重要事項:

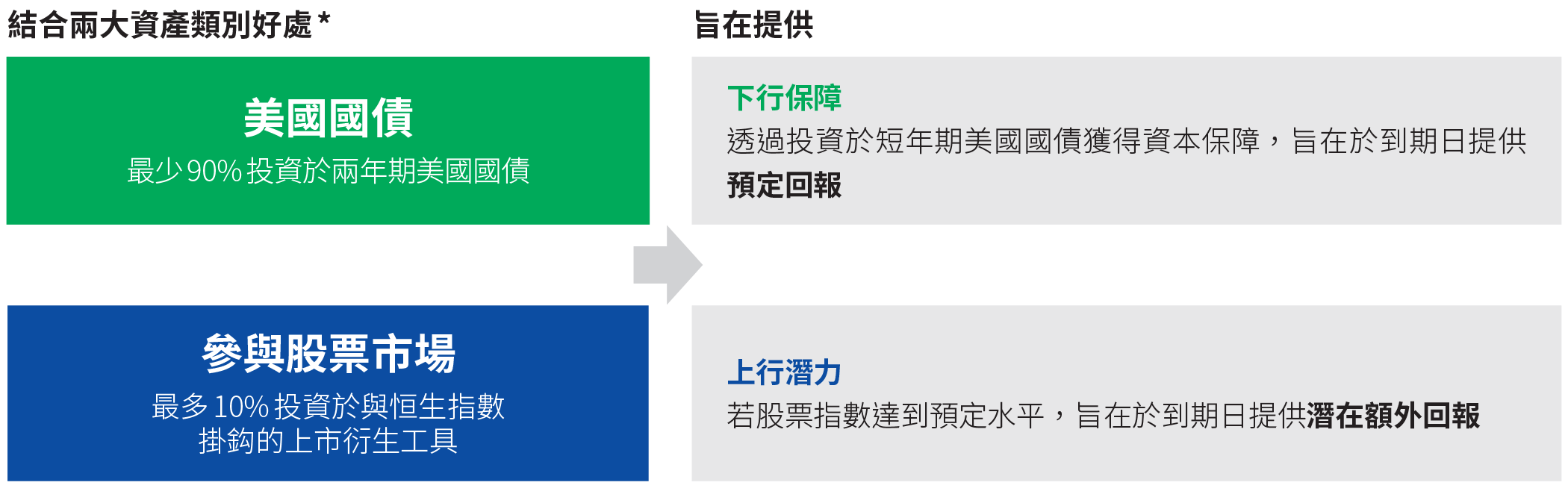

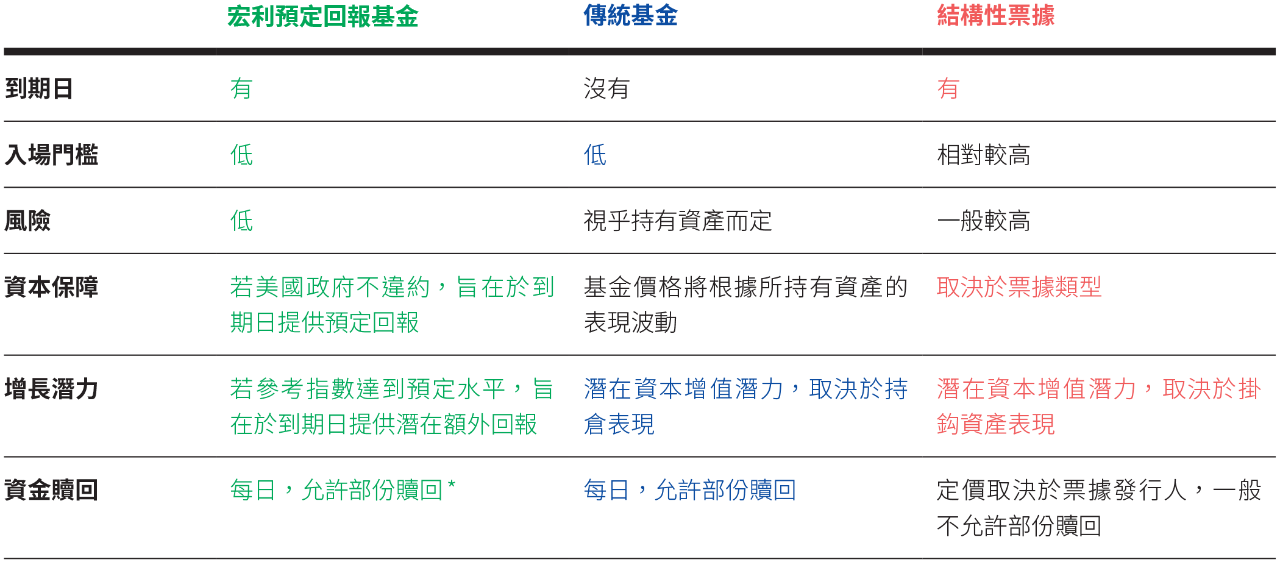

當今投資市場環境瞬息萬變,投資者致力尋求能夠參與股市潛在升幅、同時盡量降低風險的投資方案。透過結合美國國債及香港股票兩大資產類別的特點,宏利預定回報基金旨在於約兩年的投資年期內,提供包括 (1) 投資者扣除認購費後的初始投資資金 (「初始投資」);及 (2) 初始投資的潛在額外回報。

*僅供演示用途。本基金將採取買入持有策略,並積極監控風險。在固定投資期內,本基金資產的價值可能會因市場變動而波動,因此,在主要投資和剩餘投資之間所引起的資產配置可能會有所不同,並且可能無法確切地反映要約文件中披露的基金預期資產配置。

*僅供演示用途。本基金將採取買入持有策略,並積極監控風險。在固定投資期內,本基金資產的價值可能會因市場變動而波動,因此,在主要投資和剩餘投資之間所引起的資產配置可能會有所不同,並且可能無法確切地反映要約文件中披露的基金預期資產配置。

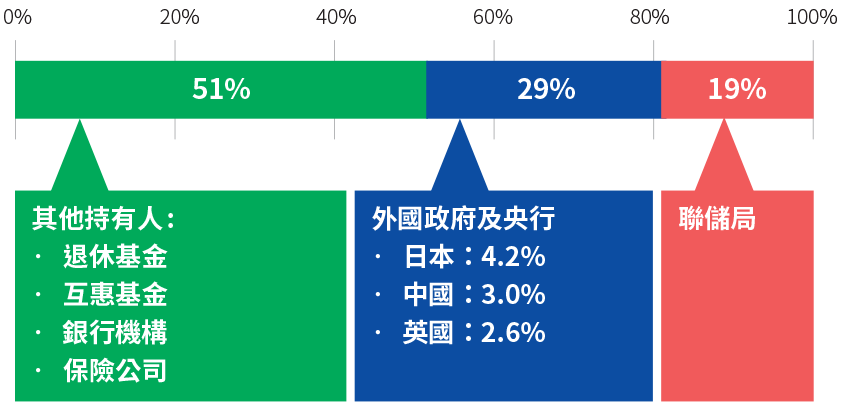

美國國債市場持有人分佈1

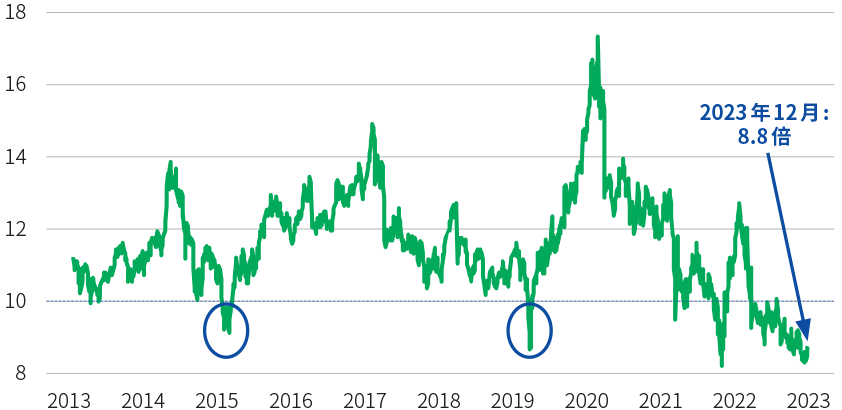

恒生指數預測市盈率(倍)2

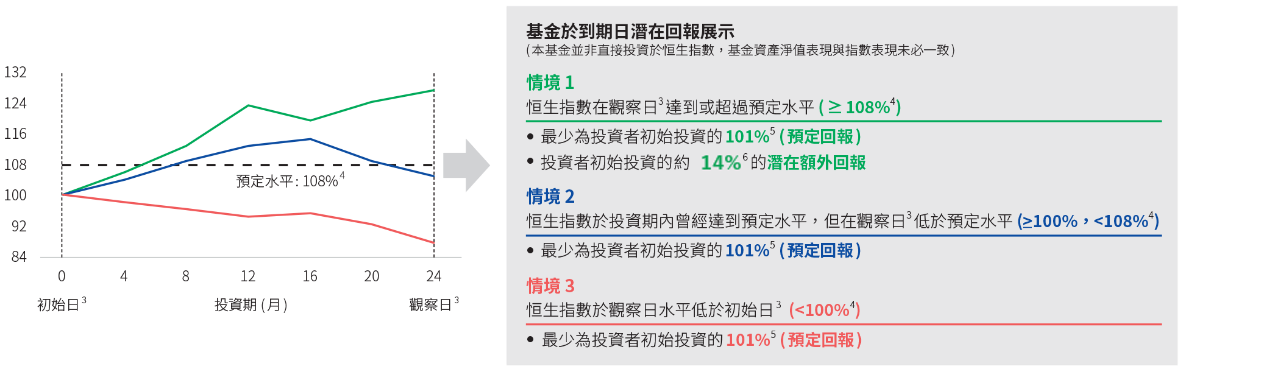

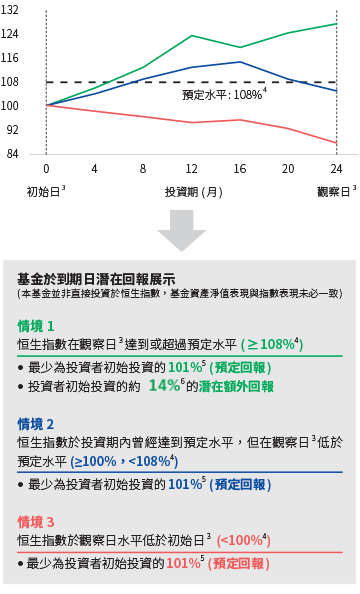

基金旨在於約兩年的投資期內,為投資者提供預定回報及額外上升潛力。在最好情境下,如果恒生指數在觀察日3達到或超過預定水平,基金旨在於到期日提供:

在其他情况下,基金旨在於到期日提供最少為投資者初始投資的預定回報,即使恒生指數在期內下跌。

僅供演示說明。

僅供演示說明。

僅供演示用途。

*到期日前贖回需支付最高1%的贖回費。

| 基金名稱 | 宏利盈進基金SPC – 預定回報獨立資產組合I |

| 投資目標 | 本基金的主要投資目標是透過主要投資於由美國(「美國」)的固定收益證券組成的投資組合,在開始日期至到期日的大約兩年投資期內提供總回報。本基金旨在盡最大努力,透過其主要投資在到期日退還股東的初始投資,以及透過其主要投資及剩餘投資變現的任何收益。 |

| 首次發售期 | 2024年2月19日至3月8日 (首次發售期後不接受認購) |

| 成立日 | 2024年3月11日 |

| 到期日7 | 2026年3月31日當日或前後 (約兩年) |

| 參考指數 | 恒生指數 |

| 參考指數預定水平8 | 108% |

| 預定回報9 | 101% |

| 指示性潛在額外回報10 | 約14% |

| 基礎貨幣 | 美元 |

| 可選之類別 | AA (美元)類別 ISIN編號:KYG5800M5689 |

| 初次認購費11 | 現時最高達每股資產淨值的5% |

| 交易頻率 | 每日贖回 |

| 贖回費11 | 1.00% |

| 管理費11 | 每年 0.60% |

超過

27 年

首席基金經理的投資經驗

超過

640 名

不同資產類別的投資專家12

1,497 億美元

多元資產管理規模13

除非另行注明,所有資料均來自宏利投資管理,2023年12月31日。本文件的部份資料可能包含就日後發生的事件、目標、管理規定或其他估計所作出的預測或其他前瞻性陳述。該等事件並不一 定會發生,並可能與本文件所載的情況存在重大差異。投資涉及風險。投資者不應只單靠本資料而作出投資決定,而應仔細閱讀銷售文件(如適用),以獲取詳細資料,包括任何投資產品的風險因素、收費及產品特點。過往表現不代表未來的表現。 多元化不能保證任何市場的利潤,也不能防止損失。證券及期貨事務監察委員會並未有審閱此文件。 本文件由宏利投資管理(香港)有限公司刊發。

3456412