10/1/2025

投資組合經理 Joseph H. Bozoyan

優先證券融合債券與股票元素,在金融市場擁有獨特優勢。本文探討不同類型的優先證券,並深入剖析為何其多元性質能於不同市場環境下均具備投資吸引力。

優先證券是一種混合證券,通常由銀行、公用事業機構及房地產投資信託等大型而穩定的機構發行。這些投資結合股票及債券的特點,對於尋求收益、同時亦希望把握增長潛力的投資者來說,是一項具吸引力的選擇。

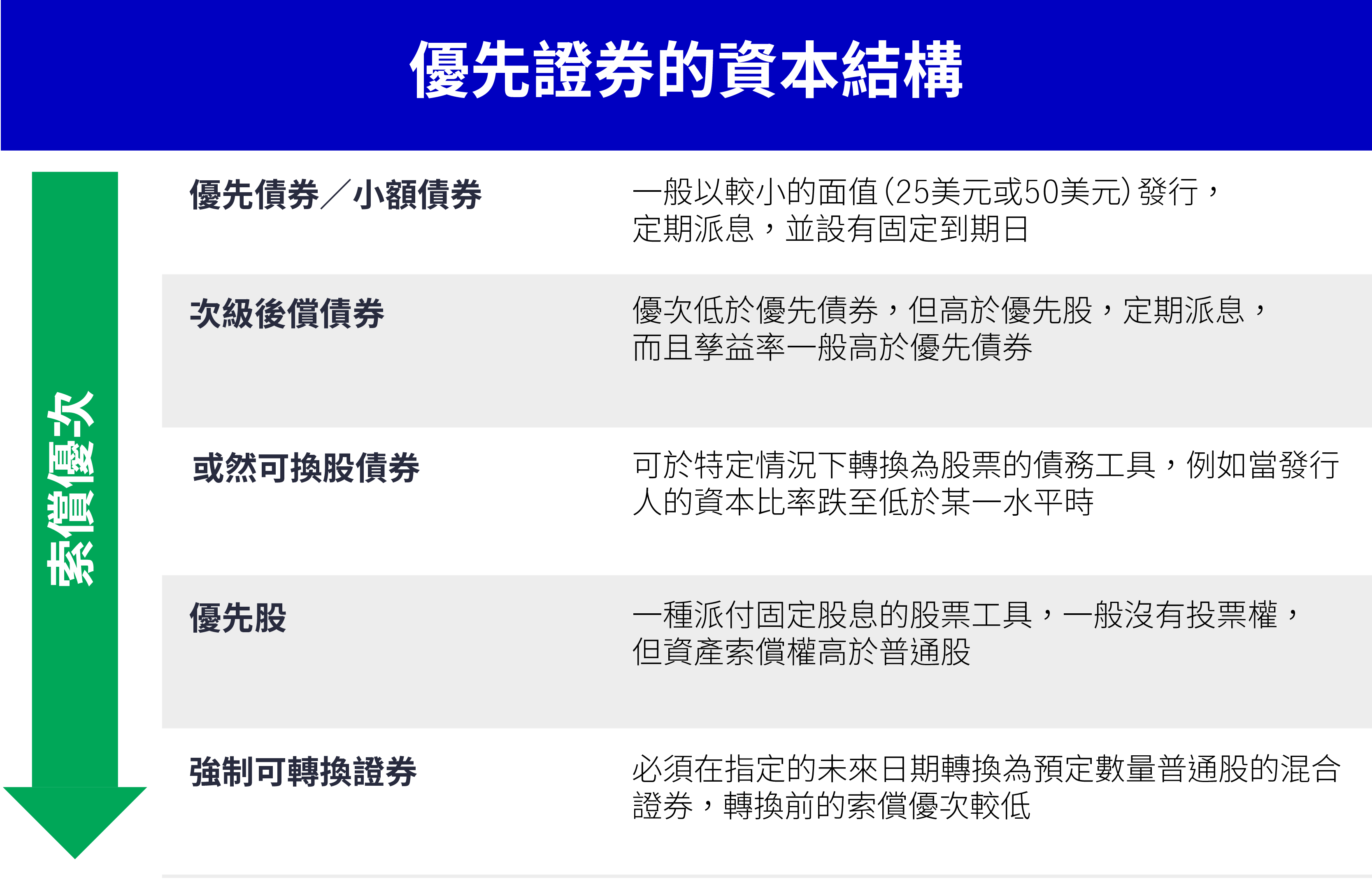

優先證券有多種不同類型,各具特點。在公司的資本結構中,優先證券介乎債券與普通股之間;就支付和索償而言,則各有其地位及償付優次。

圖1:優先證券市場靈活且多元化

資料來源:宏利投資管理,2025年。

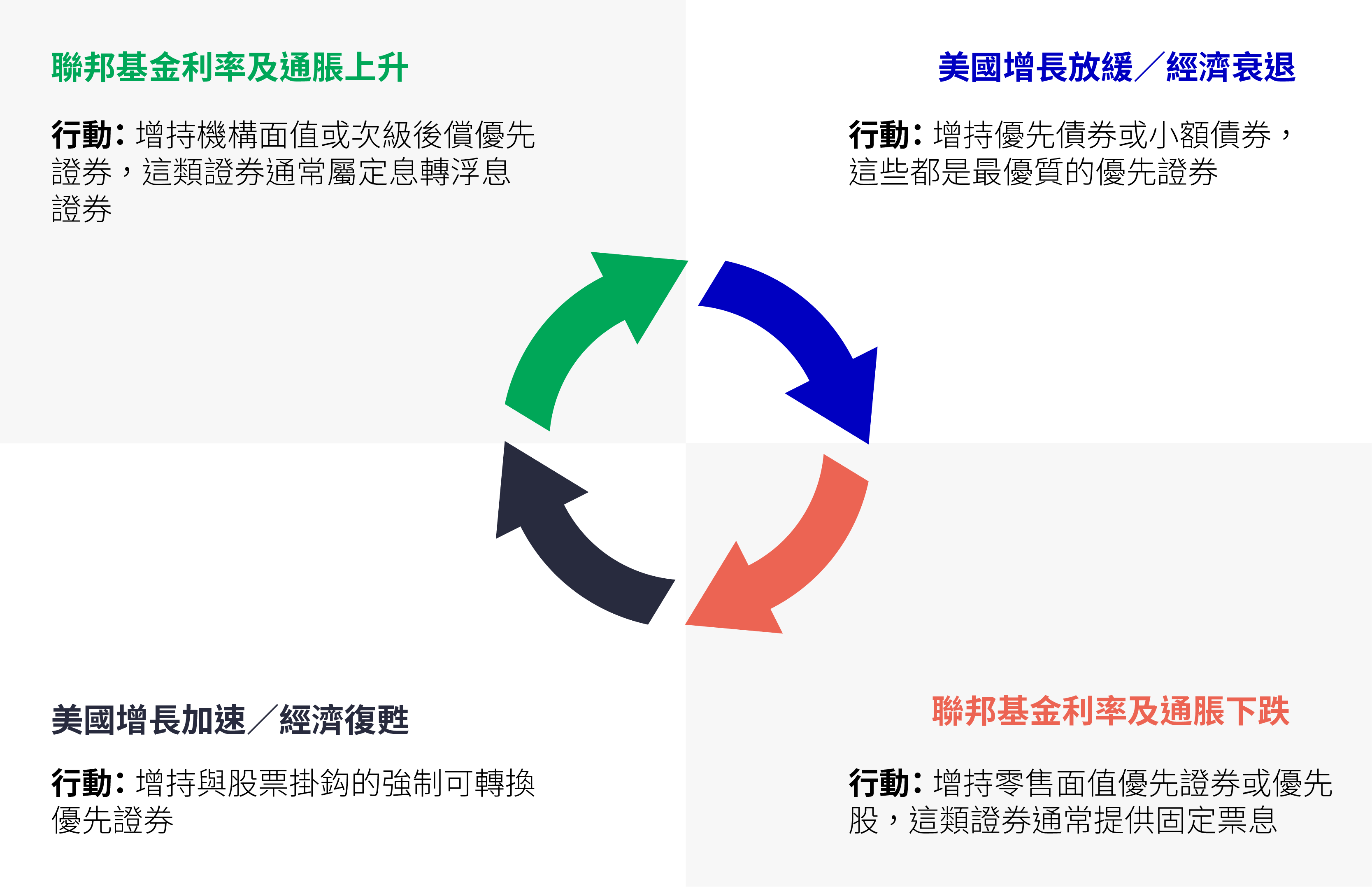

優先證券的多元性質使其成為一個靈活的投資選擇,並提供獨有特點,在不同的經濟環境下都能表現理想。這種彈性容許投資者在任何市況下都可於優先證券市場發掘機會。

圖2:優先證券有潛力在不同市場環境下表現理想

資料來源:宏利投資管理,2025年。

每種優先證券的票息結構都各有不同。部份優先證券設有固定利率,意味其於證券年期內派付固定股息或利息。其他則設有浮動利率,即股息或利息根據基準利率定期調整。此外,還有定息轉浮息優先證券,初期為定息,其後轉換為基於特定基準的浮息。

在通脹下降並預期聯邦基金利率下跌的情況下,投資於設有固定票息的優先股可望獲利。與普通股及許多固定收益證券比較,這些定息優先股的收益率通常較高。隨著利率下跌,這些定息收益顯得更為吸引,可使投資者避免承受再投資風險,並在一段固定期間內鎖定較高的收益率。

此外,由於定息證券的孳息率與價格存在逆向關係,因此在利率下跌時,現有定息優先股的價格傾向上升。定息優先股具備價格升值潛力,加上收益水平吸引,故在利率下跌時成為具吸引力的選擇。

當利率上升時,通常具有定息轉浮息結構的次級後償債券可望在優先證券領域展現機會。在定息期結束後,隨著利率上升,票息支付將會向上調整,為投資者提供較高的收益。在利率可能上升時,這種靈活性可使定息轉浮息優先證券(例如次級後償債券)成為具吸引力的選擇。

投資者亦可因應當前經濟前景調整優先證券配置,以從中獲益。透過在優先證券市場進行策略性投資轉換,投資者可於經濟擴張期間專注與股票掛鈎的優先證券,以把握增長機會,並於經濟下行期間側重較類似債券的優先證券,以獲取穩定性和可靠的收益。

強制可轉換優先證券是一種優先股,在預定日期自動轉換為普通股。在經濟增長強勁期間,這一特點使強制可轉換優先證券成為具吸引力的選擇,可讓投資者受惠於發行公司股價的潛在升幅。

在經濟增長可能放緩或收縮期間,投資者可考慮偏重小額債券。與其他優先證券比較,小額債券在資本結構中的償付優次較高,即使在備受挑戰的市況下,亦可降低違約機率。

美國關稅政策調整導致市況波動的應對策略

美國近期改變關稅政策,令全球市場出現全新的發展格局,同時為投資者帶來挑戰與機遇,唯有深入了解事態發展才能作出明智的投資決策。宏利投資管理亞洲區多元資產配置副主管兼高級組合經理Marc Franklin分享他的投資觀點。

關於美國對等關稅的最新觀點

美國總統特朗普於2025年4月2日公布了對等關稅的細節,引起了金融市場的波動。環球首席經濟師 Alex Grassino及多元資產方案團隊分享了他們的最新觀點。

全國人大會議要點及大中華股市後市動力

除了人工智能及人形機械人技術近期發展取得突破外,我們也觀察到其他正面催化劑,進一步支持區內市場造好。