9/10/2024

大中華區股票部高級投資組合經理 謝企剛

隨著中國政府明確統籌發布「組合拳」政策,投資者迅速調整對中國股市的看法,推動大市在9月最後一周及10月初急升。宏利投資管理大中華區股票部高級投資組合經理謝企剛,及大中華區股票團隊,分析了最新一輪的刺激措施,並剖析為何應該作出短期戰術策略以外的部署。團隊亦透過個案研究,重點介紹「走向全球」的中國企業,展示中國企業發展的重要關頭。

自9月底以來,中國統籌發布一系列政策刺激措施,多方面支持中國經濟。這些一籃子措施包括減息降準、支持房地產市場的措施、為股市提供流動性、財政刺激措施,以及加強銀行業的資本狀況1。

我們認為,這種協調一致和多管齊下的政策措施既強力且全面,有助推動個人、企業、銀行及非銀行金融機構互動協作,並參與經濟活動。與7月份統籌發布的上一輪政策措施相比,這一輪的貨幣寬鬆及財政刺激措施涵蓋房地產市場、消費和金融等不同領域,料有助提振投資者對中國經濟的信心。

最新一輪的貨幣寬鬆措施涵蓋政策利率、存款準備金率及房貸利率,包括:

為進一步便利融資,人行將設立5000億元人民幣的資產互換便利,以便非銀行金融機構(基金、保險及證券公司)可利用其優質抵押品直接向人行借款2。此外,人行將推出3000億元人民幣的企業股票回購增持專項再貸款,相信有助加快股份回購的步伐。

在10月8日,國家發展和改革委員會(發改委)制定增量政策,以加強財政措施,包括:(1) 加快向地方政府發行專項債券以支持經濟增長;(2) 推動民間資本參與鐵路、能源、水利等重大基建項目;(3) 制定新一批全國重點民間投資項目清單;及 (4) 鼓勵民間資本發行基建房地產投資信託基金(REITs)。發改委表示將提前下達2025年中央預算內的1000億元人民幣(141億美元)投資計劃,同時優先支持一批城市更新重點項目。

由於發改委專注於擴大內需、促進消費、消化積壓庫存住房,以及支持房地產和資本市場,發改委表示今年經濟將有望實現約5%的增長目標。

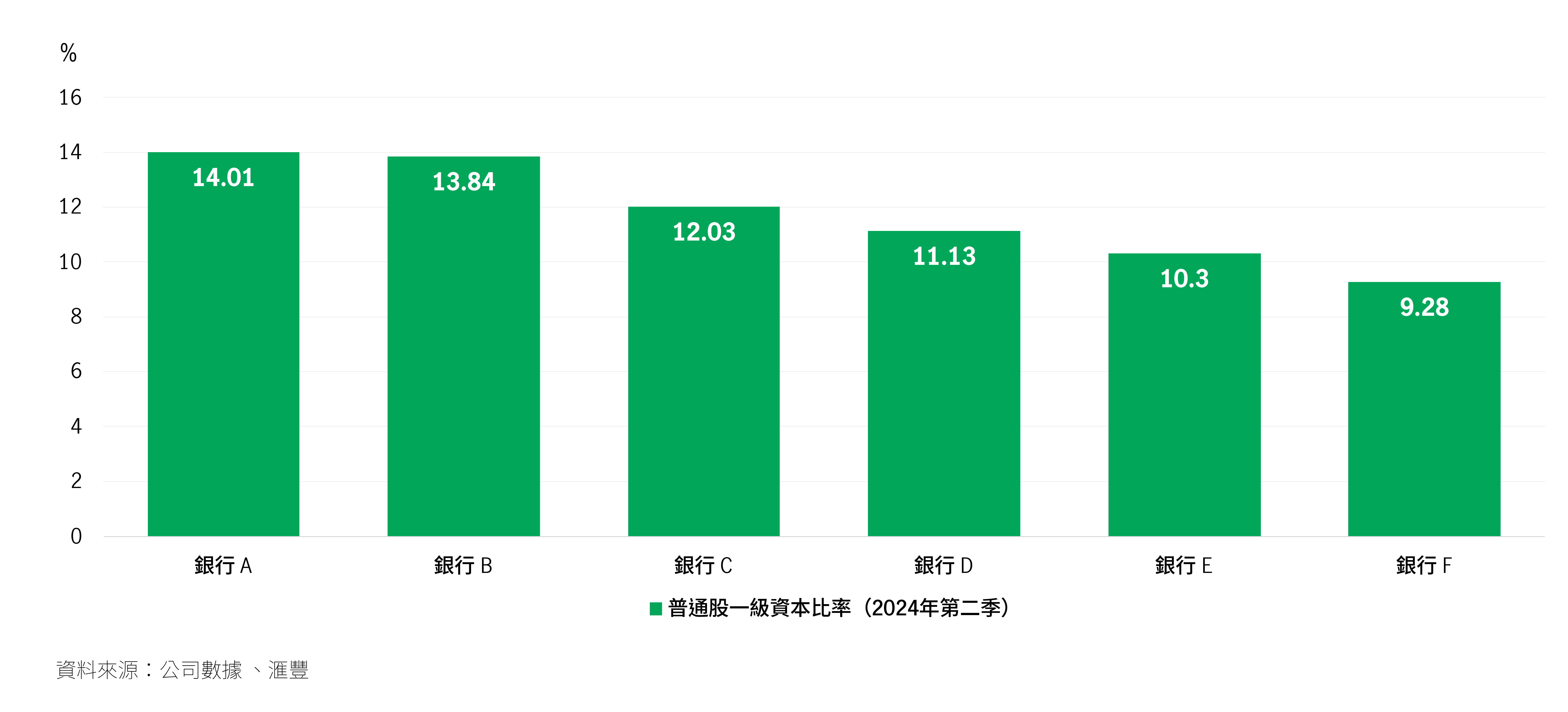

國家金融監督管理總局的目標是分階段提高中國六大國有銀行的核心一級資本比率。我們認為這是一個重大舉措,為2008年以來再度向銀行注資。

在措施公布之前,中國銀行業的資本充足,核心一級資本充足比率亦穩健,但由於貸款增長遜於預期,令內地銀行在2024年上半年的盈利受壓。因此,政府宣布向大型國有銀行注入新資本,顯然有利中國銀行業。

圖1:六家國有銀行的普通股一級資本比率

中美之間的貨幣政策自2022年以來持續出現分歧,因而限制中國政策官員推行更積極寬鬆政策的能力。隨著美國在9月開始進入減息周期,中國有更大空間推行全面的寬鬆貨幣政策,以改善系統的整體流動性,並觸發實體經濟的即時溢出效應。實際貸款利率及存款成本下降有利內地銀行,而降準則可為銀行體系提供較長期的流動性(估計為1萬億元人民幣)。

透過下調現有按揭利率,並允許現有按揭還款人以較低利率為現有樓按貸款進行再融資,估計按揭還款人將可節省1500億元人民幣的利息3,從而增加其自由支配開支的能力。

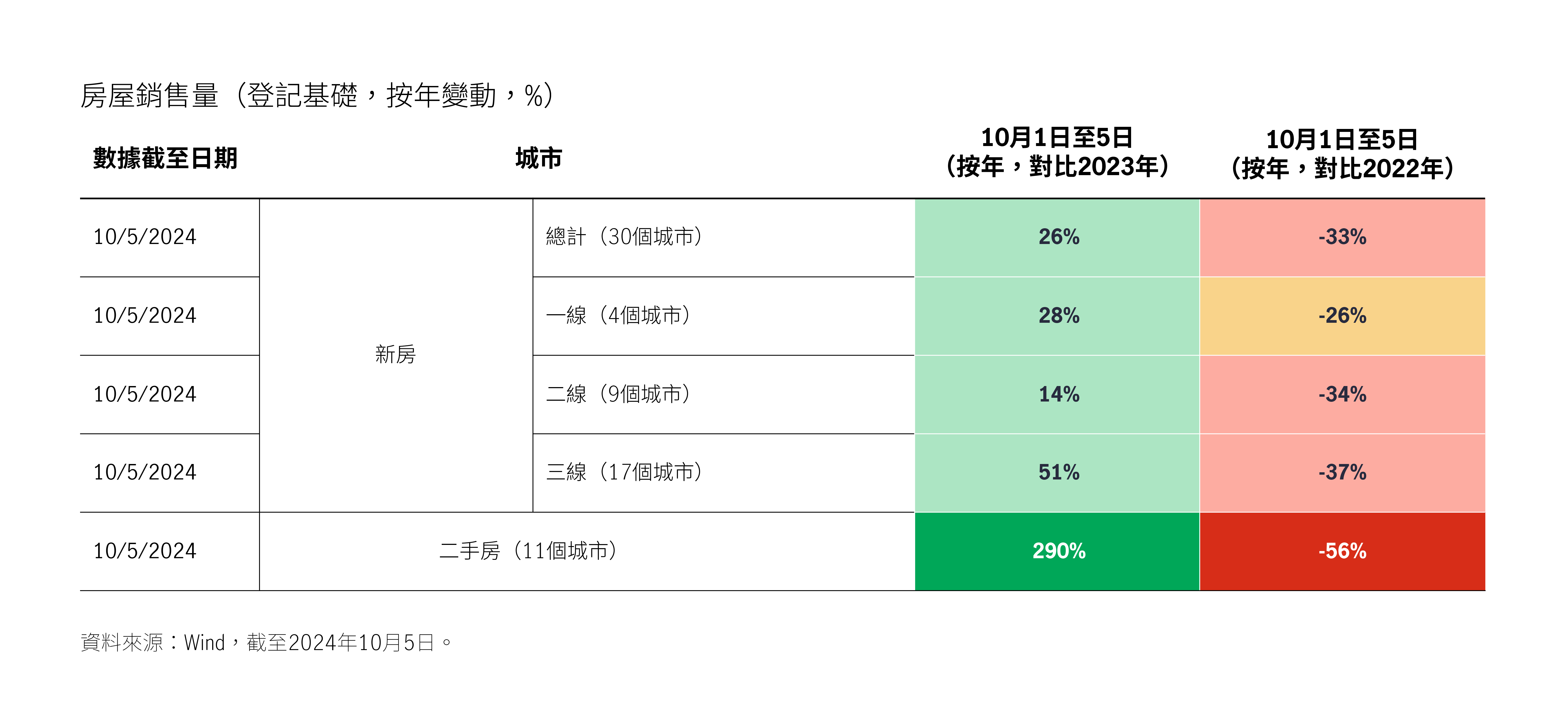

在刺激房地產需求方面,下調按揭利率及首付比例有助提高住房負擔能力,並鼓勵準買家入市,這對重燃房地產市場成交量甚為重要。

當局在9月24日公布政策後,內房市場隨即反應正面。根據住房和城鄉建設部的數據,黃金周假期期間,提供購房折扣的城市的看房量增加至少50%。

圖2:黃金周期間的房屋銷售(2024年10月1日至10月5日)

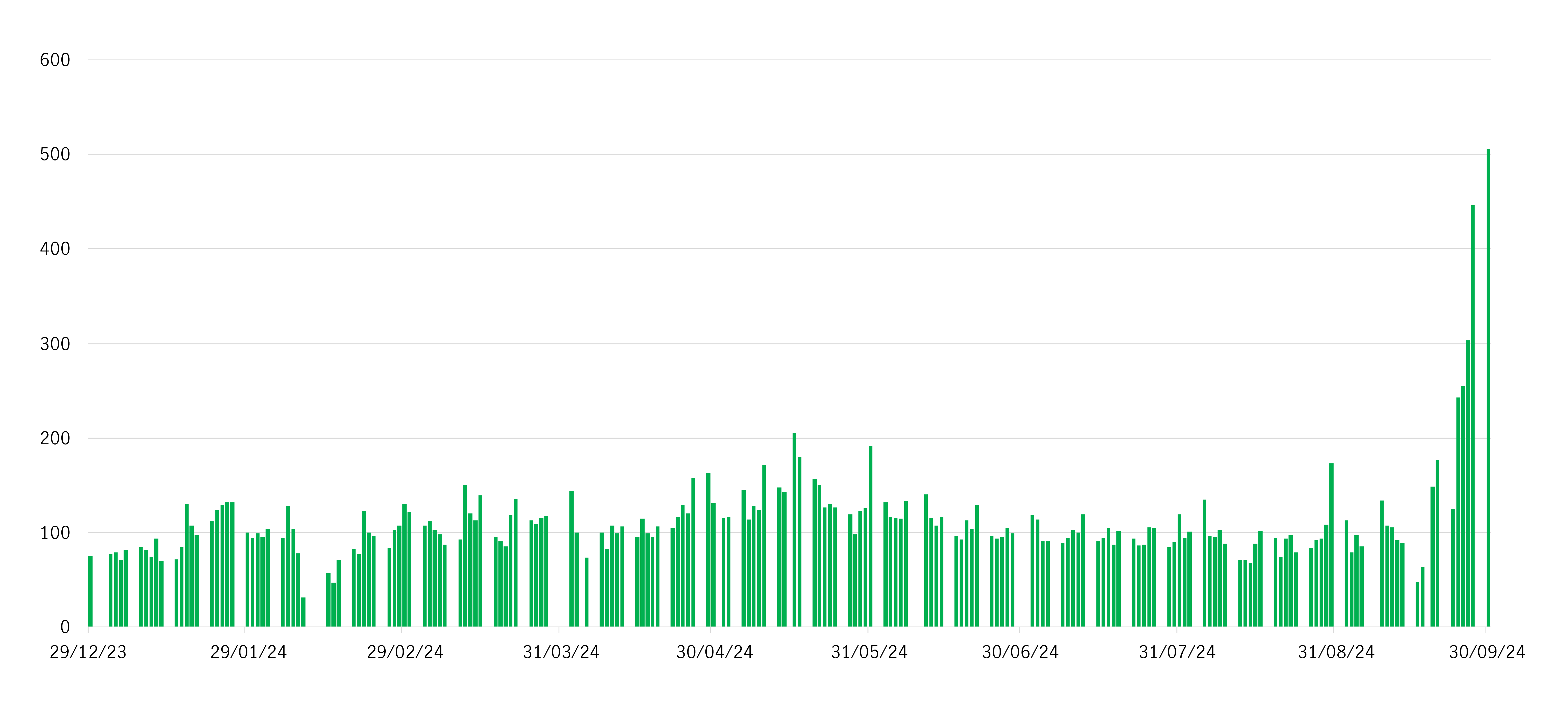

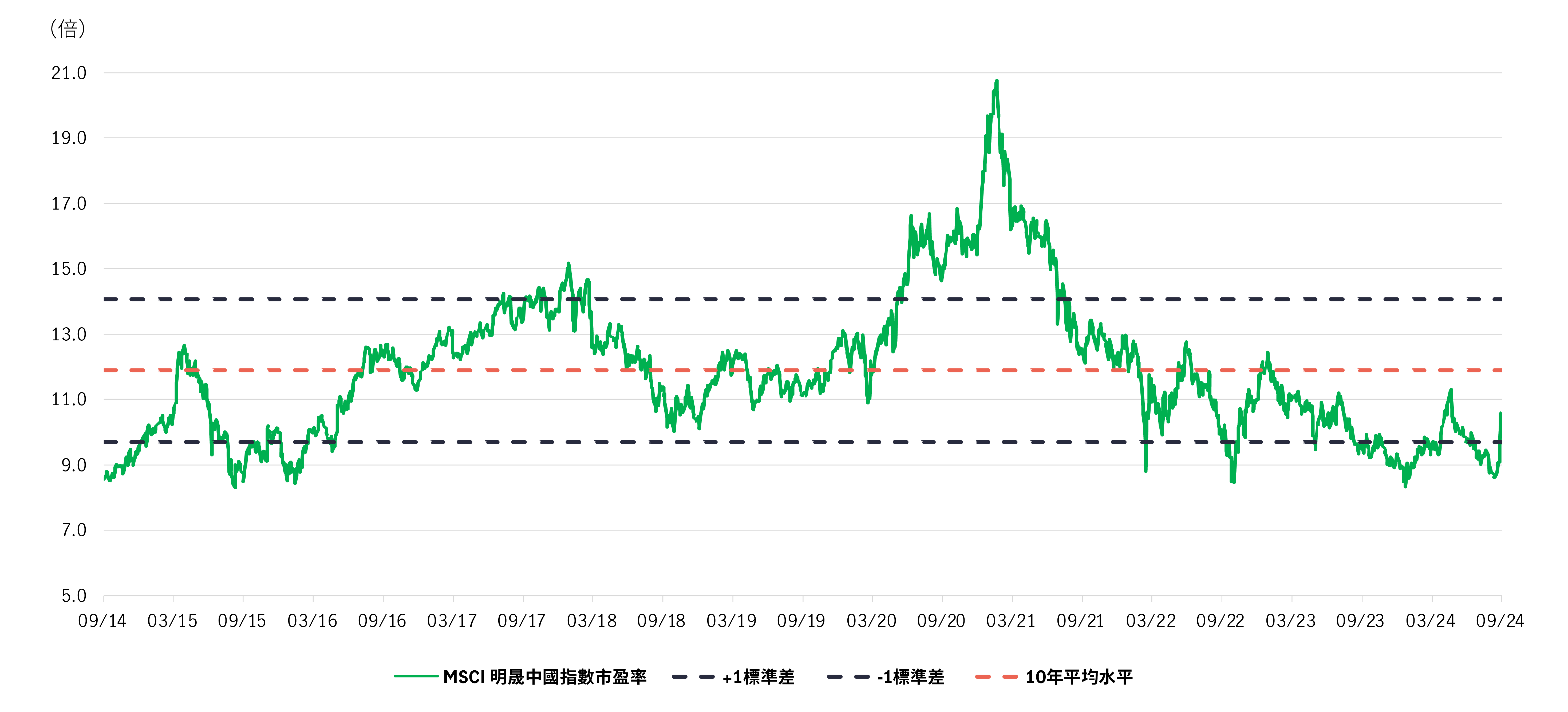

當局在9月底公布政策後,香港股市的交投及成交量隨即全面回升(圖3),大市成交更創下歷史新高。估值亦有所改善,但仍低於歷史平均水平(離岸指數估值見圖4;在岸指數估值見圖5)。短期潛在催化因素包括:

1) 預期當局加大寬鬆貨幣政策力度:人行已表示有意再下調存款準備金率50點子,反映中國銳意刺激經濟及支持房地產行業。

2) 潛在財政政策有望出台:發改委制定加強財政措施的計劃,並宣布增量政策,包括加快向地方政府發行專項債券步伐,以支持地區經濟增長。當局亦支持城市更新項目、鼓勵民間資本參與基建項目,以及支持更多合資格民間資本項目(包括發行基建REITs)。

3) 房地產:當局進一步放寬買樓限制,繼續為城鎮化提供政策支持,以及落實住房去庫存措施亦將提振市場。

4) 消費:中國在8月已宣布20條關鍵措施促進服務消費。當局或會加大對消費品以舊換新及設備升級計劃的資金支持,此舉料可推動消費行業在未來數月進一步復甦。

圖3:香港股市成交金額創下歷史高位(10億港元)

資料來源:港交所、彭博資訊,截至2024年9月30日。

圖4:MSCI明晟中國指數的12個月市盈率為11倍

資料來源:彭博資訊,截至2024年9月30日。

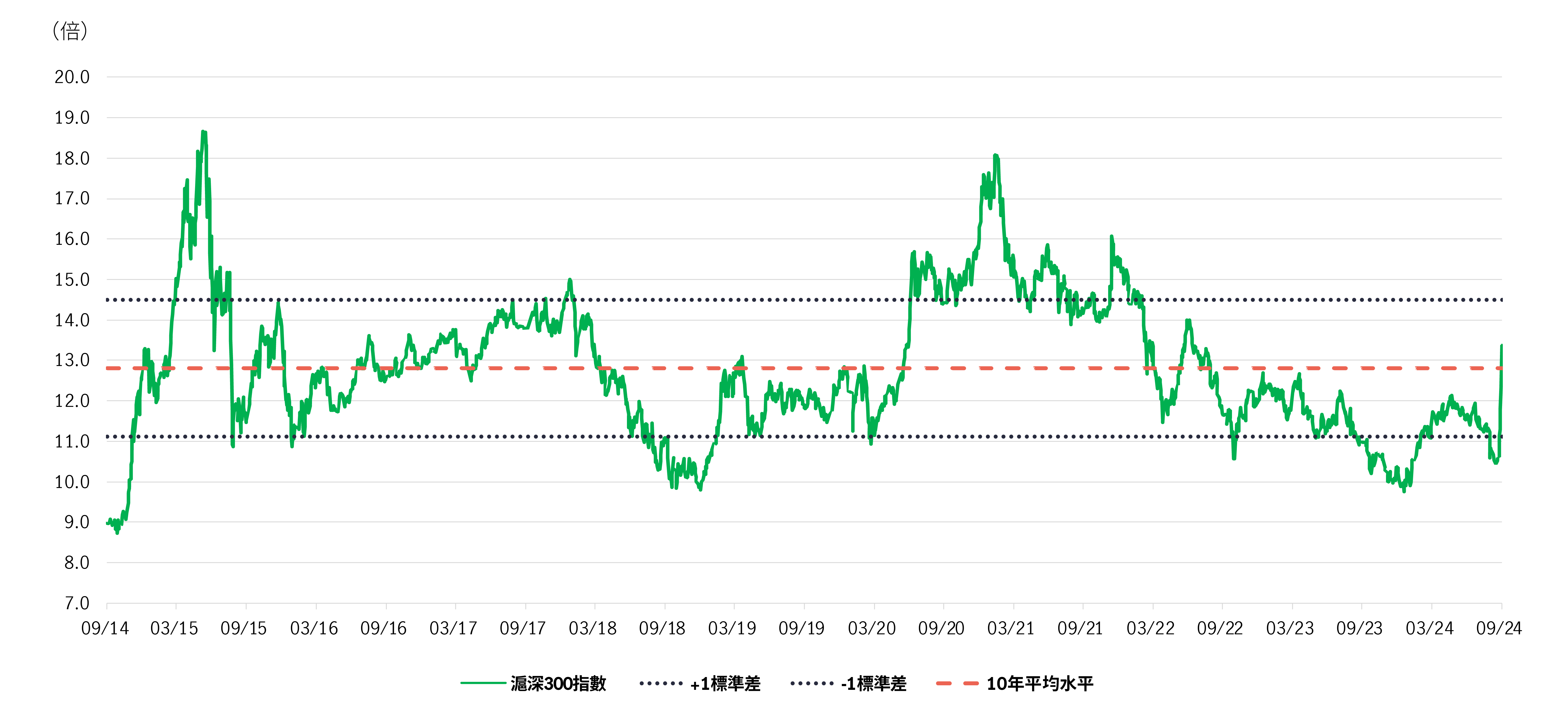

圖5:滬深300指數估值逐步回升

資料來源:彭博資訊,截至2024年9月30日。

踏入2024年第四季,我們看好以下行業:

總括而言,我們認為中國內地/香港股市處於重要關頭,值得投資者關注:

1) 美國展開減息周期,利好中國內地/香港股市,以及對利率敏感的行業。

2) MSCI明晟中國指數行業的2024年上半年盈利預測向上修訂。

3) 中國企業估值上升,接近600家公司本年宣布派發中期股息,數目為歷來最多。

4) 中國房地產行業逐步改善,且當局推出行業刺激措施。

5) 我們認為,中國企業的「走向全球」策略具競爭力,因此即使面對不利因素,其仍能提升海外市場佔有率。

中國本土電動車市場增長強勁,內地滲透率已超過50%4。然而,出口至海外市場在過去數年已成為新興動力。2023年,中國出口乘用車按年增長62%,其中27%為電動車5。

儘管歐盟對中國電動車徵收關稅,但中國龍頭企業透過海外市場的工廠本地化,落實「走向全球」策略。

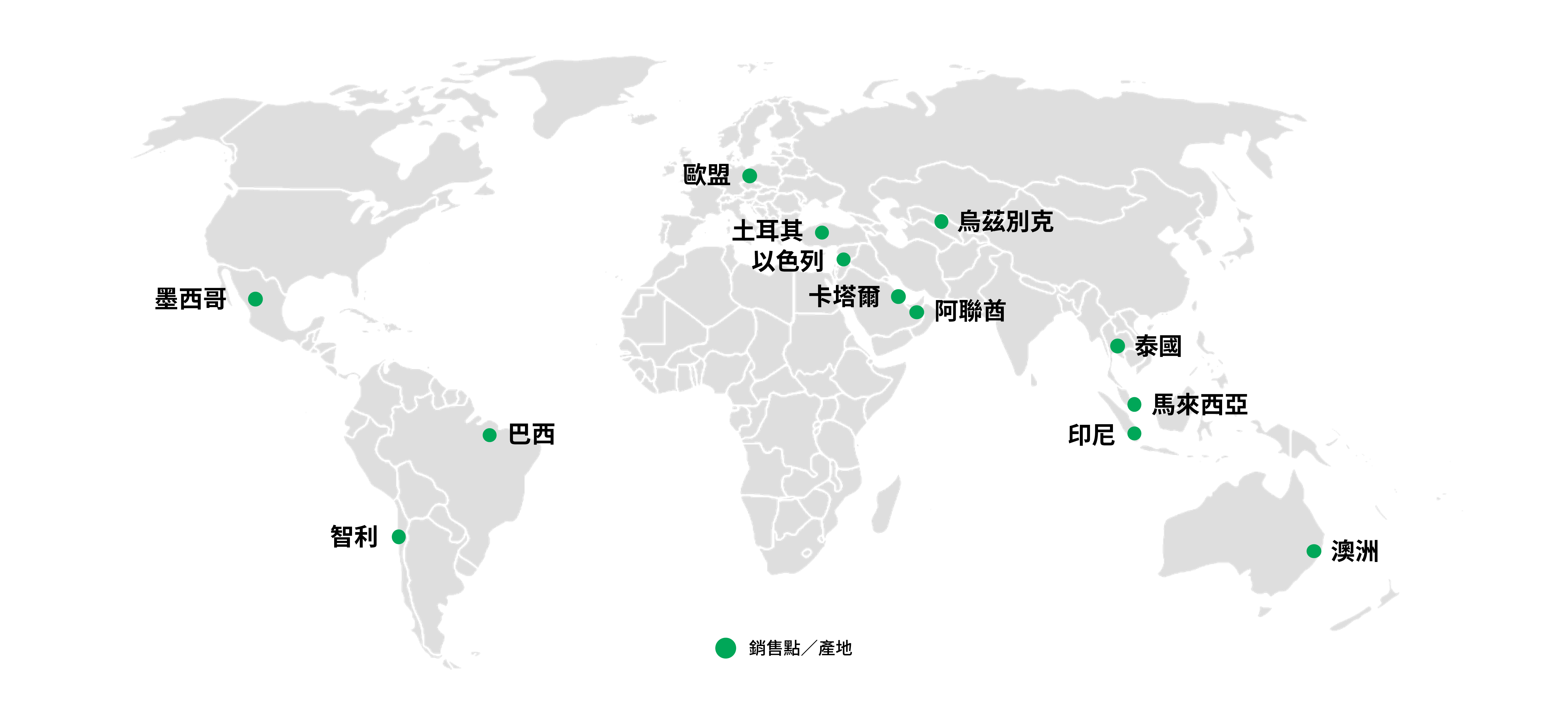

長遠而言,生產本地化是成功的關鍵,而中國企業已成功採用此策略,有助其建立品牌實力和海外分銷網絡。隨著中國汽車製造商走向全球,其亦為上游及下游供應商帶來優勢(「價值鏈優勢」)(圖6)。

圖6:一家中國汽車龍頭公司的業務遍布全球

基於一家中國汽車公司的全球網絡的訂製圖表。僅供說明用途。

1 中國人民銀行推出疫情以來最進取刺激措施 | 路透社;中國人民銀行下調存款準備金率50點子以增強市場信心 — 環球時報。

2 中國人民銀行將設立710億美元互換便利,以支持股市 | 南華早報(scmp.com)

3 宏利投資管理估計,截至2024年10月8日。

貨幣政策正常化:日本央行會加息至哪個水平?

日本央行持續加息,致力使貨幣政策邁向正常化,為別具慧眼的投資者帶來潛在機遇。

關稅來了:不宜過早下定論

美國最近宣布對其主要全球貿易夥伴徵收關稅,引來媒體連日大篇幅報道,但未掌握具體細節之前,仍難以評估關稅對全球經濟的影響。

問與答:亞太區美元債券在投資者組合中的作用

從更廣泛角度審視亞太區美元債券,以及其在下行保障方面的作用。

貨幣政策正常化:日本央行會加息至哪個水平?

日本央行持續加息,致力使貨幣政策邁向正常化,為別具慧眼的投資者帶來潛在機遇。

關稅來了:不宜過早下定論

美國最近宣布對其主要全球貿易夥伴徵收關稅,引來媒體連日大篇幅報道,但未掌握具體細節之前,仍難以評估關稅對全球經濟的影響。

問與答:亞太區美元債券在投資者組合中的作用

從更廣泛角度審視亞太區美元債券,以及其在下行保障方面的作用。