重要事項:

Solutions for navigating market volatility amid U.S. tariff changes

Recent changes in U.S. tariffs have introduced new dynamics to the global market landscape, presenting both challenges and opportunities for investors. Understanding these developments is essential for making informed investment decisions. Marc Franklin, our Deputy Head of Multi-Asset Solutions, Asia, and Senior Portfolio Manager provided his view.

Quick thoughts on US reciprocal tariffs

The US President Donald Trump announced reciprocal tariff details on 2 April, 2025, which has introduced volatility to the financial markets. Alex Grassino, Global Chief Economist, along with the Multi-Asset Solutions Team (MAST), Macroeconomic Strategy Team, share their latest views.

Takeaways from China’s NPC Meeting & upcoming drivers for Greater China equity market

In addition to the recent breakthroughs in AI and humanoid robot development, we observe other positive catalysts that further support the region’s market.

9/8/2024

風險可使用量化參數衡量。在過去一年,鑑於利率走勢未明,導致市場憂慮揮之不去,廣泛固定收益市場的波動主要由利率風險帶動。以三年的投資年期為例,期間美國經濟依然強韌1,且全面覆蓋寬鬆周期(聯邦基金利率為0)和緊縮周期(聯邦基金利率升至5.25厘至5.5厘的23年高位),機構優先證券的波幅(7.00%)略高於美國國庫債券(6.60%),但低於美國按揭抵押證券(8.08%)和美國投資級別債券(8.81%)等其他對利率敏感的資產(圖1)。

圖1:美國固定收益資產的波幅2

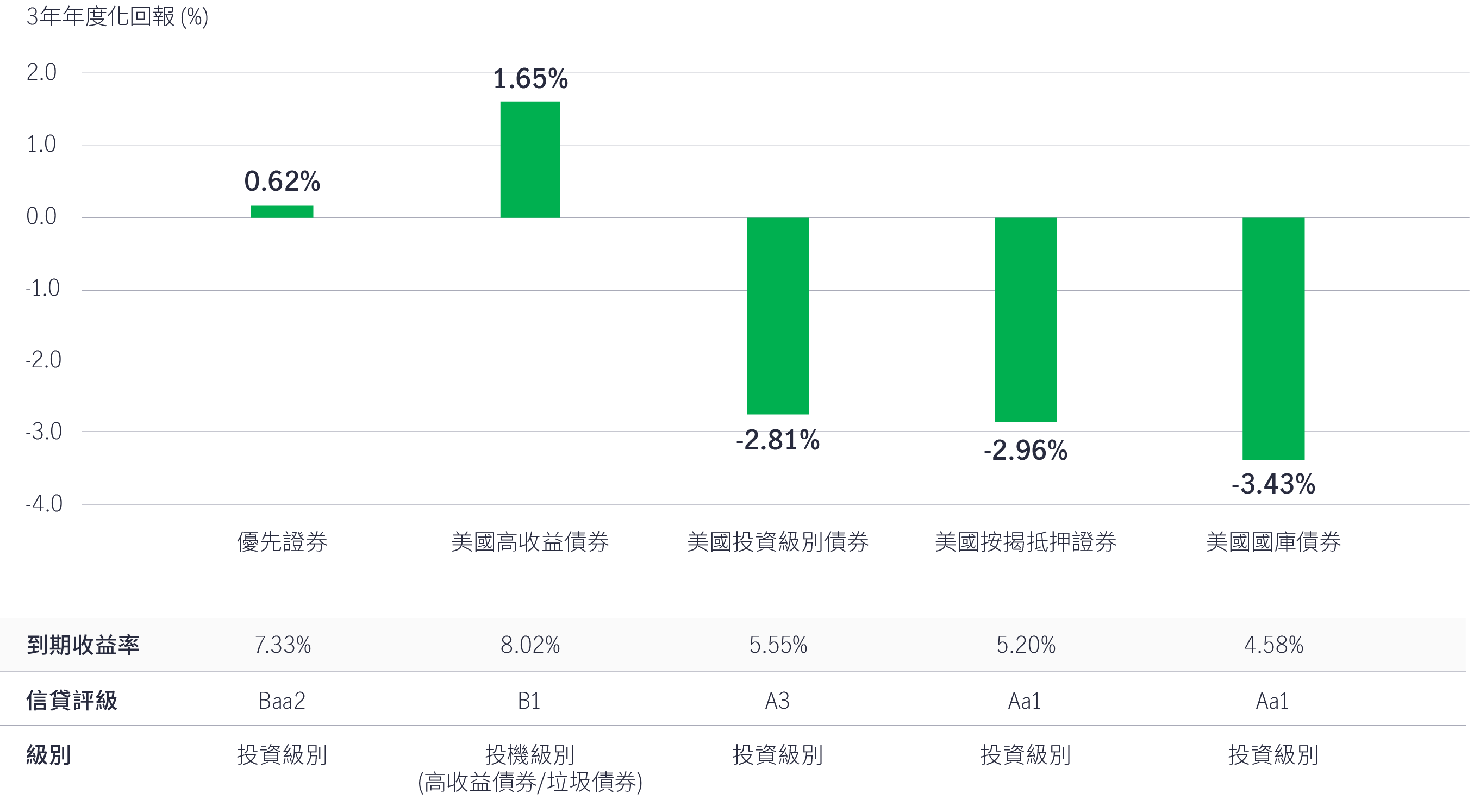

鑑於期內美國聯儲局加息525點子,優先證券的回報相對優於美國國庫債券、美國按揭抵押證券和投資級別債券(圖2)。

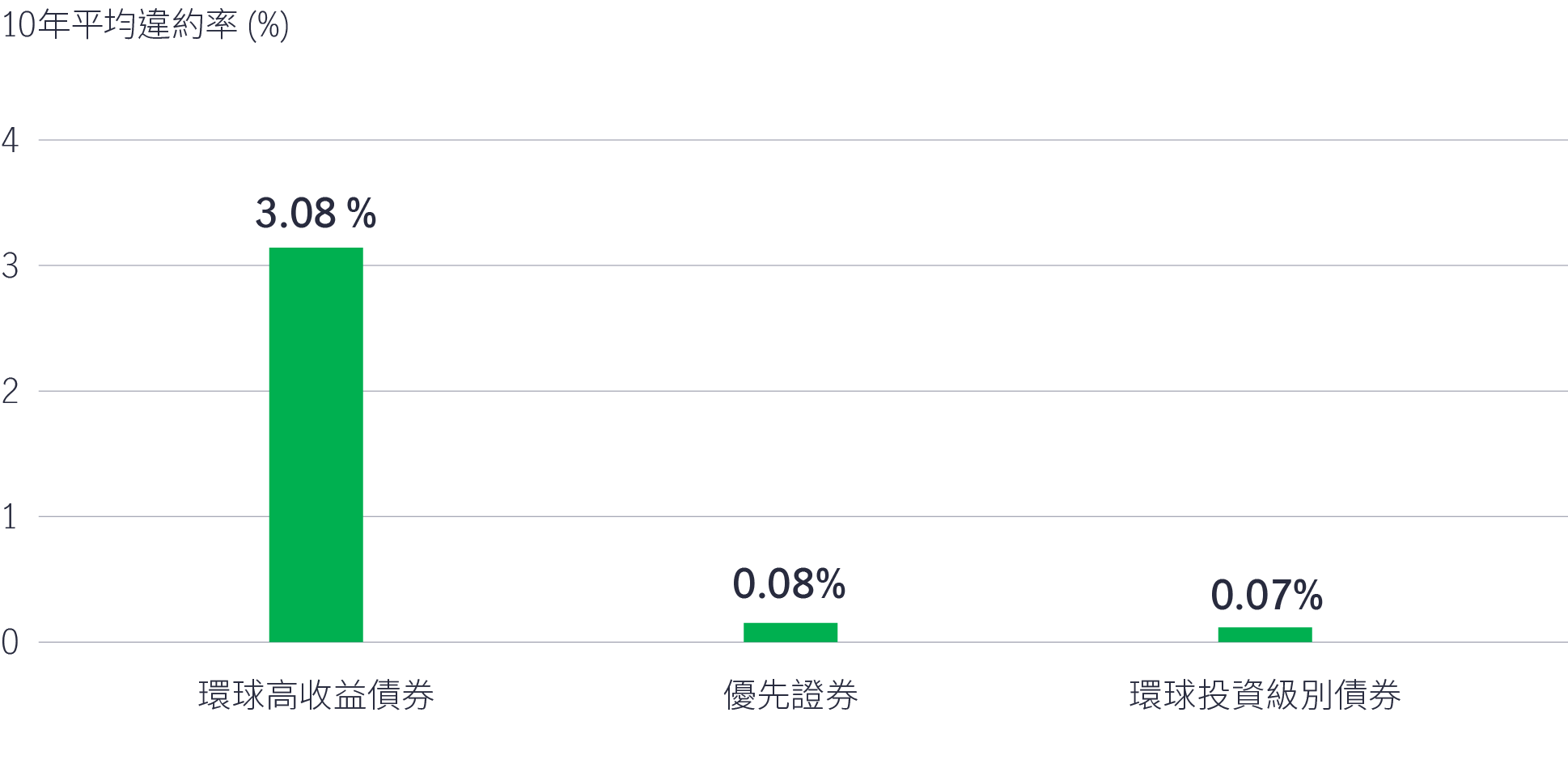

風險亦可以質化角度說明。若以信貸評級作為衡量信貸發行人的財務狀況和履行償債義務的指標,我們可以選擇孳息率較高(收益較高)、質素較佳的信貸(違約風險較低),以提高收益投資組合的收益。舉例說,投資級別的信貸資產,如優先證券(Baa2),其10年平均違約風險僅為0.08%,但屬於投機級別的美國高收益債券(B1),則較大機會出現違約(3.08%)。此外,儘管優先證券的信貸評級較美國高收益債券高出五級,其孳息率亦僅低於後者69點子(圖2及圖3)。

相比其他信貸評級較高的A級資產,優先證券的孳息率分別較美國投資級別債券(A3)、美國按揭抵押證券(Aa1)及美國國庫債券(Aa1)高出178、213和275點子(圖2)。

圖2:美國固定收益資產的回報3

圖3:信貸質素較高且違約風險較低4

投資策略不受限制的美國固定收益方案,料可靈活駕馭整體信貸和利率機會並從中受惠,亦可根據宏觀環境配置於風險回報水平相對吸引的範疇,並同時提供持續穩定的收益來源,協助投資者駕馭不斷變化的環境。

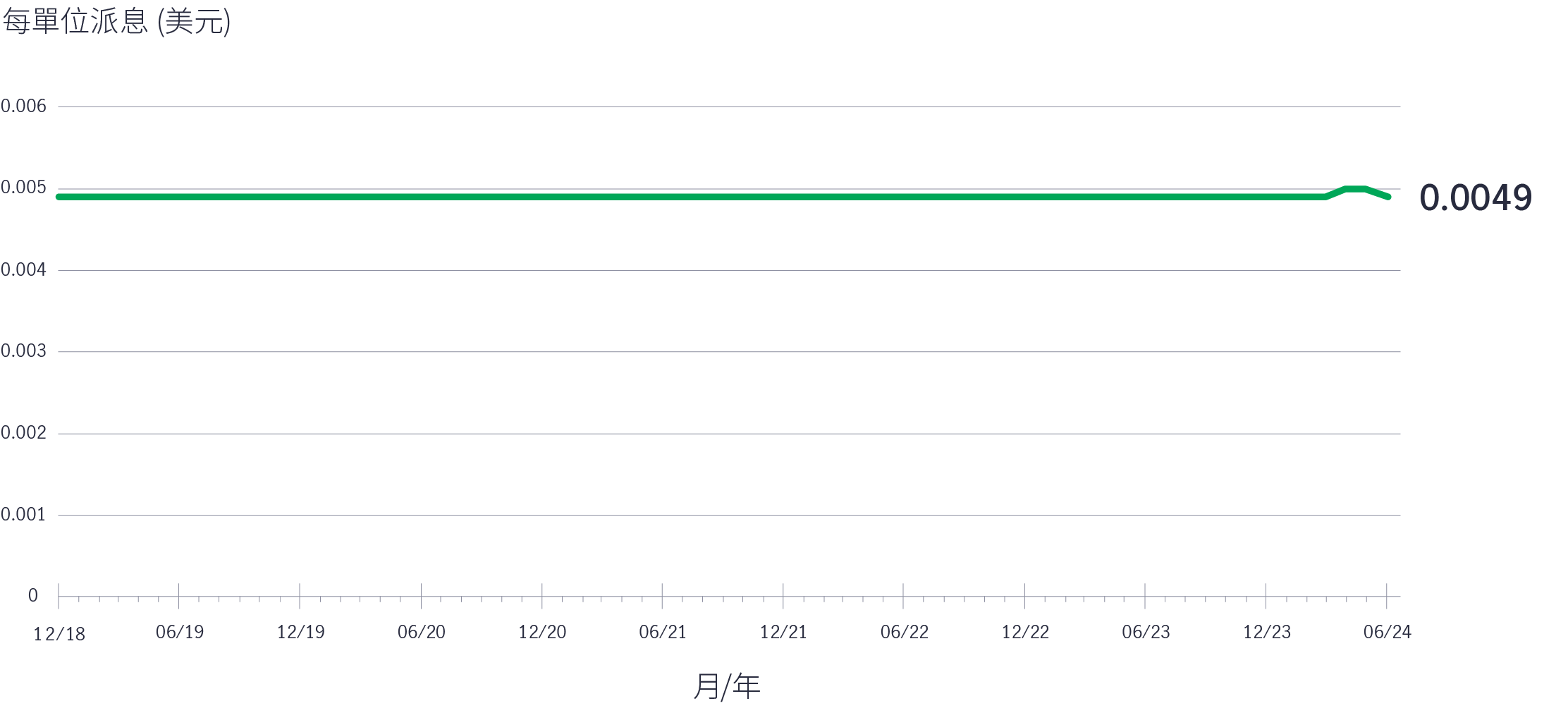

自本基金成立以來,持續提供相對穩定的派息政策 。從2018年12月作首次分派至2024年3月期間,本基金一直分派相同金額的股息,即每單位0.0049美元(圖4)。

圖4:本基金的派息金額相對穩定6

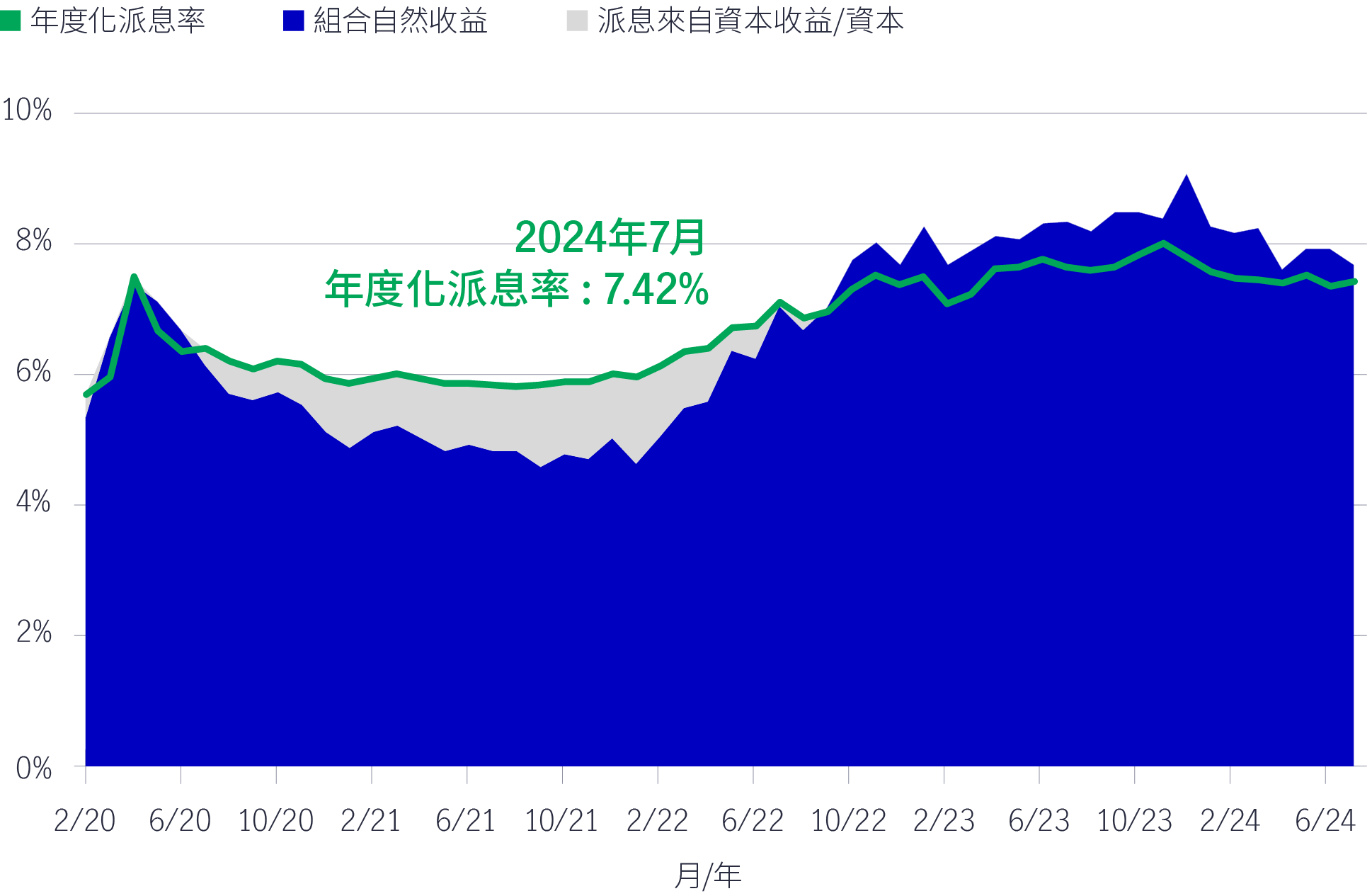

派息有兩個收益來源:投資證券所獲的收益(自然收益),以及已變現收益及/或從基金資本撥付的收益。

鑑於北美洲相關發行人佔本基金投資的顯著比重 ,投資組合收益隨著美國聯儲局的聯邦基金利率和美息環境而有所變化。在新冠疫情及聯儲局的零息環境期間(2020年3月至2022年3月),投資組合收益低於年度化派息率。然而,自然收益仍是派息的主要資金來源(至少為每月派息的78%)(圖5)。

聯儲局展開加息周期後,投資組合收益在2022年3月有所改善。自2022年9月起,投資組合收益(藍色陰影範圍)甚至高於本基金的年度化派息率(綠線)。

圖5:本基金的年度化派息率對比自然收益率(%)8

閱讀更多:

1 資料來源:多元資產方案團隊,截至2024年4月30日。

2 資料來源:彭博資訊、晨星,截至 2024年 6月 30日。優先證券以ICE BofA美國資本證券指數代表,其平均信貸評級為BBB;美國高收益債券以ICE BofA美國高收益債券指數代表;美國投資級別債券以 ICE BofA美國企業債券指數代表;美國按揭抵押證券以ICE BofA美國按揭抵押證券指數代表;美國國庫債券以 ICE BofA美國國債及政府機構債券指數代表。

3 資料來源:彭博資訊、晨星,截至 2024年 6月 30日。優先證券以ICE BofA美國資本證券指數代表;美國高收益債券以ICE BofA美國高收益債券指數代表;美國投資級別債券以 ICE BofA美國企業債券指數代表;美國按揭抵押證券以ICE BofA美國按揭抵押證券指數代表;美國國庫債券以 ICE BofA美國國債及政府機構債券指數代表。以上收益率不代表任何基金的派息率,亦不能準確反映投資者於任何情況下獲得的實際回報。正數派息率並不意味可取得正回報。僅供說明用途。過往表現不代表未來的表現。信貸評級為評級機構穆迪之評級。

4 資料來源:環球高收益債券以ICE BofA 環球高收益債券指數代表;環球投資級別債券以ICE BofA 環球企業債券指數代表;優先證券以 ICE BofA 美國全資本證券指數代表。環高收益債券及環球投資級別債券的違約率來自穆迪,截至 2024年 6月 30日。優先證券違約率由宏利投資管理使用 ICE BofA 美國全資本證券指數計算,截至 2024年 6月 30日。違約率按年度計算。過往表現不代表未來的表現。投資者不能直接投資於指數。

5 資料來源:宏利投資管理,基金成立日期:2018年9月11日。

6 資料來源:宏利投資管理,截至 2024年 6月 30日,派息金額數據只適用於 AA(美元)每月派息(G) 類別。2024年4月及2024年5月的派息金額為每單位0.0050美元。請注意,基金派息並無保證。派息可從資本支付,請參閱重要事項2。投資者不應只單靠上圖資料而作出投資決定, 而應仔細閱讀銷售文件(包括資料概要),以獲取詳細資料,包括本基金的風險因素。過往表現並非未來業績的指標。

7 組合持倉及特性可隨時轉變。有關組合配置為過往資料,並不代表未來的投資組合。上述證券僅供說明之用,並不構成任何投資意見,不應假設對這些證券或股份種類的投資已經或將會有利可圖。

8 資料來源:宏利投資管理,截至 2024年 7月 1日,股息率只適用於 AA(美元)每月派息(G) 類別。請注意,基金派息並無保證。派息可從資本支付,請參閱重要事項2。正數派息率並不意味可取得正回報。年度化派息率 = [(1+每單位派息 /除息日資產淨值)^ 每年派息次數 ] ‒ 1, 年度化派息率乃基於最近一次相關派息計算及假設收益再撥作投資,可能高於或低過實際全年派息率。多元化或資產配置既不能保證利潤,也不能在任何市場上防止損失。

3733733

美國關稅政策調整導致市況波動的應對策略

美國近期改變關稅政策,令全球市場出現全新的發展格局,同時為投資者帶來挑戰與機遇,唯有深入了解事態發展才能作出明智的投資決策。宏利投資管理亞洲區多元資產配置副主管兼高級組合經理Marc Franklin分享他的投資觀點。

關於美國對等關稅的最新觀點

美國總統特朗普於2025年4月2日公布了對等關稅的細節,引起了金融市場的波動。環球首席經濟師 Alex Grassino及多元資產方案團隊分享了他們的最新觀點。

全國人大會議要點及大中華股市後市動力

除了人工智能及人形機械人技術近期發展取得突破外,我們也觀察到其他正面催化劑,進一步支持區內市場造好。