重要事項:

19/12/2024

在2024年,包括美國聯儲局在內的多家主要已發展市場央行,陸續啟動寬鬆周期。鑑於美國經濟表現強韌,我們預期聯儲局將以緩慢平穩的步伐調低聯邦基金利率,意味利率將於一段較長時間維持相對較高的水平。因此,我們認為配置於宏利環球多元資產入息基金(「本基金」)這類多元資產收益方案仍然合適,對投資者而言具有吸引力,因為孳息率仍處於高水平,有望在市場中捕捉大量高收益投資的機會。靈活配置傳統(固定收益)和非傳統(期權策略)的收益來源,有助駕馭利率及增長前景的潛在不明朗因素,同時繼續締造相對穩定的收益。

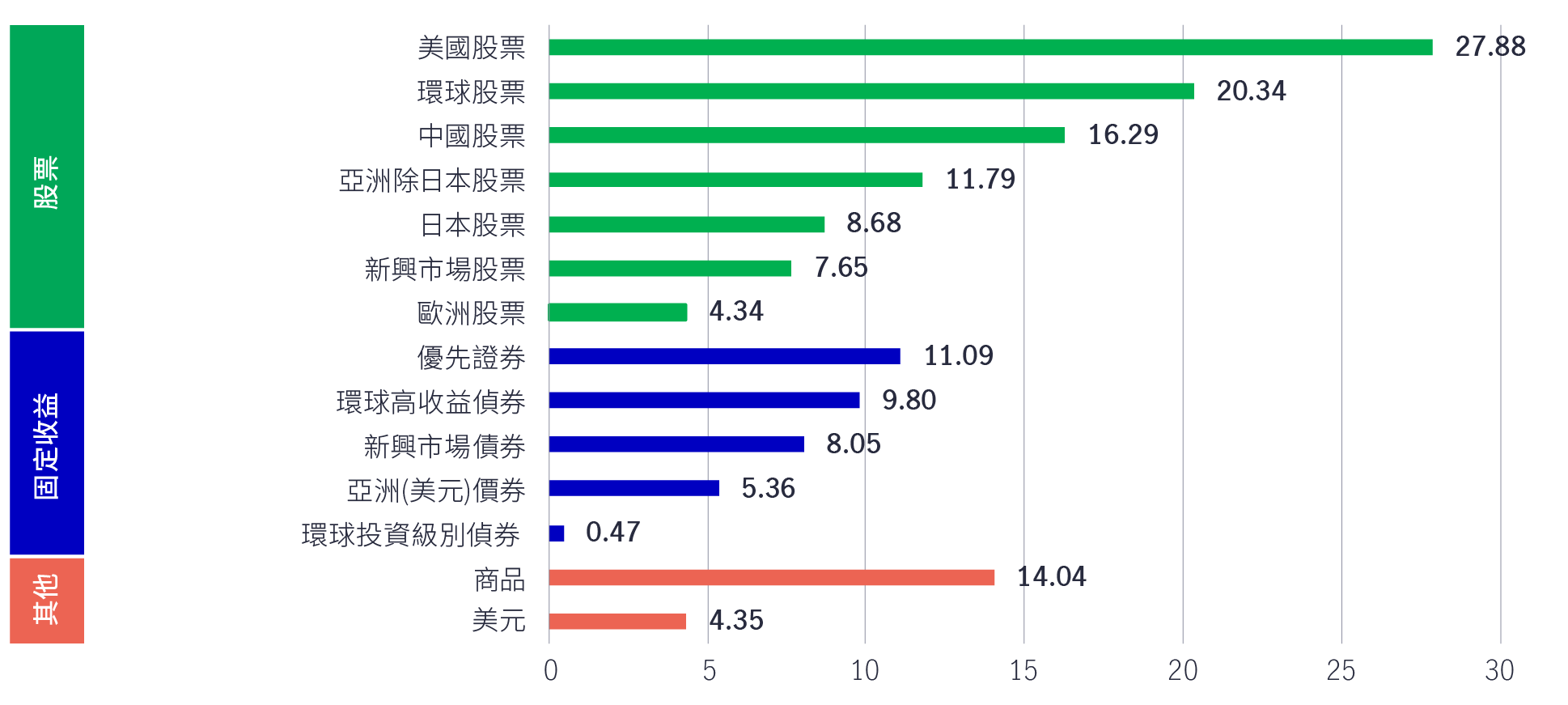

讓我們回顧年初至今主要資產類別的表現:

圖1:主要資產類別在2024年初至今的累積表現(%)1

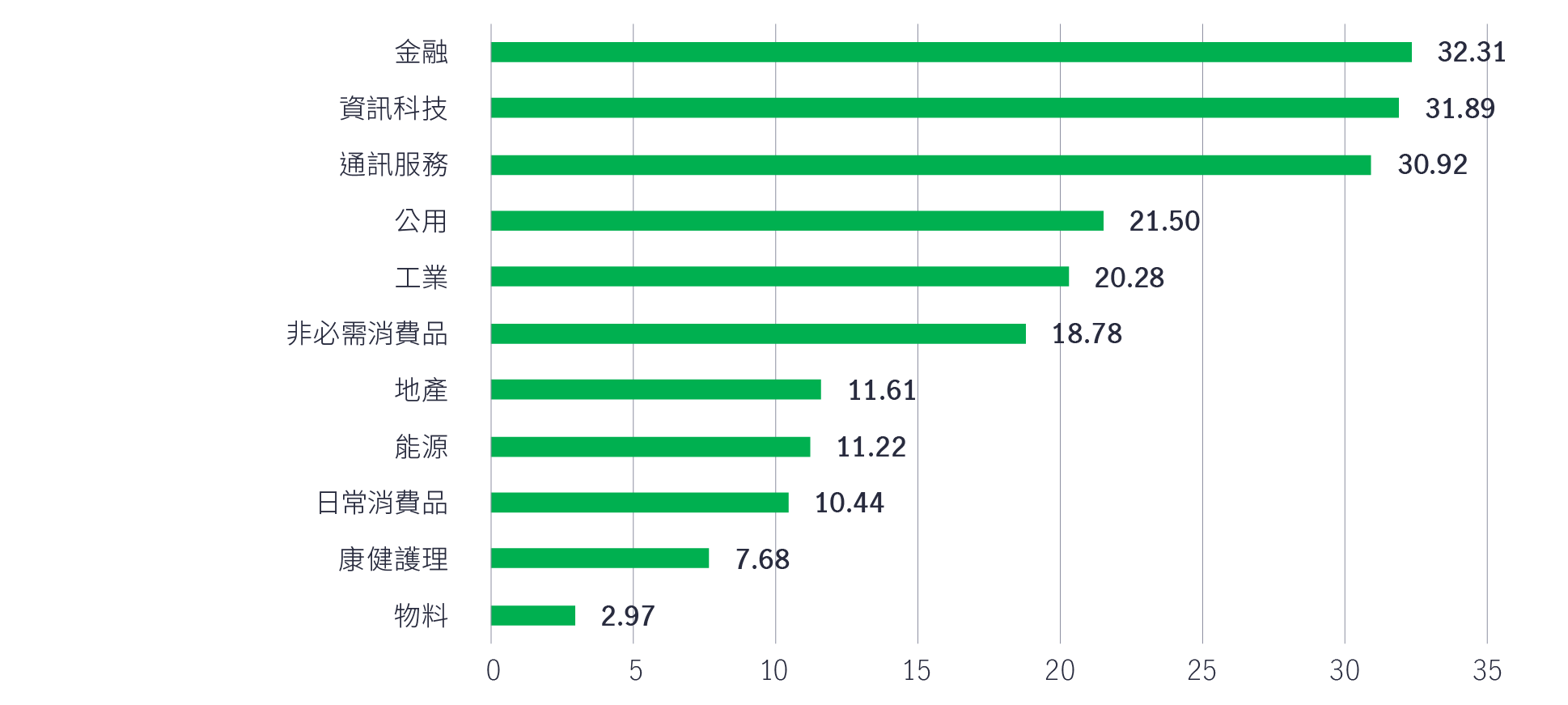

圖2:按行業劃分環球股票在2024年初至今的累積表現(%)1

宏利環球多元資產入息基金在2019年低息環境下成立,初始派息率約為7.5%。自成立至今,美國聯邦基金利率曾一度跌至零水平,2022年起重啟加息周期,累積加幅高達525點子(目前美息水平較零利率高出450點子)2。截至11月底,本基金的派息率約為8%3,期間已降低投資組合的風險水平。在美國減息周期下,我們認為派息率不會受到重大影響;展望2025年,我們預料派息率將保持競爭力,並維持高單位數水平。

重要的是,本基金的派息率遠高於通脹,相信投資者的購買力不會被蠶食。此外,孳息率本身雖然較高,但並非處於不切實際的高水平,意味分派毋須持續從資本撥付。

我們預期聯儲局將以緩慢平穩的步伐減息,因此利率將會在一段較長時間維持相對較高的水平。我們認為在這樣的環境下,投資者可透過捕捉收益機會,繼續爭取潛在理想回報,故收益策略在2025年仍具吸引力。若遇上聯儲局大幅減息(發生可能性不大),我們認為市場對收益投資的需求將會增加,情況類似數年前的低息環境。

固定收益證券是本基金的主要收益來源,佔其相關自然收益48%(30%來自環球已發展市場高收益債券,5%來自新興市場債券,10%來自投資級別債券,以及3%來自優先證券)4。

在聯儲局實施寬鬆貨幣政策期間,高收益債券向來錄得強勁回報(環球金融危機期間除外)。目前,市場預期美國經濟軟著陸,這使大部份固定收益領域的息差逐漸收窄,高收益債券息差收窄的程度更甚。我們必須強調靈活配置資產的重要性,並在資本結構內挑選最適當的證券,從而締造可觀收益、保障資本,以及限制違約導致的永久資本損失。

展望2025年,高收益企業債券可能繼續提供具競爭力的收益,但我們憂慮估值過高,故避免市場中風險最高的CCC級及以下債券,因其違約率偏高。然而,我們預期CCC級領域的違約率將會下降,因此最近增加持倉。另一方面,我們繼續轉向優質投資級別信貸,並認為個別浮息固定收益較個別高收益債券更具吸引力。

我們認為信貸及息差範疇提供吸引的收益機會,而且具息差收窄潛力,資本永久減值的風險亦有限。我們偏好這個的資產類別,其估值介乎合理至吸引水平,具備優勢應對較緊縮的金融狀況。

同樣,我們認為新興市場信貸蘊藏機遇,因其估值較充分反映企業狀況,但考慮到環球增長前景面對挑戰,我們只會極為選擇性增加持倉。由於整體新興市場債券前景更趨正面,我們逐漸看好亞洲信貸。

隨著經濟增長保持穩定,加上美國新一屆政府可能實施的政策進一步利好企業,我們相信違約風險正逐漸減退。華府針對中國的潛在措施或會導致中國資產類別波動,但目前本基金的中國固定收益持倉有限,偏好廣泛的亞洲固定收益投資意念。

宏利環球多元資產入息基金擁有一系列環球多元化投資,預期可透過固定收益及期權沽售提供多元化的票息和股息機會。期權沽售一直是本基金收益的核心來源(目前佔相關自然收益的38%4),我們亦預期在美國新政府執政下將維持不變。

本基金主動挑選有望締造超額回報的股票證券。投資團隊傾向在指數層面進行期權沽售,而非沽售個別證券的期權。我們透過沽售指數認購期權,犧牲指數的潛在上升空間,但保留爭取個別證券潛在升幅的機會,藉此反映我們的主動型資產配置觀點。此外,相比直接持有股票,我們可透過採取相輔相成的認沽期權沽售策略,建構更具防守性的配置(不包括沽售認沽期權疊加)。若市場下跌,我們的股票持倉將錄得損失,但會被沽售認購期權獲得的期權金所抵銷,從而抵銷投資組合其他部份的跌幅。若市場上升,投資組合則可受益於股票持倉的升值。雖然若干百分比的股票附帶備兌認購期權結構,無法全部獲享傳統來自股價上升的收益,但本基金會通過沽售這些備兌認購期權而獲得期權金。同時,本基金也能在認沽期權方面獲得並保留期權金。

我們預期,投資組合將繼續以穩健的步伐進行沽售期權策略,作為產生可持續期權金及提高投資組合收益的工具。隨著波幅加劇,投資組合可捕捉波幅升勢,因其反映於本基金沽售的期權定價。期權沽售提供靈活性,可選擇增加捕捉潛在收益的機還,或減少捕捉潛在收益以換取回報。若市場看好後市,本基金可減少認購期權沽售或增加認沽期權沽售;若市場預期熊蹤出現,則會採取相反的策略。

投資組合持續沽售對沖值為0.3的市場和指數認購期權,以及對沖值為0.5的認沽期權,並根據市場觀點和波幅預期作出戰術性決策,包括頻率、行使價水平及覆蓋率。

我們認為透過指數層面及/或市場層面的期權沽售產生的期權金,可繼續為本基金增值,並可作出戰術性調整,以駕馭市場風險。

整體而言,投資組合的股票配置維持行業多元化,偏重非必需消費品和康健護理,並小幅偏重能源行業 — 基金已作好部署,以把握廣泛市場回報。本基金的科技和金融業配置偏低,以緩減行業帶動的波幅5。

最近,投資團隊減持部份規模較小的持倉,並沽售少量銷售業績令人失望的股票。本基金沽售個別半導體股,而部份市值相對較小的公司,其槓桿水平高於預期,促使我們沽售相關持倉。投資組合之前持有接近100隻股票,現已削減至約85隻高確信度股票,沽售上述股票所得資金用以增加現有持股5。

在美股估值見頂、地緣政治環境持續不明朗,以及市場分歧擴大的情況下,有必要採取較為審慎的策略。踏入2025年,我們繼續專注優質股票。

美國股票方面,我們認為康健護理、非必需消費品和金融業存在投資機會,並認為大型增長股仍具一定的上行空間。日本的基本因素改善,估值合理,而且可望受惠於利好的企業管治改革。至於日本以外地區,在增長放緩及製造業主導的市場環境下,亞太區穩佔優勢,可作為防守性投資。

整體而言,我們預期市場在2025年略為波動,隨著投資者對利率及潛在通脹預期重新定價,波動尤其顯著。我們仍然認為由於信貸狀況收緊,經濟存在下行風險,但憧憬這些風險將在2025年緩和。展望2025年,戰術性部署料將再次盛行,以便靈活提高和降低投資組合的風險,並把握增加收益的機會。

1 資料來源:彭博資訊、Factset,數據截至2024年11月30日。表現以美元總回報計算。股票指數以相關MSCI明晟指數代表。優先證券 = 洲際交易所美銀美林美國所有資本證券指數;新興市場債券 = 摩根大通環球新興市場債券多元化綜合指數(美元)。亞洲(美元)債券 = Markit iBoxx亞洲美元債券(遠東)總回報指數。環球高收益債券 = 彭博環球高收益債券總回報指數(非對沖)。環球投資級別債券以相關富時指數代表。商品 = Refinitiv/CoreCommodity CRB(R)總回報指數。美元 = 美匯指數。過往表現並非日後表現的指標。

2 美國聯儲局,2024年12月10日。

3 資料來源:宏利投資管理。截至2024年11月29日,AA(美元)每月派息(G)類別的年率化派息率為8.07%。派息率及派息並無保證。派息可能由資本中支付。請參閱重要事項2。請注意,正數派息率並不意味可取得正回報。過往表現並非未來業績的指標。年率化派息率= [(1+每單位派息/除息日資產淨值)^派息次數]-1,年率化派息率以最近一次的相關派息計算,股息再投資,並可能高於或低於實際年度派息率。平均派息率為基金自成立以來錄得派息紀錄的每月平均派息率。基金成立日:2019年4月25日。

4 宏利投資管理,截至2024年11月30日

5 截至2024年11月30日。有關組合的投資項目屬過往的訊息,並非日後投資組合的指標。分散投資或資產配置並不保證在任何市場帶來利潤或防止虧損。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。