06/05/2021

在2月初,我們留意到美國政治發展及其對財政政策和經濟增長的影響,可能帶動美元短暫逆勢回升。宏觀經濟策略團隊的環球宏觀策略師Eric Theoret認為這個時刻已成過去,美元即將踏入弱勢時期。

根據美匯指數1的走勢,美元在1月初至3月31日期間,攀升近5%。2我們現時相信,美匯指數可能重現長期下行趨勢,尤其是相對歐元的表現。

在喬治亞州重選參議院議席後,美國財政狀況急速變化的步伐,令市場人士感到意外,並成為第一季美元展現強勢的主要原因。然而,我們認為美元在短期內進一步升值的機會不大,因為市場定價已反映這些預期:美國經濟大重啟、以及疫苗接種計劃加快有助刺激當地經濟表現出色。

市場人士除關注美國短期財政前景外,還會把中期的周期性展望納入考慮因素,因此我們預計,今後美國與已發展市場經濟體之間的增長、以及利率差距將會收窄。

美國經濟增長前景面對各種挑戰,包括財政刺激力度減少,主要源於稅務政策料將出現變化,以及當地可能經歷為時短暫的增長周期。換言之,我們認為市場樂觀預期令美元估值過高。事實上,美國經濟帶來驚喜的門檻甚高,而隨著下半年臨近,預期歐洲、加拿大和其他地區帶來意外驚喜的空間較大。

投資者歷來是根據利率差距(亦即是債券息差),評估兩種貨幣之間的匯率公平價值,並聚焦於較短年期債券(如2年期)息差,以了解央行政策的前景。

然而,市場人士進行分析時,更關注較長年期債券(10年期)的息差,由於央行購買資產的政策已變得日益(或許可能長遠),這類債券能更有效捕捉貨幣政策近年的變化。

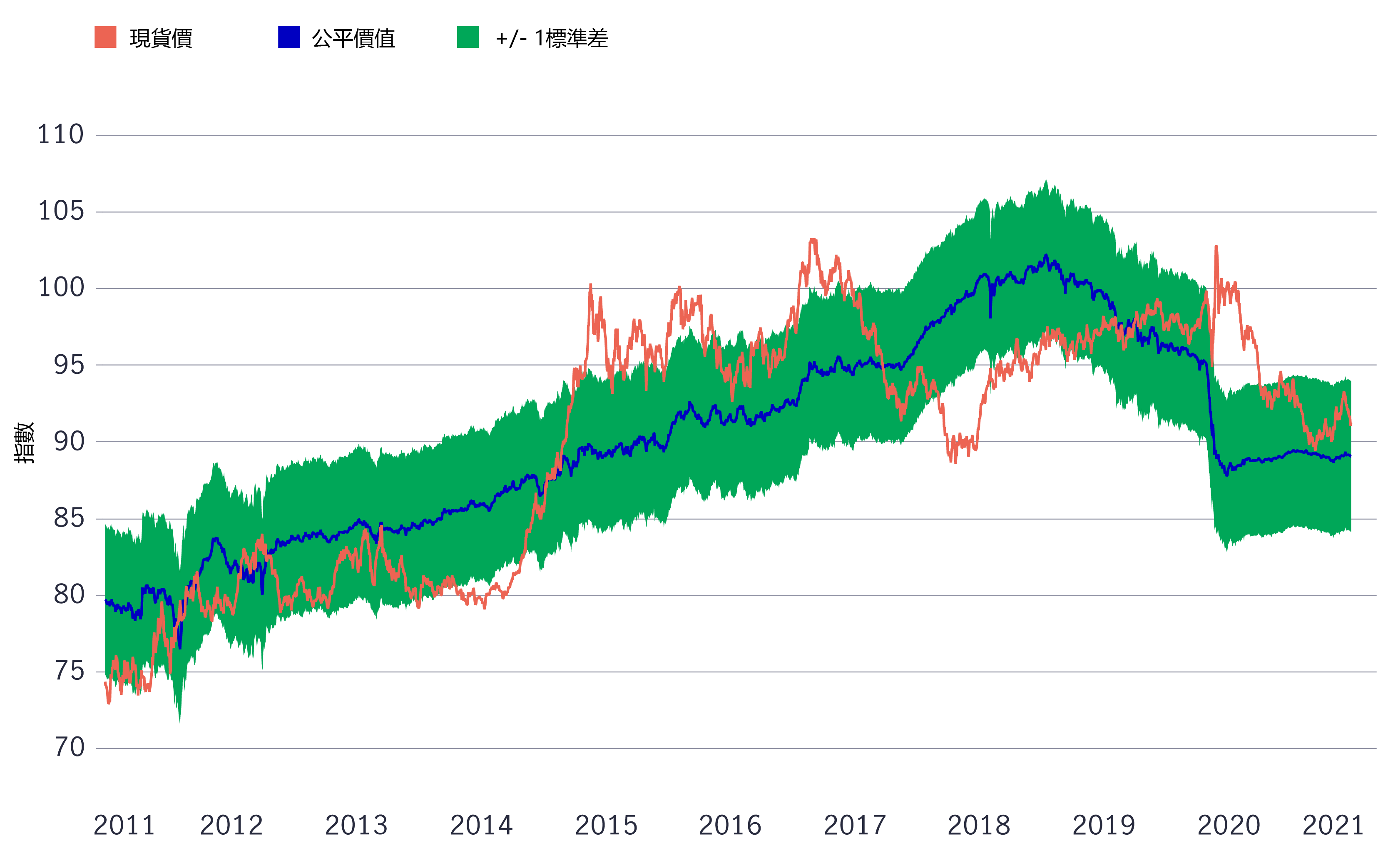

美匯指數公平價值(以加權2年期債券息差計算)

資料來源:彭博資訊、Macrobond、宏利投資管理,截至2021年4月13日。

此外,值得注意的是:我們以美匯指數代表美元,比較美匯指數的現貨、和根據2年期債券息差(利率差距)計算美匯指數的公平價值,透過這個量度方式,可見美元的估值過高。不過,根據10年期債券息差進行類似計算後,結果顯示美元的估值被低估(雖然與第一個量度方式比較,有關結果更接近預測公平價值)。3

上述哪一個才是較佳的量度方式?我們的分析顯示,美匯指數與2年期和10年期債券息差的長期相關性大致相等。我們亦留意到短期動態變化較大,因為美匯指數與債券息差的相關性強度有分別,並會隨著基本因素(以息差為代表)與市場氣氛交替出現變化。

美匯指數公平價值(以加權10年期債券息差計算)

資料來源:彭博資訊、Macrobond、宏利投資管理,截至2021年4月13日。

值得注意的是,在現階段,相關性研究顯示美匯指數與較長期債券息差之間的關係相對緊密;相反,美匯指數與短債息差之間的相關性甚低。3

我們對這個情況的解讀如下:市場價格開始反映貨幣政策正常化(即聯儲局縮減各項緊急援助計劃的規模,從而逐步撤回寬鬆政策),令美國10年期債券孳息率出現變化,帶動美元在第一季展現強勢 — 但現今這個情況有變。

我們認為,聯儲局的言論將成為美元重現弱勢的關鍵催化劑,當市場人士把焦點從長債孳息和縮減量寬的討論,轉移至傳統政策和利率前景。聯儲局政策正常化的次序,以及市場價格對此的反應,對美元走勢至關重要,若干程度上,解釋了美元與其公平價值估計之間出現的部份差異。

除基本因素和市場氣氛外,衍生工具/期權配置亦是重要因素,以考慮美元在未來數周的潛在表現,以及這些因素如何配合(或至少並無窒礙)我們對美元重現弱勢的預期。

市場氣氛方面,我們留意到期權市場最近的發展:風險逆轉(指認購期權與認沽期權之間的引伸波幅差距)正面對重返負數區間的挑戰,這反映了,預期美元貶值的投資者多於預期升值者。

美國商品期貨交易委員會的每周期貨投機盤數據亦顯示,市場在第一季變現大量看淡美元的投資。目前配置亦反映投資者仍然略為看淡美元。2

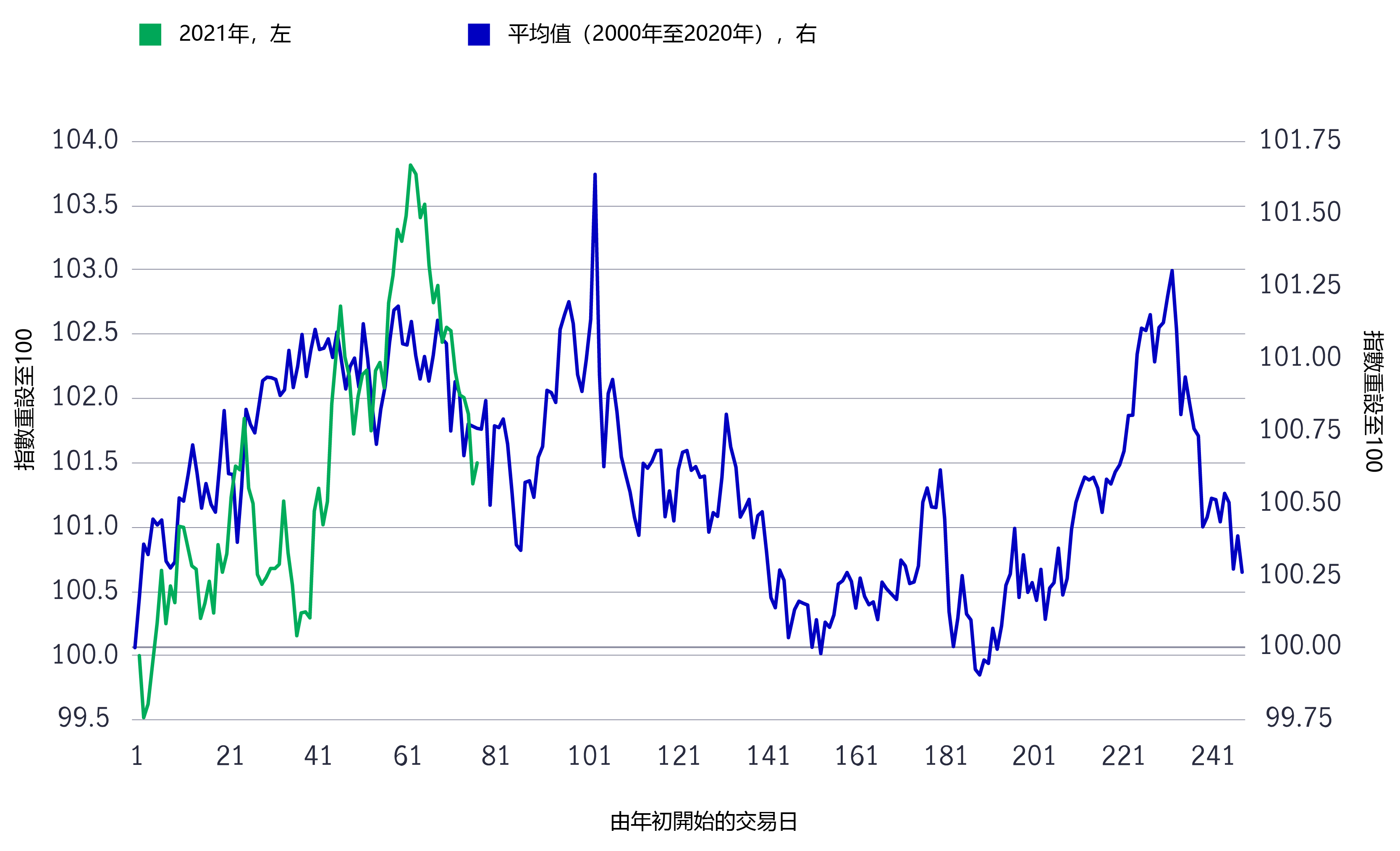

美匯指數季節性走勢

資料來源:彭博資訊、Macrobond、宏利投資管理,截至2021年4月12日。指數重設至100,100 = 當年首個交易日。

至於非基本因素的考慮,季節性因素看來為美元重現廣泛弱勢提供最有力的理據。美元通常跟隨明確的季節性趨勢而發展:往績顯示,美元在年初表現強勁,隨後在第二和第三季走弱,但在第四季初再度轉強。美匯指數在2021年至今的表現接近過去走勢,反映美元可能在未來兩季轉弱。

我們看淡美元前景的主要風險與市場氣氛有關。美元作為避險貨幣,意味我們的觀點易受地緣政治緊張局勢突然升溫的影響,因為這類事件可能推動投資者轉投美元以求避險。同樣地,若出現任何事態發展,導致環球經濟基本因素明顯令人失望,亦可能引發市場資金流入美元等避險資產。

1 美匯指數是一項指標,用以量度美元價值相對美國大部份最重要貿易夥伴的一籃子主要貨幣價值。投資者不可直接投資於指數。

2 彭博資訊、Macrobond,截至2021年4月13日。

3 彭博資訊、Macrobond、宏利投資管理,截至2021年4月13日。