23/1/2025

亞洲(日本除外)定息產品首席投資總監 Murray Collis

鑑於融資成本上漲,因此近年亞洲美元債券發行量減少,加上出現淨贖回,投資者開始考慮較廣泛的亞太區美元債券市場,當中包括日本和澳洲等市場。

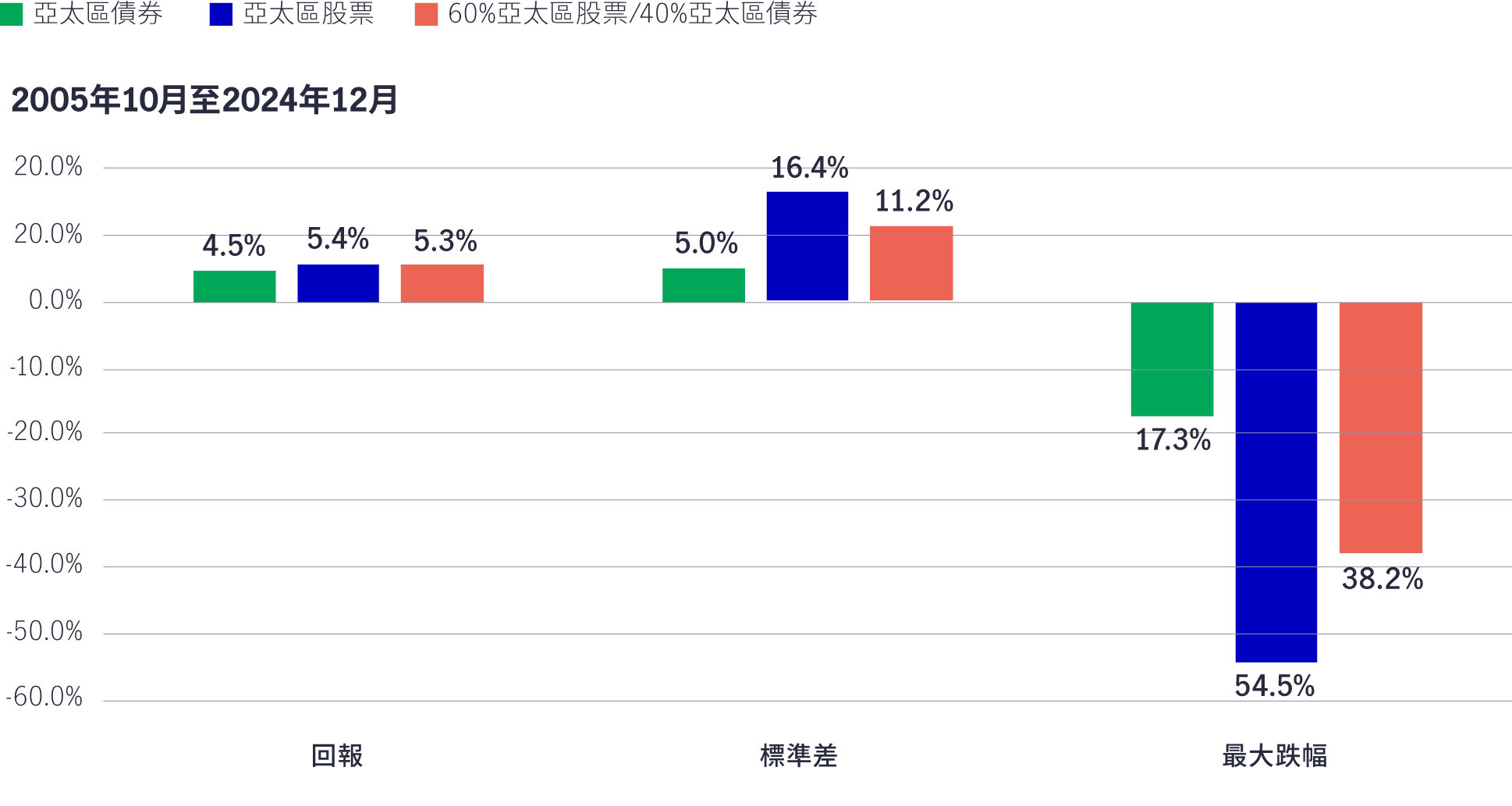

往績顯示,亞太區美元債券(亞太區債券)是出色的分散投資工具,能夠大幅降低整體投資組合波幅。鑑於亞太區債券著重提供穩定收益,而且發債公司的質素普遍較高,因此其回報吸引(自2005年10月以來為每年4.5%),波幅相對較低(每年標準差為5.0%);亞太區股票的同期回報雖為每年5.4%,但波幅顯著較高(每年16.4%)。

至於期內兩類資產的最大跌幅(即由高峰走至低谷的最大跌幅),亞太區債券的最大跌幅為2022年10月的17.3%,源於美國利率急升,加上中國房地產領域出現違約,導致信貸息差擴闊所產生的綜合影響。亞太區股票則2009年2月錄得最大跌幅54.5%,因為環球金融危機觸發全球風險資產出現大幅抛售。

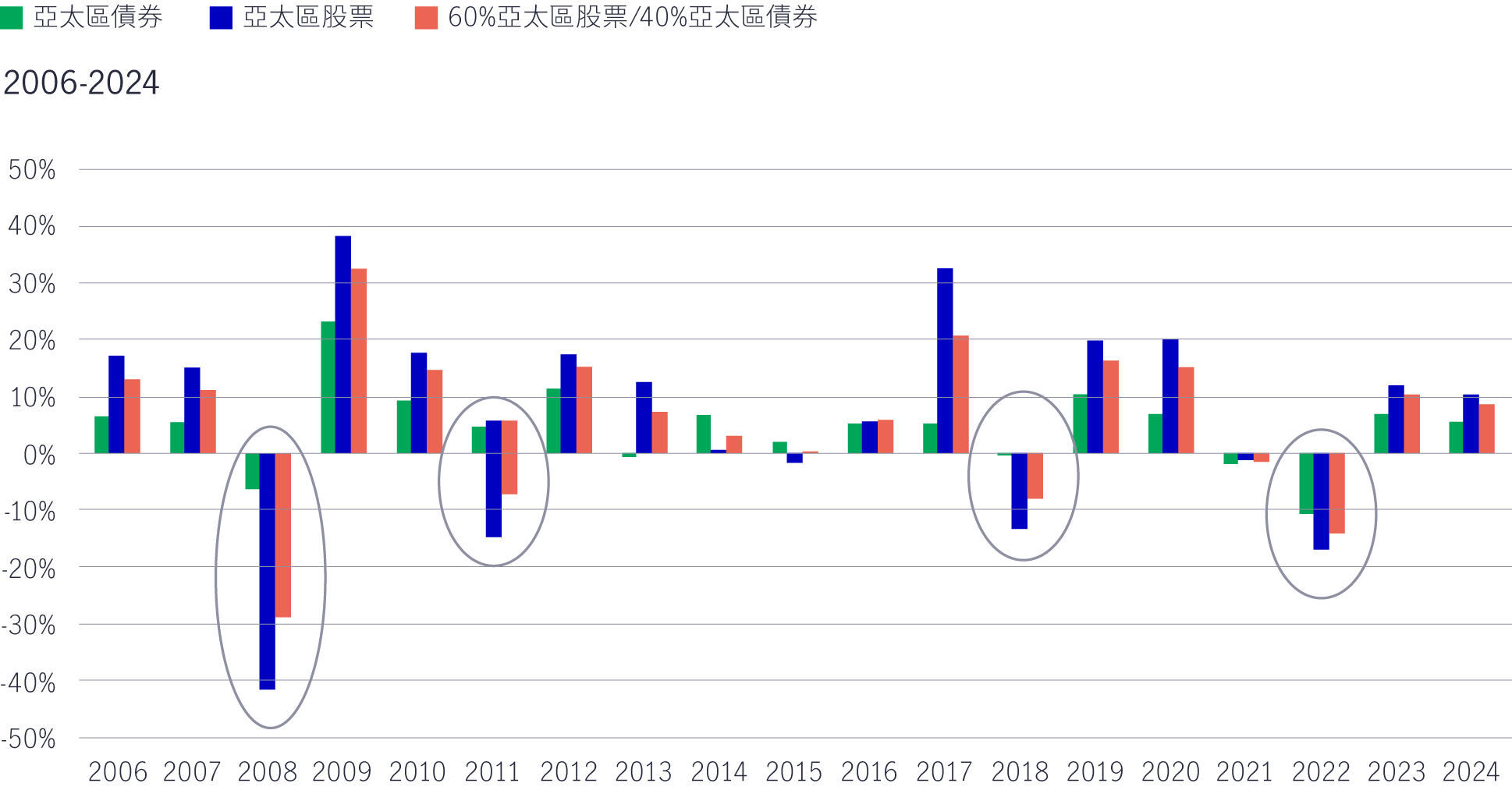

綜觀亞太區債券自2006年以來的曆年回報,只有一年的跌幅超過10%,惟亞洲股票曾四次錄得超過10%的跌幅。此外,債券在提供穩定收益及作為分散投資工具,以降低整體投資組合波幅方面,確實能夠發揮重要作用,於2005年10月至2024年12月期間,由60%亞太區股票及40%亞太區債券組成的多元化投資組合每年錄得5.3%的年度回報,而且標準差明顯較低,每年為11.2%(對比亞太區股票的總回報及標準差分別為每年5.4%及16.4%)。60/40投資組合的最大跌幅明顯較低,為38.2%,曾有兩個曆年錄得超過10%的跌幅;亞太區股票的最大跌幅則為54.5%,並曾有四個曆年錄得超過10%的跌幅。

鑑於貿易政策可能出現變動,使環球經濟步入更不明朗的時期,加上美國股市估值顯著上升,亞太區債券在提高投資組合的穩定性和降低整體風險方面發揮明顯作用。

圖1:亞太區債券、亞太區股票及60/40投資組合的回報比較

資料來源:宏利投資管理、彭博資訊,截至2024年12月31日。

圖2:增持亞太區債券可大幅降低投資組合風險

資料來源:宏利投資管理、彭博資訊,截至2024年12月31日。