重要事項:

21/12/2022

固定收益策略(公開市場)環球首席投資總監 John Addeo

面對通脹升溫與增長放緩,美國聯儲局持續加息,加上地緣政治不明朗因素,導致今年環球股票和固定收益市場遭大幅拋售。考慮到利率趨升和未來增長前景充滿挑戰,我們相信風險管理至為關鍵,而宏利環球多元資產入息基金(「本基金」)這類收益為本方案,料可在市場波動期間繼續為投資組合提供韌性,並透過自然收益機遇,為致力緊貼通脹並追求可持續收益的投資者,提供具防守性的收益方案。

受聯儲局有關未來逐步縮減加息幅度的議息聲明推動,市場不斷尋找利率見頂水平的線索,而投資情緒已略為轉好,預期聯儲局日後的步伐可能會放緩。

利率、孳息率,以及美元均因而走軟,有助本基金趁機減持個別孳息率較高的證券,轉投較優質的投資級別債券和優先證券,以管理投資組合的風險水平之餘,又毋須犧牲過多收益。

我們認為在未來12個月,市場主題將由避險轉向側重尋找投資機遇,尤其是部份環球股票市場和新興市場債券,後者估值顯得吸引。然而,就目前而言,由於收益機遇穩健,加上美國經濟增長形勢優於世界其他地區,本基金繼續偏好美國市場。從息差和潛在外幣收益機遇看來,新興市場仍然值得注視,但環球經濟面臨衰退風險,意味著目前繼續削減新興市場配置,以便重新審視明年市況。滯脹的嚴重性及持久性,成為影響聯儲局加息幅度、利率見頂水平和環球增長前景的關鍵,可能為2023年市況帶來更多挑戰。我們相信,投資於防守性較強的收益為本方案,將有助投資者抵禦2023年的部份市況波動。

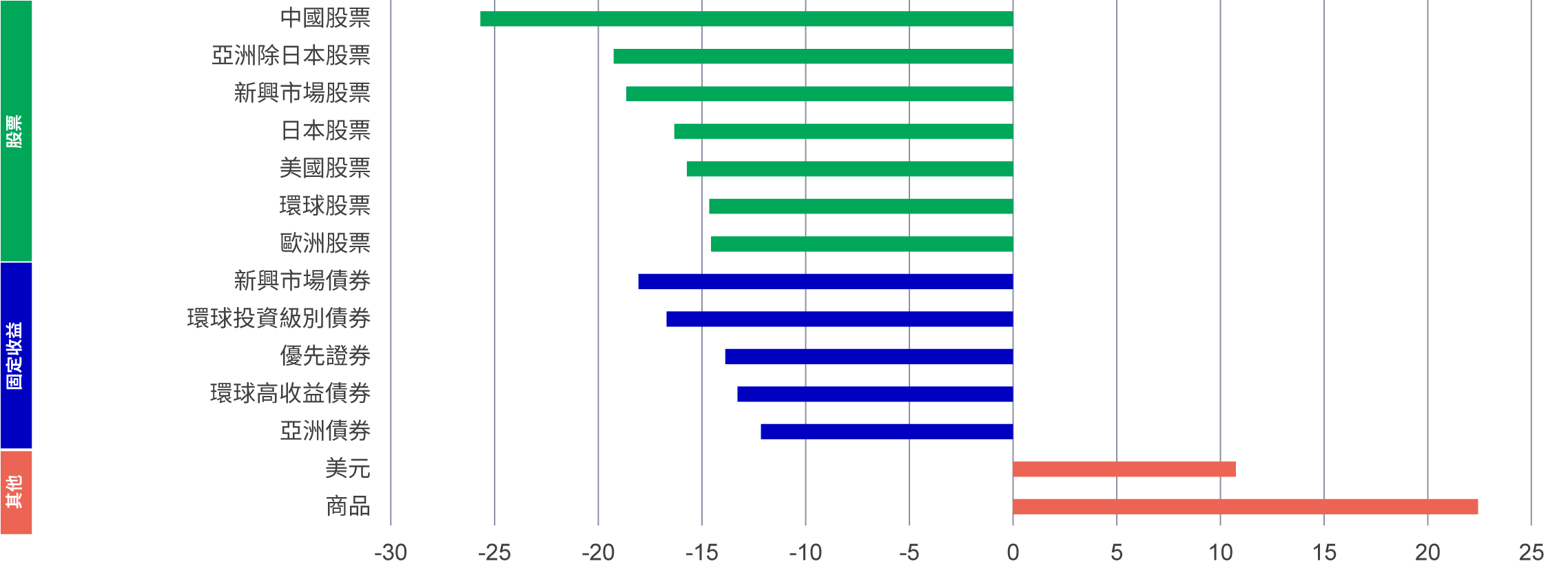

股債指數同時錄得雙位數跌幅的情況較為罕見。然而,環球股票和固定收益在年初至今分別下跌逾14%和16%。美元和商品是年內少數錄得增長的資產,2022年首11個月分別上升超過10%和22%。

圖1:環球資產類別在2022年初至今的表現(%)1

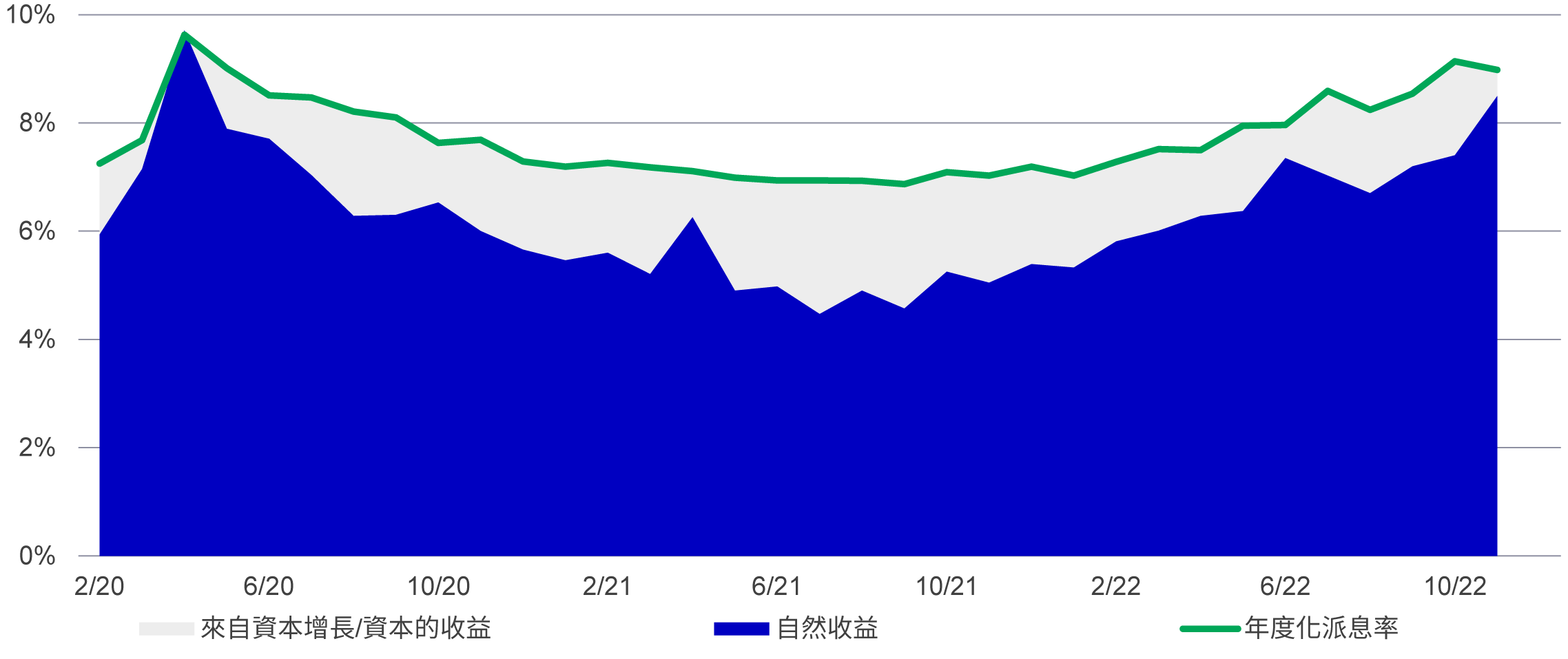

雖然本基金在年初至今累跌12.58%,但成功實現2022年平均派息7%至8%的主要收益目標,同時保持與其類似的高收益基金的競爭力。在波動市況下,本基金於表現最疲弱月份展現顯著的下行保障能力,因為其配置於波動性和啤打值較低的股票,從管理的期權策略獲得期權金,並從票息款項獲得收益。本基金在2022年下半年保持8%至9%的穩定股息率,其中大部份派息來自相關自然收益(2022年11月底為7%)。在市場波動之際,實現高自然收益對收益穩定性尤為重要,因為本基金較少依賴資本增值或派付資本來達到高收益目標。本基金歷來透過投資各種自然收益來源,實現有關目標。

圖2:派息的收入主要來自自然收益2

俄烏衝突、增長放緩,加上商品價格高企導致通脹升溫,以及不明朗因素,可能削弱任何短期動力,但物價自2022年夏季以來有所緩和。環球增長和盈利預測正在下調,其中歐洲最為脆弱,美國亦將繼續面臨挑戰。

如果人流水平回升,市場對中國商品與服務、基本原材料和金屬的需求將會增加,並可能對居高不下的通脹形成威脅;在聯儲局應對環球通脹趨勢持續升溫時,這或會成為當局需要解決的額外變數。

我們預計聯儲局加息周期大致在2023年第一季暫停,利率料於接近5%的水平見頂,目前預期當局將在2023年第三季減息。然而,考慮到聯儲局將繼續在環球增長放緩和減弱的情況下加息,即使加息幅度有所下調,我們仍會相當審慎。除聯儲局外,我們仍然認為其他已發展市場央行(例如加拿大央行)將在2023年底前開始放寬政策,因為經濟增長放緩的影響已蓋過通脹憂慮。

下文將詳述本基金對不同資產類別的持倉部署。

本基金側重固定收益,其可作為主要收益來源,整個資產類別約佔本基金比重55%。投資組合持有已發展市場高收益債券、優先證券和新興市場債券(主要為美元計價信貸,而非主權債券),相關孳息率分別為6.9%、8.0%和8.3%3。在2023年,固定收益將繼續成為主要收益來源。

我們預期聯儲局加息周期大致在2023年第一季暫停,利率將於接近5%的水平見頂。鑑於高收益信貸配置佔重大持倉比例,投資組合存續期自然會下降,因此對加息的敏感度較低。信貸風險仍是固定收益籃子的主要風險,投資團隊認為其可在2023年透過收益和息差機遇為基金增值。

高收益債券方面,11月份新債市場較為活躍,有助提升市場表現。投資團隊增持一家大型通訊企業新發行的有抵押債券,孳息率為12%,以及增持一家科技企業發行的有抵押債券,孳息率為9%。由於高收益債券持續揚升,投資團隊沽售個別較優質發行人的持倉,為買入優先證券提供資金。本基金繼續尋找收益,同時確保投資者避免承受過高風險。

投資團隊偏好美國固定收益。高收益債券對利率的敏感度本來較低,因而在本基金的固定收益持倉佔重大比例,亦是整體投資組合自然收益的主要貢獻資產類別之一4。投資團隊減持個別質素較低的高收益債券持倉,轉投較優質的高收益債券(以及投資級別債券和優先證券),在提升投資組合質素之餘,又毋須犧牲過多收益。雖然市場預期美國的息差機遇將會減少,但仍可為收益帶來重大貢獻。此外,投資團隊亦青睞優先證券的防守韌性,尤其是北美電力生產商、保險公司、銀行和中游能源業,因為有關範疇的孳息率吸引,且違約風險相對偏低。

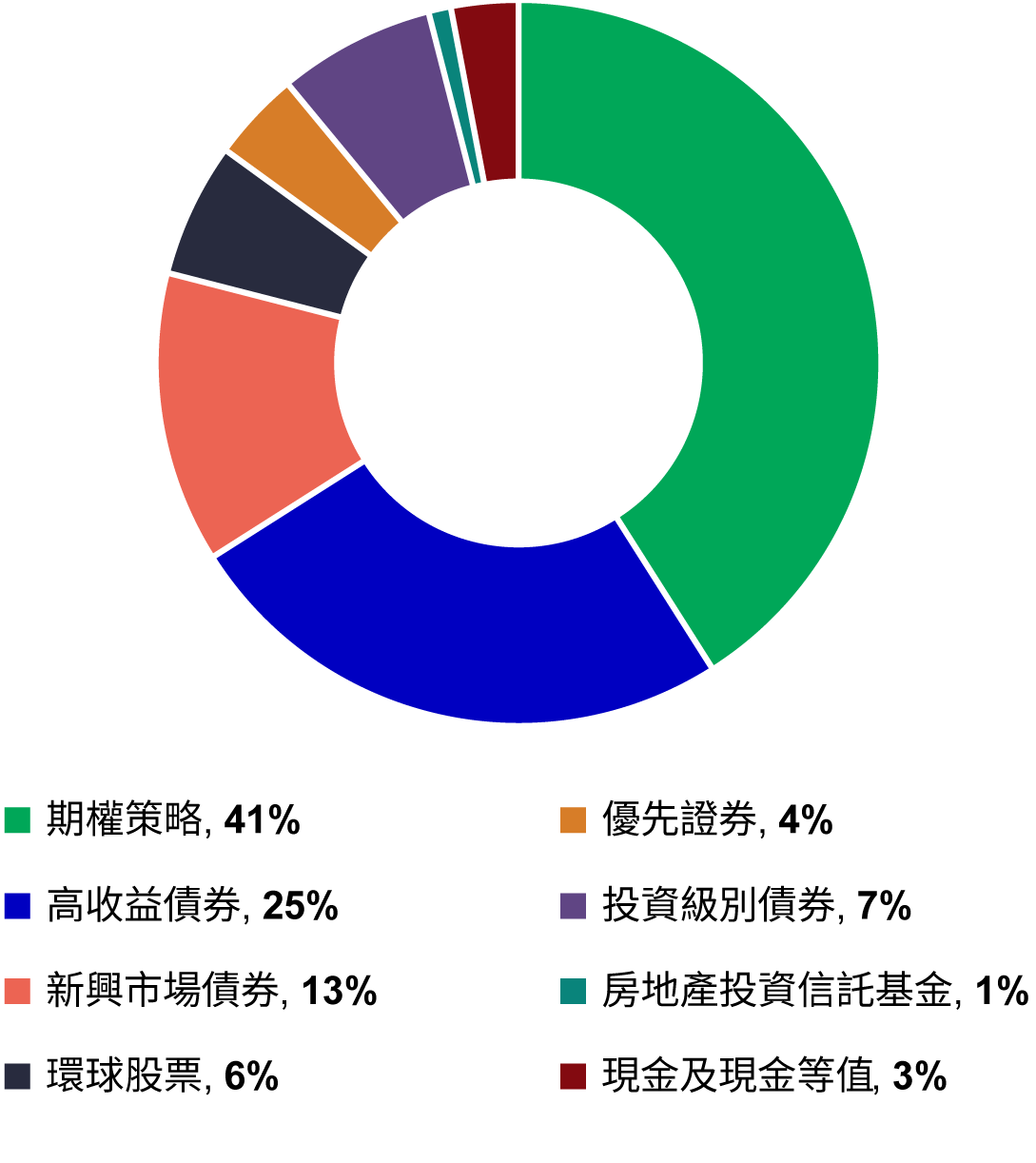

圖3:自然收益分佈(按資產類別劃分)5

新興市場債券方面,投資團隊在整個2022年減持配置。部份東歐和亞洲市場仍備受挑戰,儘管最近亞洲信貸反彈,為本基金帶來貢獻,但基本金屬價格受累於環球和中國需求放緩,導致商品經濟體的配置表現持續欠穩。

新興市場方面,投資團隊沽售存續期偏短的較優質發行人持倉,轉投優先證券及新增其他新興市場的配置,包括一家秘魯油氣生產商和巴西金屬與礦業發行人,有關債券具備信貸特有的吸引基本因素,而且孳息率亦符合本基金的收益目標。

亞洲機遇方面,預期中國推出利好的房地產政策,投資組合繼續持有個別備受挑戰的信貸持倉。近期中國當局宣布一系列政策,旨在推動房地產市場穩健發展,並恢復發展商的股權再融資渠道,有助亞洲信貸市場收復年初至今的部份失地。中國部份市場出現戰術性復甦,推動投資組合的內房信貸持倉回升。然而,結構性房地產交易和新屋銷售需求維持疲弱。我們正密切關注當局會否就潛在的新冠疫情退出策略和寬鬆政策推出更多措施,以提振經濟和房地產市場。

最近,有關亞洲信貸的投資決策,主要是對部份升勢凌厲的內房發展商鎖定利潤,並重新再配置於一些表現落後的內房發展商。此外,澳門的信貸持倉也利好表現,隨著當局迅速處理賭牌牌照續期,這個類別的長期憂慮已經消除。宏觀經濟氣氛更趨樂觀,加上流入資金增加,帶動東南亞高收益債券及前緣市場的信貸交易。

在未來數月,需要關注的重大事件包括:中國政府在冬季疫情升溫下,對放寬防疫政策的承諾;中國最高領導人會議就2023年經濟增長目標和主要行業政策釋出訊號;以及聯邦公開市場委員會在12月的利率決策。

目前的不明朗程度反映後市將會持續波動。然而,部份行業的估值已下跌超過一半,但盈利或現金流並無錄得相應跌幅,反映市況與個別優質企業的基本因素之間出現脫節。

由於本基金在一段長時間內對資訊科技股持偏低持倉,因此自2022年6月起逐步增持有關行業,主要受到估值驅動。近期的市場回調帶來機遇,能夠透過個別現有持倉及建立新公司倉盤增持科技業,這些公司的現價相對其合理估值存在大幅折讓,展現正面的經風險調整後回報機遇。

儘管我們相信,在增長放緩和高通脹環境下,略為偏向防守性價值股有助取得較佳表現,本基金的股票投資組合以已發展市場為主,混合增長股和非增長股。目前,在宏觀經濟和政策欠明朗的環境下,收益為本的派息股、周期股、價值股及防守股將保持相對吸引。此外,我們亦青睞能夠提供可持續股息的低啤打值股票,例如日常消費品、公用事業和房地產業。

期權策略所獲得的期權金,仍是核心的收益來源,亦是整體投資組合自然收益的顯著貢獻者。41%的自然收益來自期權策略6。

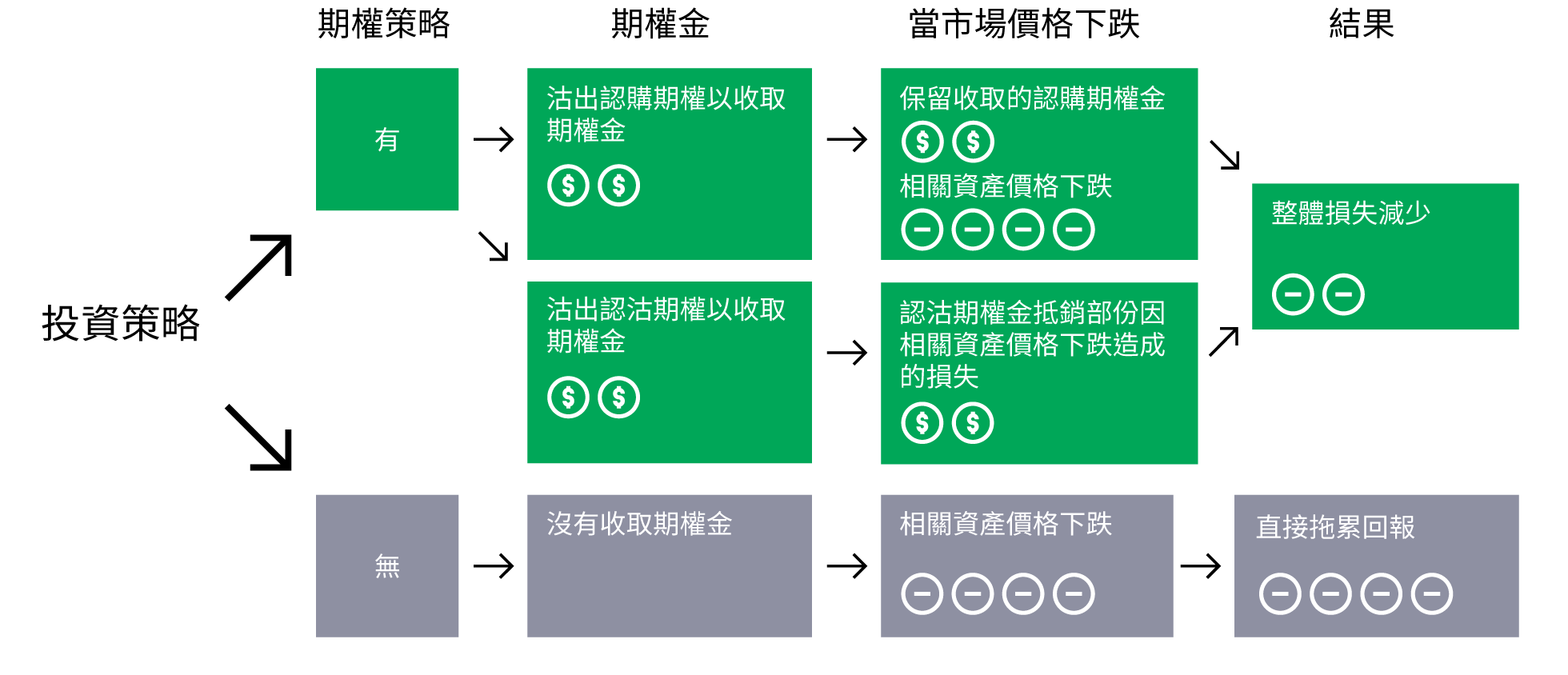

透過期權策略,本基金可同時賣出認沽期權及認購期權以賺取期權金,從而抵銷市場下跌的部份負面影響,有助保持穩定收益。當市場下跌時,可能會損失來自認沽期權的期權金,但認購期權的期權金則仍可能變現為收益。相反,當市場上升時,應會出現相反的情況:來自認購期權的期權金,最終或無法賺取,但認沽期權的期權金則仍可變現為收益。

市場愈趨波動,所賺取的期權金便愈高。當我們對市場方向有明確的看法時,較高的期權金讓我們有空間捨棄部份多出的期權金,同時維持合理的潛在整體收益。

展望2023年,我們相信市場將持續波動。有關期權策略可望賺取高額期權金,以及透過指數和/或國家層面的期權操作繼續為表現增值,並透過戰術性調整來應對市場風險。

圖4:期權策略如何能提供下行保障

僅供說明用途。

資料來源:宏利投資管理

投資者正密切關注目前的不明朗因素能否得以消除,尤其是聯儲局暫停加息或聚焦增長放緩的時機。投資者亦希望知道,通脹和環球增長放緩的局面能否受控,從而實現經濟軟著陸。在這些問題出現答案之前,金融市場料將繼續波動。因此,我們的環球多元資產收益為本方案將在明年保持吸引。透過結合高收益債券、優先證券、房地產投資信託基金、股票和期權,投資者可受惠於一定程度的防守性,並有望提高收益,這亦是本基金的主要目標。如果市場氣氛轉趨承險,相比更注重增長的同類基金,本基金在目前的配置下可能無法大幅捕捉上行機會。然而,當市況變得更有利於改善投資組合的上行捕捉能力時,投資團隊將致力利用相關槓桿,透過增持增長股、減持附有認購期權沽售結構的股票,或增加新興市場的息差機遇來實現目標;這種策略相對上可能面臨更大的下行風險,考慮到目前有關經濟衰退和通脹的不明朗因素,投資團隊對執行有關策略的信心不大,但會留意機會出現的時機。

我們相信,戰術性部署將會在2023年更為盛行,我們能夠靈活增減投資組合風險,並在收益機遇湧現時加以把握。本基金的主要目標是締造收益,亦會透過戰術性股票配置或期權策略實現資本增值,而在兩者之間投資取捨,可能是決定本基金2023年總回報和收益的關鍵因素。

1 彭博資訊、MSCI明晟,截至2022年11月30日。表現以美元總回報計算。股票指數以相關MSCI明晟指數代表。優先證券 = 洲際交易所美銀美林美國所有資本證券指數;新興市場債券 = 摩根大通環球新興市場債券多元化綜合指數(美元)。亞洲債券 = Markit iBoxx亞洲美元債券(遠東)總回報指數。環球高收益債券 = 彭博環球高收益債券總回報指數(非對沖)。環球投資級別債券 = 彭博環球綜合債券總回報指數(美元非對沖)。美元指數 = 美匯指數。商品 = Refinitiv/CoreCommodity CRB(R)總回報指數。過往表現並非日後表現的指標。

2 資料來源:宏利投資管理,截至2022年10月31日。派息率只適用於AA(美元)每月派息(G)類別。股息率不獲保證。股息可能由資本派付。請參閱重要事項2。請注意,正數派息率並不意味可取得正回報。過往表現並非未來業績的指標。年率化派息率= [(1+每單位派息/除息日資產淨值)^派息次數]-1,年率化派息率以最近一次的相關派息計算,股息再投資,並可能高於或低於實際年度派息率。分散投資或資產配置並不保證在任何市場帶來利潤或防止虧損。

3 宏利投資管理,截至2022年11月30日。

4 宏利投資管理,截至2022年11月30日。固定收益持倉方面,高收益債券是本基金在固定收益範疇的最大配置,佔固定收益持倉的53%。孳息率比例方面,25%孳息率來自高收益債券。

5 宏利投資管理,截至2022年11月30日。並無投資策略或風險管理技巧在任何市場環境下均能保證回報或消除風險。股息率不獲保證。股息可能由資本派付。

6 宏利投資管理,截至2022年11月30日。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。