6/10/2023

不久之前,環境、社會及管治(ESG)考慮因素只是一種意識形態,不少投資者錯誤地將ESG與犧牲回報掛鈎。時至今天,ESG已廣泛整合至資產管理公司的投資流程,我們相信,ESG既有助維持地球的生態及環境,同時也與客戶的財務和可持續發展目標保持一致。

在過去六年中,面對ESG資產以及參與者和持份者數量急速增長的環境,我們很容易因眾多術語而感到困惑。1 由此可見,了解ESG領域的術語和相關角色至為重要,我們特意為關注ESG的投資者解構以下主要術語的定義:

負面和正面篩選均旨在透過排除或尋找符合特定準則的投資,來幫助建立投資組合。特定準則的例子包括董事會獨立成員的最低百分比,或溫室氣體的最高排放量。換言之,這些篩選可助投資者將資金配置於希望具有影響力的領域。

負面篩選是指從ESG角度來看,排除評分較差的整個板塊、行業或地區,往往意味著撇除若干行業,例如煙草、武器和酒類。負面篩選亦可在公司層面進行,排除一些在ESG議題上評分低於特定水平的公司。

另一方面,正面篩選是指對特定行業的公司進行比較的過程,旨在物色ESG標準優於同業的企業。進行正面篩選亦有機會包括來自不利好ESG的行業公司,但只限於表現最佳的企業(例如在眾多石油生產商之中選出碳足跡最低的石油公司),或可能會顯著改善並為更健康未來作出貢獻的公司。

投資者先要獲得正確數據,方可最準確地評估哪些公司適宜整合至ESG投資組合。SASB是一個非牟利組織,目標是識別與各行業財務表現最息息相關的重要ESG議題,從而指導上市公司製作可持續發展報告。至今,SASB已為77個行業提供指引,制定針對特定行業的可持續發展會計標準,最終協助投資者從ESG角度比較公司表現,繼而作出更明智的決策。

「淨零」一詞是指一個地區或一家公司產生的溫室氣體排放量,被該地區或公司從大氣層清除的溫室氣體量所抵銷。大部份國家(包括污染最嚴重的中國和美國)均已承諾在未來數十年內實現淨零排放。實現淨零排放被廣泛視為應對氣候變化的關鍵。

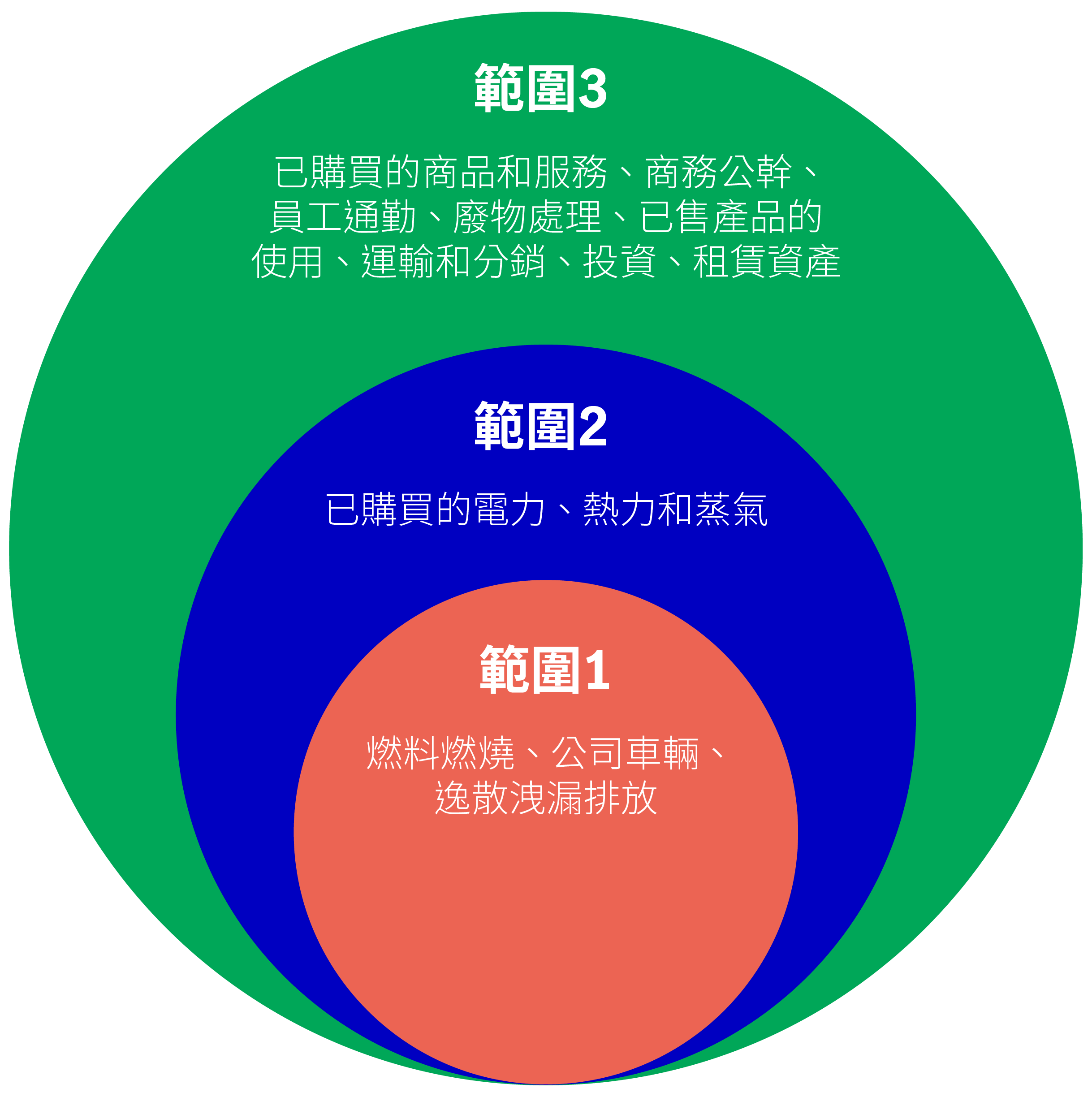

範圍1、2及3反映某一個組織所排放的溫室氣體類別。範圍1是指源自公司的直接溫室氣體排放(例如車輛和工廠燃燒燃料,以及逸散洩漏排放)。範圍2是與公司購買營運所需的電力、蒸氣、熱力和製冷相關的間接排放。範圍2排放的兩種報告方法分別是基於市場的方法,即基於公司購買的電力及其對綠色能源關稅(如可再生能源證書)的使用,另一種方法是基於位置的方法,該方法根據公司電網的平均排放強度衡量實際排放到空氣中的排放量。範圍3包括範圍2未有涵蓋,且與公司營運相關的所有間接排放。上游範圍3排放來自公司產品或服務的生產,而下游排放來自其分銷、使用、維護和處置。從員工的商務公幹和通勤交通以至廢物管理,評估範圍3的難度最高,但在大部份情況下,範圍3代表最大的溫室氣體排放影響。

範圍1、2及3的排放例子

就投資公司而言,盡責管理是指對客戶資產進行謹慎和負責任的管理。我們認為,全市場的管理包括鼓勵制定強而有力的監管、建立全球可持續發展標準、與同行合作解決系統性問題、改善數據環境以及建立可持續發展的理解能力。2

PRI於2006年發布,獲得聯合國的支持,列出簽署方承諾遵守的六項以ESG為重點的原則。PRI在促進負責任投資實務措施方面擔當重要角色,超過5,370個簽署方3(管理資產總值超過121萬億美元4)認為「環境、社會及企業管治(ESG)議題會影響投資組合的表現」,而且「應用負責任投資原則可以促進投資者與更廣泛的社會目標保持一致。」5

《巴黎協定》是一項關於氣候變化的國際條約,由196個國家於2015年12月在巴黎第21次締約方會議(COP 21)上通過。《巴黎協定》在2016年11月4日生效,目標是將全球氣溫升幅限制在攝氏2度以內,同時尋求限制在攝氏1.5度以內(與工業化前水平比較)。協定包括各國大幅減少溫室氣體排放的承諾,每五年在締約方會議年度氣候峰會期間審視相關承諾和計劃。這個五年周期始於2015年的COP 21,正是COP 26在2021年引起廣泛關注的原因,如此類推,因此COP 31、COP 36亦備受注目。

17個可持續發展目標不止於氣候行動,旨在到2030年實現更可持續的未來。聯合國於2015年一致通過可持續發展目標,為政策官員和機構提供指引,致力消除貧困和飢餓、改善健康和教育、刺激經濟增長,以及應對氣候變化和保護環境。17個可持續發展目標亦存在相互關係,即是說一個領域的行動可對其他領域產生影響。舉例說,增加接受高等教育的機會(目標#4)可減少貧困(目標#1)和不平等(目標#10)。

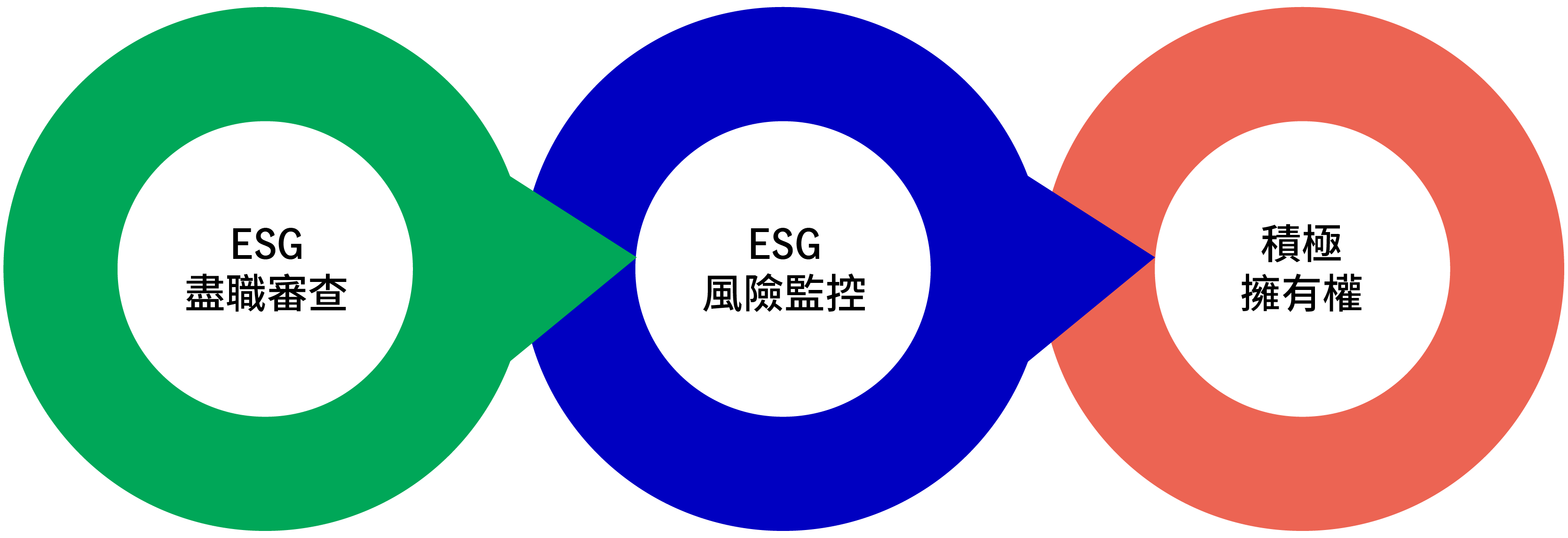

積極擁有權是指利用作為股東的權力,透過與管理團隊進行互動並行使投票權,以影響投資組合公司的決策。互動是指與公司進行對話交流,並就ESG相關議題建議解決方案,最終推動長期可持續價值。此外,代理投票讓投資者清楚表達其立場並影響關鍵決策。然而,投資者在行使積極擁有權時,需要採取審慎認真的態度和作出分析,才能與企業進行具有建設性的對話,並為企業帶來正面影響。

積極擁有權需要進行ESG分析

企業管治即是ESG中的“G”,主要目標是確保企業行為符合眾多持份者(例如股東、員工、客戶、供應商和債權人)的最佳利益。嚴謹的企業管治包括董事會成員多元化、設立獨立審計委員會和公平的薪酬制度等要素。

漂綠是指企業對其行動或產品的環保程度作出虛假或誤導聲明。在投資領域,漂綠可能是指具誤導性的基金名稱或營銷手法,沒有反映基金目標的真實性質。隨著ESG和可持續發展相關基金及產品與日俱增,相比過去任何時候,投資者都應對漂綠風險保持警惕。

可持續債券是將籌集的資金用於綠色和社會項目組合的債券。它們讓更廣泛的潛在項目類別具備資格獲得可持續債券,通常包括綠色和社會債券類別中的項目。6

綠色債券是企業、政府和跨國機構專門為氣候或環境項目融資而發行的債券。首隻綠色債券在2007年發行,自此綠色債券市場以幾何級數增長,到2022年發行額超過4,870億美元。7 市場亦提供藍色債券,為與保護和保育海洋生態系統相關的項目提供資金;另有一個相對較新的債券類別稱為「橙色債券」,專注於為發展中國家的性別平等和提高婦女生活水平提供資金(橙色是聯合國可持續發展目標#5:性別平等的顏色)。

可持續發展掛鈎債券是基於表現的債務工具,其財務和/或結構特徵與預先定義的可持續發展/ESG目標相關聯,發行人按這些預先定義的目標或關鍵績效指標(KPI)來被衡量,並按預先定義的可持續發展績效指標(SPT)被評估。8 與綠色或可持續債券不同,SLB發行所得的資金不是用於綠色或可持續目的,而是用於一般企業目的。

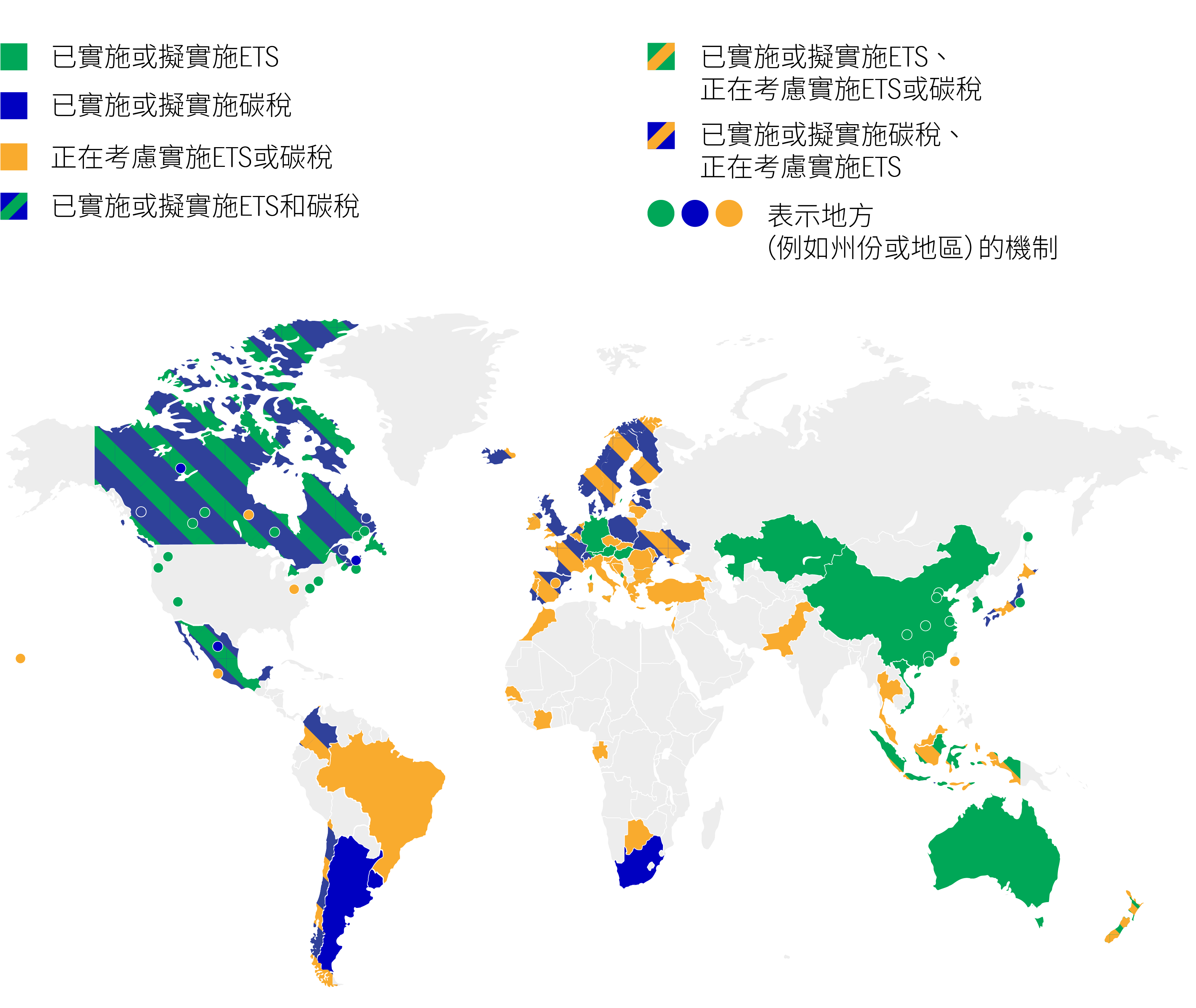

碳定價是政府實施的一種手段,通常以稅收形式懲罰溫室氣體排放者,從而鼓勵減少碳排放。多年來,碳定價已成為我們生活的一部份,例如我們在光顧加油站時繳付的碳稅,而全球(包括亞洲)越來越多國家正實施碳定價機制。截至2023年3月,估計碳定價機制覆蓋全球溫室氣體排放量的23%。9

碳定價機制在全球日益盛行

地區、國家和地方碳定價機制地圖

資料來源:世界銀行,截至2023年4月。ETS代表排放交易體系(emissions trading system)。

IPCC 和 SBTi 擁有一個共同目標:提供氣候變化背後的科學資訊,幫助組織了解相關影響和未來風險,以及如何減緩這些風險。兩者均獲得聯合國支持,但IPCC與政府合作,而 SBTi則與企業合作。

TCFD 由金融穩定委員會(FSB)於2015年成立,職責是鞏固金融體系並提高全球金融市場的穩定性。TCFD已制定一個框架,協助企業根據圍繞四大核心元素的建議,披露更一致的訊息:管治、策略、風險管理,以及指標和目標。最終,這些訊息有助市場參與者比較公司表現,並評估公司與氣候相關的風險和機遇。

氣候行動100+(Climate Action 100+)是一項由投資者主導的倡議,匯集700多名投資者參與,管理資產總值超過68萬億美元 。10 氣候行動100+投資者團體與全球溫室氣體排放量最多的企業合作,鼓勵改進氣候訊息披露、風險管理、表現和管治。

1 普華永道 PricewaterhouseCoopers,《2022年普華永道資產與財富管理革命》,2022年10月。ESG資產的增長是指2015年至2021年全球ESG管理資產(AUM)。

2 宏利投資管理,受託責任報告 2022

3 資料來源:PRI簽署方最新情況,2023年4月至6月。

4 資料來源:PRI,截至2021年。

5 https://www.unpri.org/about-us/what-are-the-principles-for-responsible-investment

6 發展中國家的綠色、社會、可持續性和可持續性相關債券(oecd.org),2022年10月。

7 氣候債券倡議組織,截至2023年1月31日。

8 可持續發展挂鉤債券原則(icmagroup.org)2023年6月。

9 世界銀行,截至2023年3月31日。

10 氣候行動100+網站,截至2023年8月24日。

輕鬆抵禦波動市 善用平均成本法

面對波動市況,如投資者想減低波幅,參與具長線增長潛力的投資,或可考慮採取全自動的投資策略 ── 平均成本法。

分散投資 減低風險

世上沒有免費午餐。但「分散投資」 被視為接近免費的午餐。分散的投資組合能夠優化長線回報,同時降低波幅。

更優質收益─追求「較高」而非「最高」收益

過份著眼於追求最高收益和前期收益,可能會於投資初期耗盡資本,繼而錯失在投資後段獲得總回報的機會。

Dollar cost averaging: An easier way to withstand volatile markets

If investors wish to reduce volatility and benefit from long-term growth when the markets move up and down, the passive strategy of dollar cost averaging may be a feasible choice.

Risk Diversification

There is no free lunch. But Risk Diversification comes close in investing. A diversified portfolio was shown to optimize returns with lower volatility in the long run.

Better income – Aim for higher, not the highest

If we focus too much on chasing the highest yield and upfront yield generation, we could suffer from early capital depletion and miss the total return opportunity towards the later stages of the investment journey.