13/6/2023

亞洲(日本除外)定息產品部首席投資總監 Murray Collis

新加坡定息產品部主管 Alvin Ong

亞洲定息產品部投資組合經理 Esther Koon

回顧過去兩年,投資者面對通脹飆升及利率走高的挑戰和機遇。隨著2023年的宏觀環境演變,許多投資者正在物色運用過剩現金並作出投資選擇。在本投資通訊,亞洲(日本除外)定息產品部首席投資總監Murray Collis、新加坡定息產品部主管Alvin Ong及亞洲定息產品部投資組合經理Esther Koon剖析為何亞洲短存續期債券是一項具吸引力的投資選擇,其特點包括提供可觀的孳息率、長遠資本增值潛力,而且對比其他定息投資的波幅較低。

經歷通脹及利率飆升、令市場表現動盪的2022年後,我們相信固定收益資產即將出現轉捩點。

事實上,美國聯儲局自2022年3月以來持續調高聯邦基金利率,目前已達到5.00%至5.25%的區間,而10年期美國國庫債券孳息率大幅波動,自去年初以來上升約225基點。這導致固定收益投資在2022年錄得負回報,促使許多投資者把其過剩現金轉為銀行存款,藉以迴避市場波動。

然而,環球宏觀環境不斷演變。在2023年,雖然美國通脹逐漸降溫,但仍處於高水平:按年計算,由1月份的6.4%下降至4月份的4.9%。聯儲局主席鮑威爾近日亦表示,美國銀行業持續波動,可能令業界進一步收緊信貸狀況,降低貸款水平,這可讓聯儲局在低於先前預料的水平暫停加息。

雖然聯儲局的貨幣緊縮周期可能尚未結束,但我們相信目前較接近周期尾聲,多於下一個周期開始。此外,聯儲局政策可能即將轉向,為固定收益投資者帶來機遇。

鑑於通脹居高不下和高於聯儲局的2%目標,因此利率應會在短期內維持偏高水平。然而,隨著通脹降溫,加上首季國內生產總值及最新公布的每月零售銷售數據反映美國經濟放緩,進一步大幅加息的可能性看來不大。

這為固定收益投資者提供具吸引力的入市良機:既可獲得當前的高孳息率,若利率逐步下降,長遠亦可望受惠於資本增值。相反,當聯儲局政策轉向後,銀行存戶在存款到期時若希望獲取相同的回報水平,可能會面臨再投資風險。

考慮到宏觀環境不斷演變,了解亞洲短存續期投資級別美元債券、在目前情況下如何將機遇最大化,將有利投資者的決策。

投資於亞洲美元債券不乏好處。我們的策略主要聚焦於亞洲短存續期(0至3年)投資級別企業債券,故將探討這類債券的優勢。

亞洲宏觀經濟環境穩定,有助緩減信貸風險:就基本因素而言,在現時宏觀經濟不明朗的環境下,固定收益投資的信貸質素確實令人關注。由於亞洲經濟強勁,或有助支持區內企業現金流及盈利能力,因此我們相信亞洲美元債券處於優勢,可望駕馭市場波動。

事實上,國際貨幣基金組織近日把其對亞太區經濟體的增長預測調高至4.6% — 為全球增長最迅速的地區。此外,預計中國及印度佔2023年全球增長約50%,而亞太區應佔約70%。這應可為亞洲企業提供龐大支持,尤其是中國經濟重啟可能在不同程度上為亞洲經濟體帶來正面影響,例如透過貿易及旅遊。

區內具備優質企業和充裕的市場流動性:我們相信,許多區內優質企業選擇參與亞洲美元債券市場,是為了吸納國際投資者、分散其借貸組合,並把握更深入的資本市場機遇。由於這類債券以美元計價,因此其市場基本因素與普遍較穩定的美息走勢相關,而非當地貨幣市場。

可以說,這類資產也擁有高水平的流動性,尤其對新興市場來說。在過去五年,亞洲的美元債市規模已超過1萬億美元1,使其成為全球最具流動性的固定收益市場之一。

波幅有望低於同類資產:雖然新興市場債券的風險水平一般反覆波動,但亞洲美元債券(特別是短存續期投資級別債券)或會受惠於兩項可能緩減整體風險的因素。

首先,市場出現強大的地區機構投資者基礎,為美元債券帶來需求,並有可能在避險時期提供額外緩衝。事實上,在過去十年(2014年至2022年),地區投資者約佔整體亞洲美元債券配置的70%2,是這類資產的最大買家來源。

與此同時,若聯儲局政策導致美國國庫債券持續波動,專注於短存續期債券可令投資組合表現更強韌。

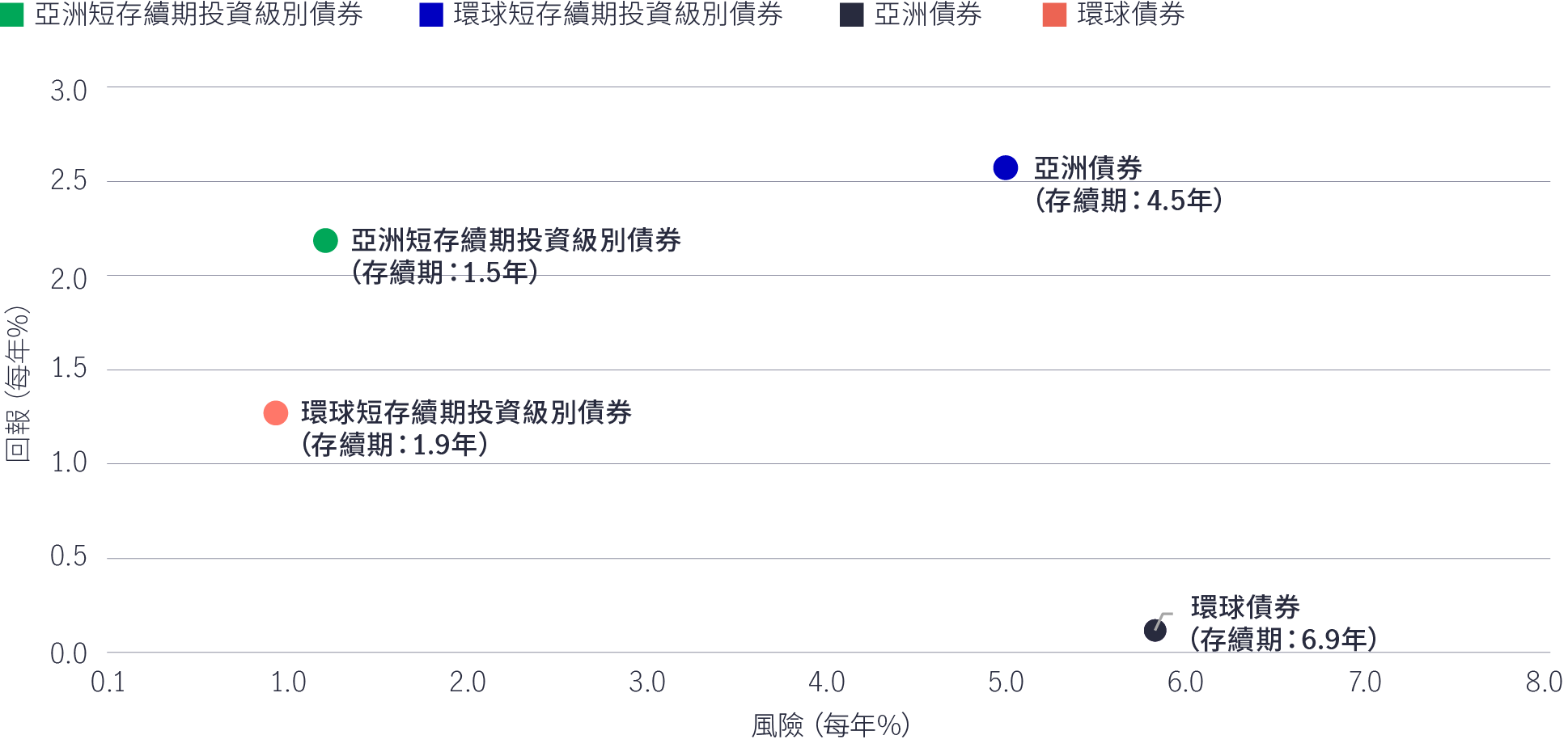

存續期較短的債券對利率走勢的敏感度較低,因此這類資產可令投資組合更穩健。從往績來看,亞洲短存續期投資級別美元債券的存續期,比較廣泛亞洲和環球債券為短(見圖1)。在過去十年,前者的波幅僅略高於環球短存續期投資級別債券(1.2%對比0.9%)。

圖1:過去十年,亞洲短存續期債券的特點有助緩減波幅

資料來源:彭博資訊,截至2023年3月31日。亞洲短存續期投資級別債券由摩根大通亞洲信貸1至3年期投資級別債券總回報指數代表。環球債券以彭博巴克萊環球綜合債券指數代表。亞洲債券以摩根大通亞洲信貸綜合總回報指數代表。環球短存續期投資級別債券由彭博巴克萊1至3年期環球綜合債券指數代表。過往表現並非日後業績的指標。投資者不可直接投資於指數。

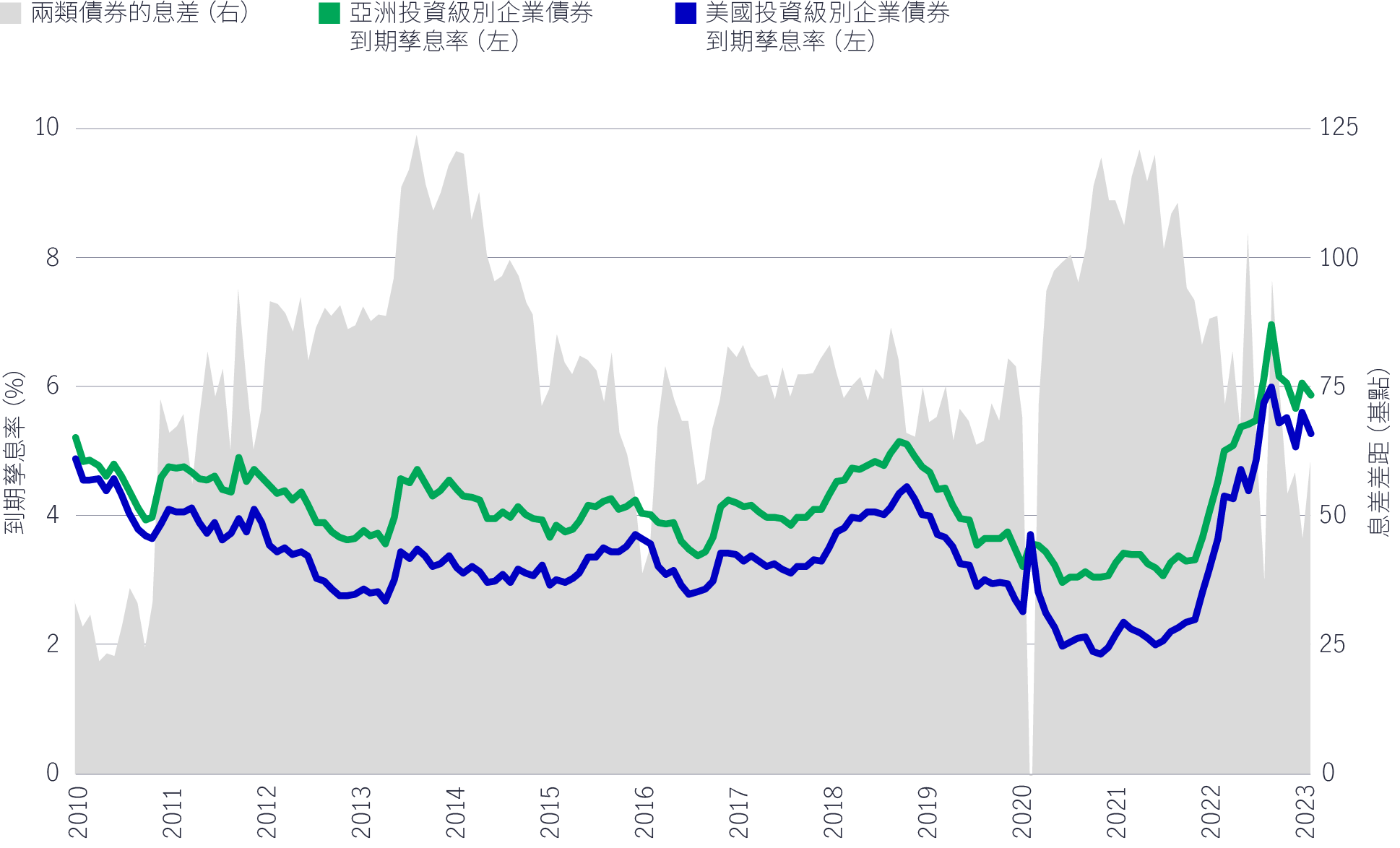

歷史孳息溢價與同類債券相若,但回報較吸引:根據往績,投資於亞洲投資級別美元債券所獲取的息差,高於美國投資級別企業債券(見圖2)。截至2023年3月31日,前者高於後者60基點,而過去十年平均高出83基點。兩者存在溢價,意味若亞洲投資級別發行人的信貸狀況、風險水平與美國同類發行人相若,投資於亞洲投資級別美元債券,實際上可帶來更高的孳息率。

圖2:亞洲投資級別債券歷來息差高於美國投資級別債券

資料來源:彭博資訊、美銀美林及摩根大通指數,截至2023年3月31日。

以整體表現來看,投資者不應只重視孳息率,也需注視資產類別長遠的總回報。

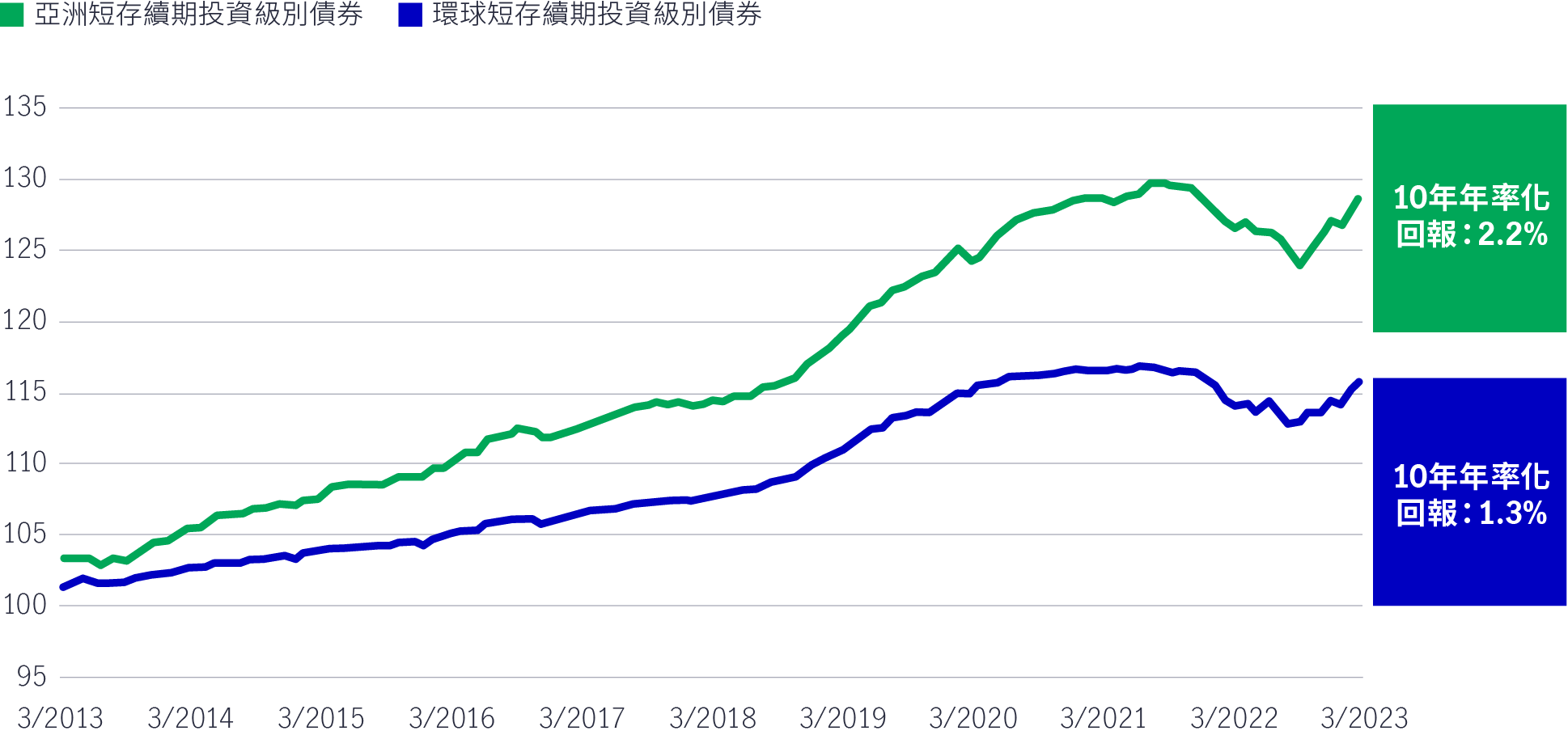

對比環球短存續期債券:回顧過去十年,亞洲短存續期投資級別債券的年率化表現,一直優於環球同類債券(見圖3),原因是亞洲短存續期投資級別債券的孳息率和票息相對高於環球企業債券。

對比銀行存款:在過去兩年市況波動下,投資者把現金存入銀行以避險,但聯儲局正在改變貨幣政策立場,可能令這個策略面臨風險。事實上,研究發現現時新加坡三個月美元定期存款(推廣優惠)利率約3.7%,而亞洲短存續期投資級別美元債券的到期孳息率為5.6%3。

隨著市場預期聯儲局在短期內暫停加息,以及長遠有可能減息,當日後定期存款到期時,利率或將低於目前水平,可能令投資者承受重大的再投資風險。

圖3:亞洲短存續期投資級別債券表現對比環球同類債券

資料來源:彭博資訊,2012年6月30日至2022年6月30日。亞洲短存續期投資級別債券由摩根大通亞洲信貸1至3年期投資級別債券總回報指數代表。環球短存續期投資級別債券由彭博巴克萊1至3年期環球綜合債券指數(美元對沖)代表。過往表現並非日後業績的指標。投資者不可直接投資於指數。

展望2023年餘下時間,我們對中國的龍頭企業和信貸市場感到樂觀:

國內龍頭企業:國營企業在亞洲投資級別債券範疇的佔比顯著,是這類資產的獨特之處。一般而言,國營企業與政府有關聯,故其現金流和市場地位較穩定,相關債券波幅因而較低,而且孳息率別具吸引力。此外,國內私營龍頭企業(例如銀行和電動車電池生產商)的新債發行在2023年轉趨活躍,為投資者帶來更多機遇。

中國信貸市場:鑑於中國經濟持續重啟,我們對當地信貸保持樂觀。雖然我們預期內地經濟不會出現「V形」復甦,但隨著時間推移,相信重啟進程應可提振本土企業,而東南亞公司也可格外受惠於貿易和旅遊業活動回升。

過去兩年,期望利用過剩現金賺取回報的投資者,主要透過銀行存款來迴避市況波動。展望後市,我們認為宏觀環境的轉變,特別是聯儲局政策轉向,或會提供更多可獲利的投資選擇。

事實上,亞洲短存續期投資級別美元債券提供可觀孳息率,長遠有望隨著利率逐漸回落而帶來資本增值。此外,這類債券的波幅較低,並可受惠於穩定的地區宏觀經濟基本因素,故在目前市場環境下,投資者應格外注視這類資產的優勢。

1 1萬億美元的市場規模主要包括投資級別(84%)信貸,亦涵蓋高收益債券(16%)。

2 宏利投資管理研究。

3 宏利投資管理研究。上述利率適用於超過300萬美元存款。到期孳息率源自摩根大通亞洲信貸1至3年期投資級別債券指數,截至2023年3月31日。

美國關稅政策調整導致市況波動的應對策略

美國近期改變關稅政策,令全球市場出現全新的發展格局,同時為投資者帶來挑戰與機遇,唯有深入了解事態發展才能作出明智的投資決策。宏利投資管理亞洲區多元資產配置副主管兼高級組合經理Marc Franklin分享他的投資觀點。

關於美國對等關稅的最新觀點

美國總統特朗普於2025年4月2日公布了對等關稅的細節,引起了金融市場的波動。環球首席經濟師 Alex Grassino及多元資產方案團隊分享了他們的最新觀點。

全國人大會議要點及大中華股市後市動力

除了人工智能及人形機械人技術近期發展取得突破外,我們也觀察到其他正面催化劑,進一步支持區內市場造好。

美國關稅政策調整導致市況波動的應對策略

美國近期改變關稅政策,令全球市場出現全新的發展格局,同時為投資者帶來挑戰與機遇,唯有深入了解事態發展才能作出明智的投資決策。宏利投資管理亞洲區多元資產配置副主管兼高級組合經理Marc Franklin分享他的投資觀點。

關於美國對等關稅的最新觀點

美國總統特朗普於2025年4月2日公布了對等關稅的細節,引起了金融市場的波動。環球首席經濟師 Alex Grassino及多元資產方案團隊分享了他們的最新觀點。

全國人大會議要點及大中華股市後市動力

除了人工智能及人形機械人技術近期發展取得突破外,我們也觀察到其他正面催化劑,進一步支持區內市場造好。