28/12/2022

股票部投資組合經理 黃惠敏

一如所有風險資產,亞太區房地產投資信託(亞太房託)在2022年表現波動。能源價格和通脹急升帶動全球利率上揚,而市場憂慮資本轉化比率提高,為亞太房託帶來壓力。踏入2023年,在可能進一步正常化的宏觀環境下,投資組合經理黃惠敏認為投資者應重新聚焦於區內基本因素,例如強勁財政狀況、租金增長和可持續派息。

在2022年,所有資產類別均備受挑戰,但在避險環境下,亞太房託的基本因素保持穩健,從其盈利業績和指引可見一斑。此外,受惠於租金增長穩健和租金紓困措施結束後的分派增長,資產值維持向好。

隨著於2022年削弱整體房託表現的波動利率走勢開始靠穩,展望未來一年,預期投資者的焦點將轉向亞太房託的相關基本因素,從而有助市場環境更趨正常化。

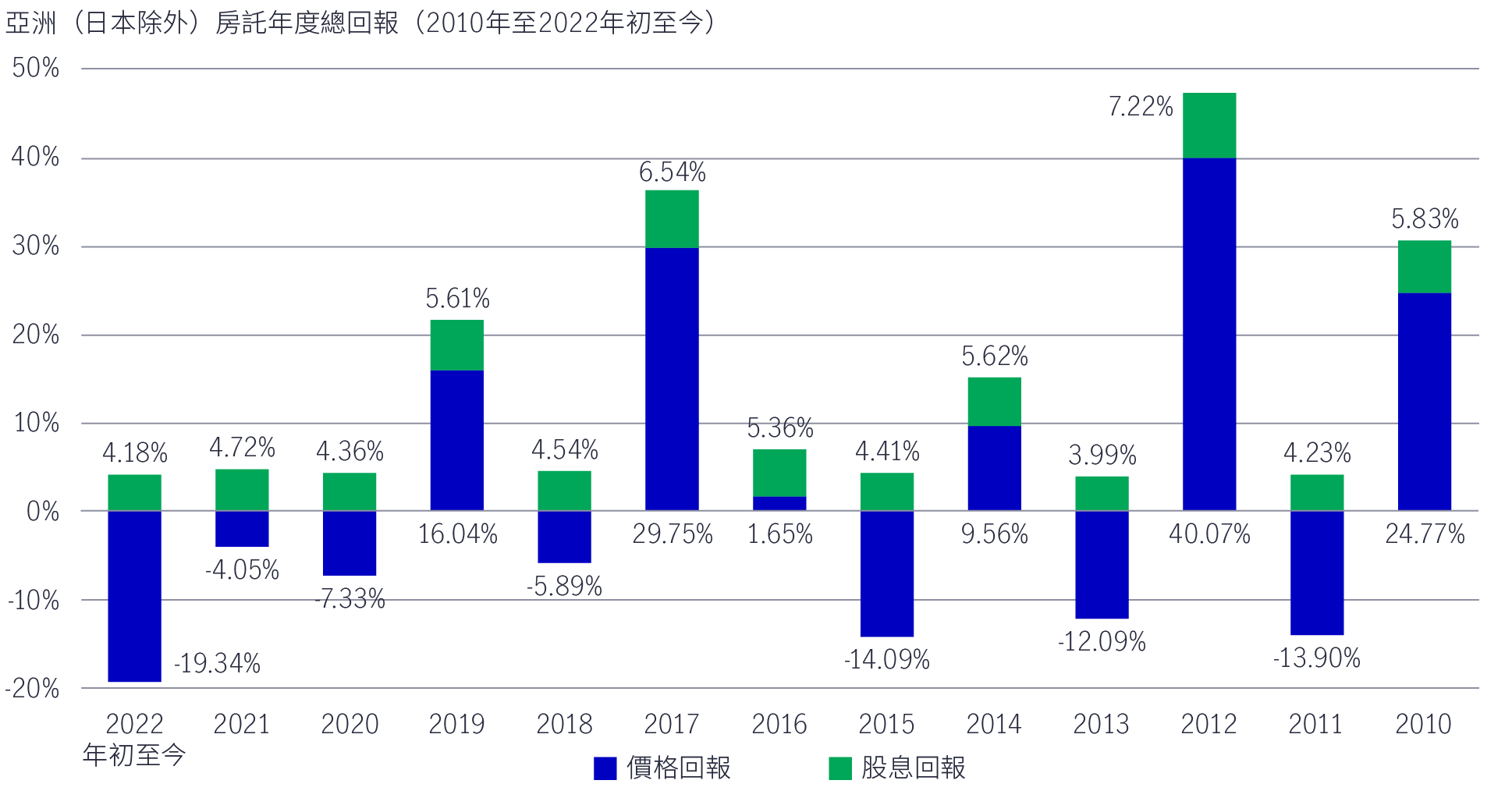

從資產類別的角度來看,投資者應謹記股息回報是房託資產類別的中心特質 — 當市場下跌時,股息有助補償價格虧損。綜觀過去十年,不論市場環境如何,股息回報一直維持於正數水平(見圖1)。因此,當大市上升時,股息可提升總回報。

圖1:亞太房託總回報:2010-2022(年初至今)1

投資者憂慮利率和能源成本上升對亞太房託資產價值和盈利能力的影響,令亞太房託在2022年備受挑戰,並導致市場質疑資產管理人能否維持對投資者的分派。

隨著利率在年內上升,投資者對資產價值可能下跌的憂慮揮之不去,原因是資本轉化比率上升。然而,我們認為亞太房託因利率上升而錄得的價格跌幅並不反映其相關營運表現(見圖2)。

圖2:亞太房託總回報(按市場劃分),2021年12月至2022年11月2

此外,年內亞洲經濟重啟的利好因素為該資產類別提供支持,但預期有關助力將於2023年減退(香港和中國內地除外)。

從地區的角度而言:

踏入2023年,美國聯儲局的加息步伐可能逐步放緩,並可能因應通脹上行壓力減退而暫停加息。然而,通脹居高不下以及美國和其他地區增長持續放緩,尤其是在下半年。若全球通脹和勞工市場(薪酬上升壓力)出現紓緩空間,可能為央行官員帶來貨幣政策空間,以平衡經濟增長與通脹。

雖然利率和能源成本上漲的影響可能繼續於2023年浮現,但企業已就有關影響充份溝通。

事實上,隨著利率波幅開始正常化,可能為房託等風險資產提供較佳環境。因此,我們認為利率上升對利息成本的遞增影響可能減弱,投資者可進一步聚焦於亞太房託的營運表現和相關基本因素。

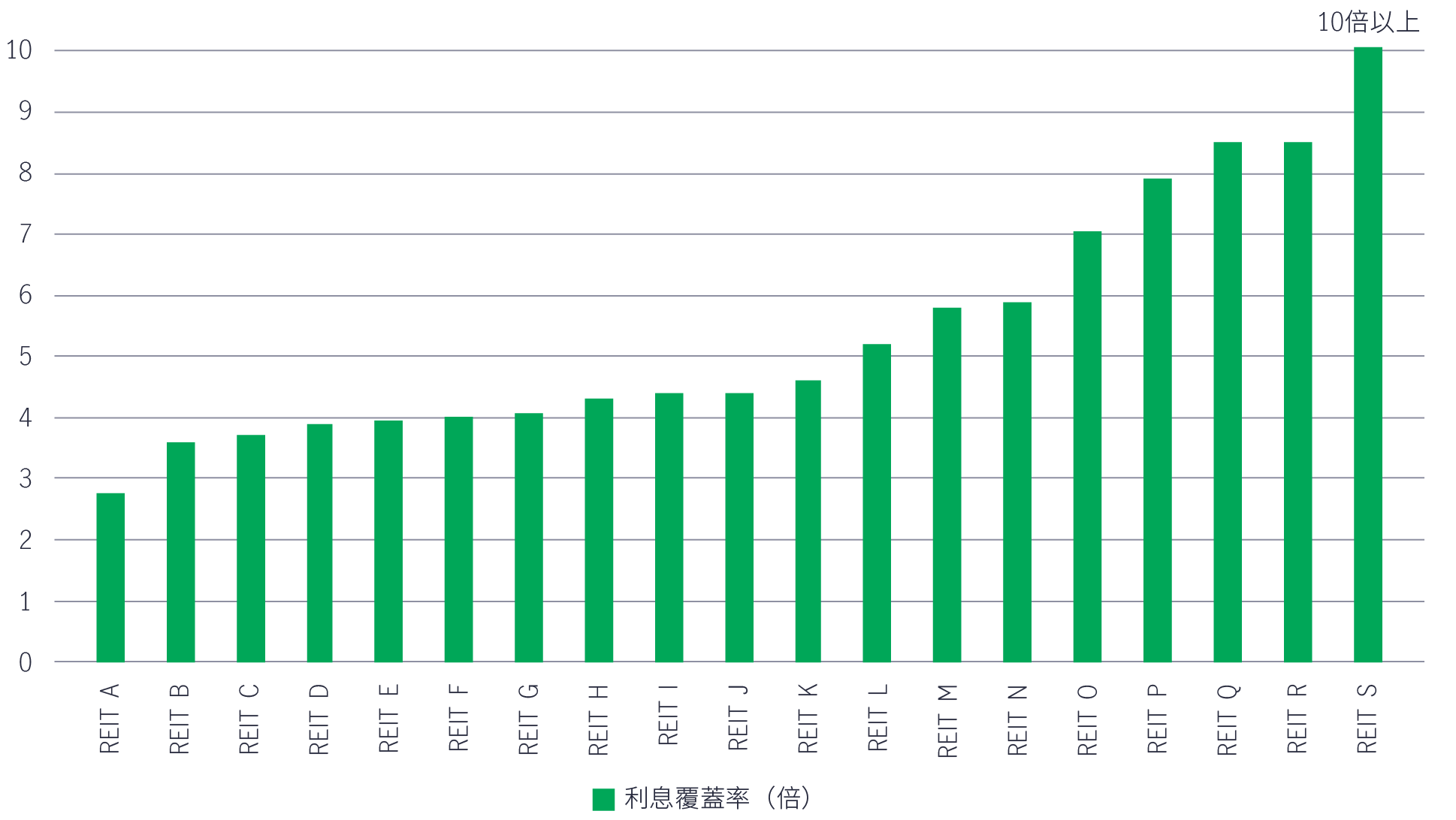

鑑於亞太房託的槓桿水平穩健,而更重要是其有能力償還債務,故我們認為現時並無財政狀況或流動性風險。如圖3所示,目前主要新加坡房託的利息覆蓋率遠高於傳統下限(已調整息、稅、折舊及攤銷前利潤為利息付款的兩倍)。

圖3:主要新加坡房託的利息覆蓋率3

即使計入利率上升的可能性,再融資風險在過去數年攤分。另外,淨物業收益上升應有助紓緩加息對利息覆蓋率的整體影響4。

與此同時,工業、酒店和零售領域在2023年的續租租金調整可望向好。由於出租率偏高以及電子商貿和物流倉儲的需求持續,續租租金調整可能保持正面,應有助降低資本轉化比率對資產價值的部份影響。

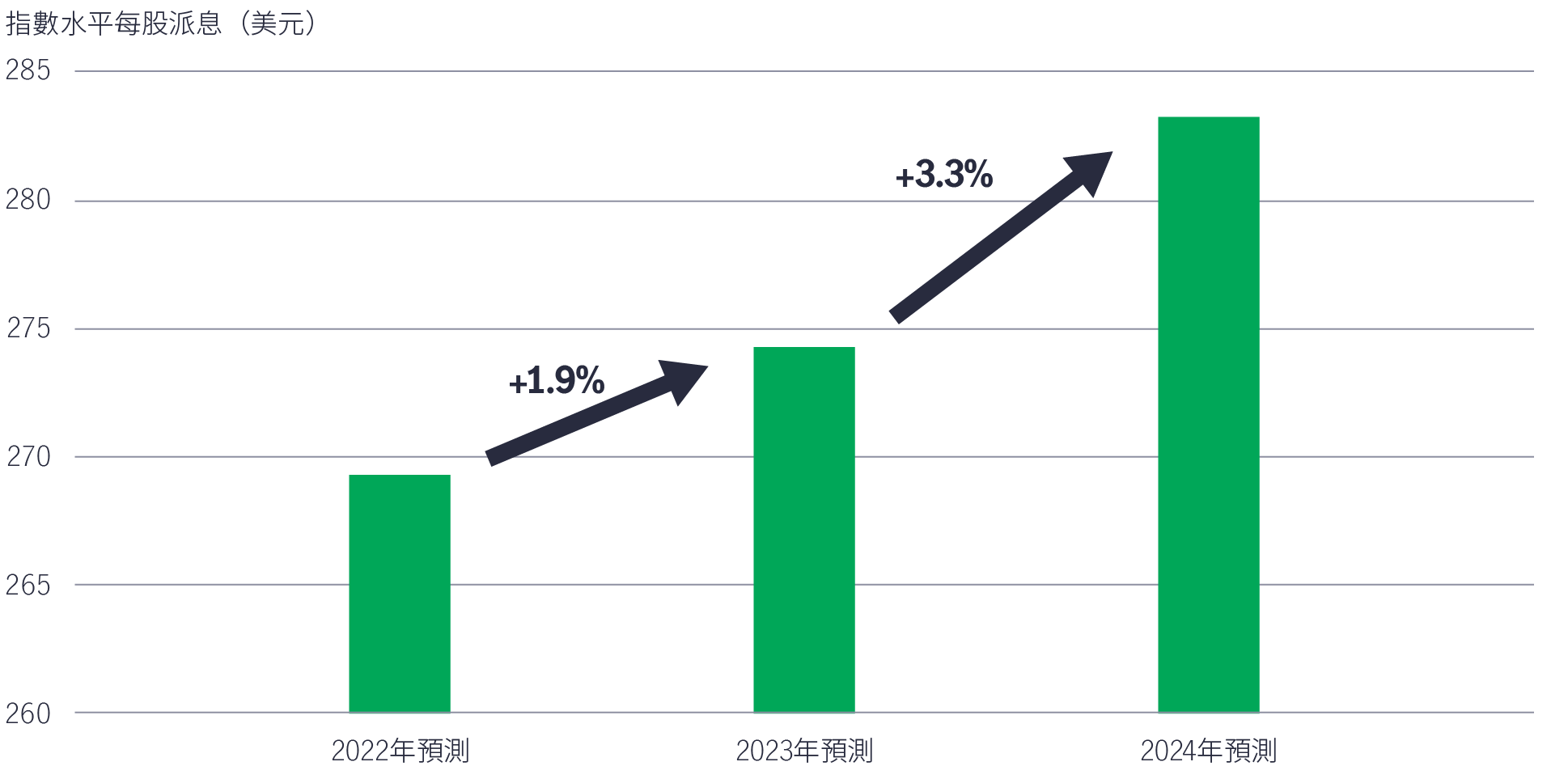

此外,我們亦預期股息增長延續。繼分析師基於上述若干挑戰調低預測後,市場仍然預期每單位派息在2024年將錄得增長(見圖4)。

圖4:股息增長將會加速5

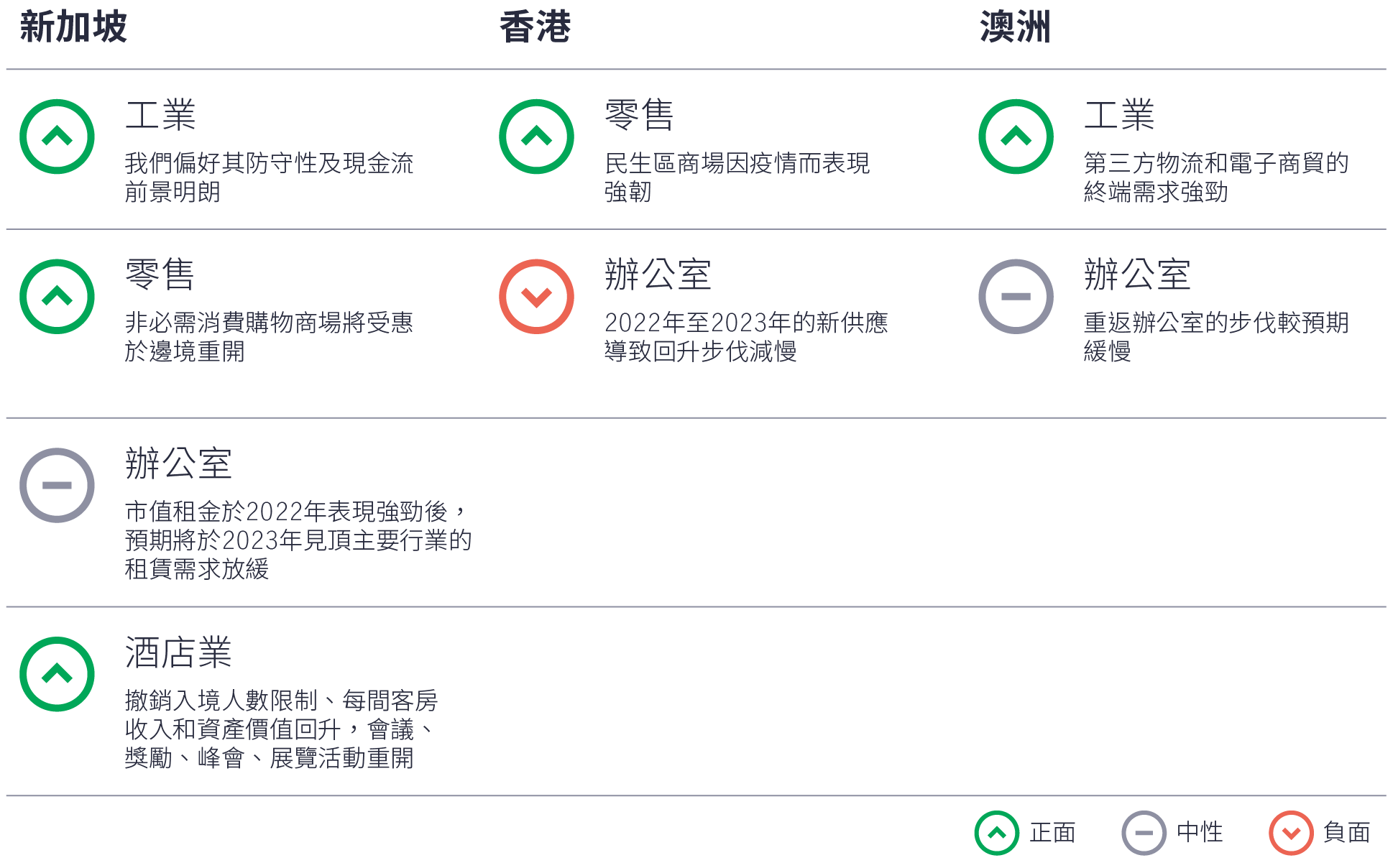

展望2023年,我們看好工業和零售多於辦公室(見圖5)。

圖5:2023年亞太房託領域展望6

經過艱難的2022年後,亞太房託投資者在新一年應會聚焦於資產類別的穩健基本因素(我們視之為盈利和現金流的核心動力)、資本管理強勁及在經濟不明朗時期一般提供較穩健租金的優質房地產,這些因素都為可持續派息提供支持。

1 資料來源:彭博資訊,截至2022年11月30日,亞洲(日本除外)房託由富時EPRA/NA房託亞洲(日本除外)房地產投資信託(上限)指數代表。表現以美元計算。

2 資料來源:彭博資訊,2022年11月30日。新加坡房託以富時海峽時報房地產投資信託總回報指數量度;香港房託以恒生房地產基金指數量度;澳洲房託以標普/ASX 200澳洲房託總回報指數量度。以美元及總回報計。

3 資料來源:彭博資訊,截至2022年11月30日。

4 資料來源:宏利資產管理分析及公司報告。

5 資料來源:彭博資訊普遍預測,截至2022年10月24日。亞洲房託以富時/EPRA Na房託亞洲(日本除外)(上限)指數量度。

6 資料來源:宏利資產管理分析。

亞洲固定收益市場是否處於轉捩點?

本期2025年下半年投資展望分析推動亞洲固定收益市場回報的短期利好因素,以及長遠可望支持這項資產類別的結構性基本因素和地緣政治變化的趨勢。

2025年下半年環球宏觀展望:新變局與舊格局

政府的政策決定較預期強硬(尤其是美國),迅速改變了我們在2025年初的部份觀點。舉例如美國經濟增長仍較其他地區強勁,但與全球其他主要經濟體的差距似乎正逐漸收窄;反觀歐元區經濟目前則受惠於一些結構性利好因素。儘管環球央行邁向中性政策利率的趨勢大致仍然未變,但我們原先預期利率明顯趨於一致的情況並無出現。

乘創新、本土化與全球化之勢 發掘投資機遇(二)

最新大中華股票市場展望剖析我們的大中華股票團隊如何駕馭全球不確定性,並透過我們的 GCMV(增長、現金流產生、管理層、估值)投資框架,結合「4A投資主題」——加速(Acceleration)、走出去(Abroad)、技術升級(Advancement)及自動化(Automation),進行投資部署。

亞洲固定收益市場是否處於轉捩點?

本期2025年下半年投資展望分析推動亞洲固定收益市場回報的短期利好因素,以及長遠可望支持這項資產類別的結構性基本因素和地緣政治變化的趨勢。

2025年下半年環球宏觀展望:新變局與舊格局

政府的政策決定較預期強硬(尤其是美國),迅速改變了我們在2025年初的部份觀點。舉例如美國經濟增長仍較其他地區強勁,但與全球其他主要經濟體的差距似乎正逐漸收窄;反觀歐元區經濟目前則受惠於一些結構性利好因素。儘管環球央行邁向中性政策利率的趨勢大致仍然未變,但我們原先預期利率明顯趨於一致的情況並無出現。

乘創新、本土化與全球化之勢 發掘投資機遇(二)

最新大中華股票市場展望剖析我們的大中華股票團隊如何駕馭全球不確定性,並透過我們的 GCMV(增長、現金流產生、管理層、估值)投資框架,結合「4A投資主題」——加速(Acceleration)、走出去(Abroad)、技術升級(Advancement)及自動化(Automation),進行投資部署。