14/12/2023

環球首席經濟師兼策略師 Frances Donald

宏觀經濟策略部主管 Alex Grassino

在本「2024年全年前景展望」中,環球首席經濟師兼策略師Frances Donald與宏觀經濟策略部主管Alex Grassino深入探討了2024年推動全球經濟和市場的五大動力。

無論技術性衰退出現與否,與2023年相比,全球增長將會在2024年面臨更嚴峻的挑戰。這種經濟困境對不同收入組別或國家帶來的影響不盡相同,相對於多個其他主要經濟體,美國更有可能抵禦金融體系收緊的影響,因為當地聚焦本土發展、就業狀況強勁,而且消費者財政相對健康,均有望帶來支持。

相反,嚴重依賴國際貿易及受借貸能力所限的國家,可能會在上半年面臨重大阻力,隨著各國央行開始放寬金融狀況,情況將逐漸改善。事實上,2024年與2021年至2023年盛行的主題「咆哮的二十年代」(Roaring Twenties)不可同日而語。雖然沒有經濟周期是完全相同,但這種環境為周期後段的投資策略帶來啟示,尤其是在上半年。儘管如此,對於許多經濟體來說,黎明前往往是最黑暗,到了2024年的某個時候,就該考慮為下一個周期展開作好部署。然而,過早為經濟終會反彈的假設進行部署是危險之舉,因為艱難的時期尚未結束。

全球通脹在2023年顯著放緩,但預料在2024年,最後一輪通脹戰役可能會更加棘手 — 不僅是因為物價的按年增長難以恢復到全球金融危機後/新冠疫情前的常態,而且我們認為,在通脹確切重返目標水平之前,各國央行終究會開始放寬政策,這會引發需求再度加快的風險,並可能導致通脹壓力重現。

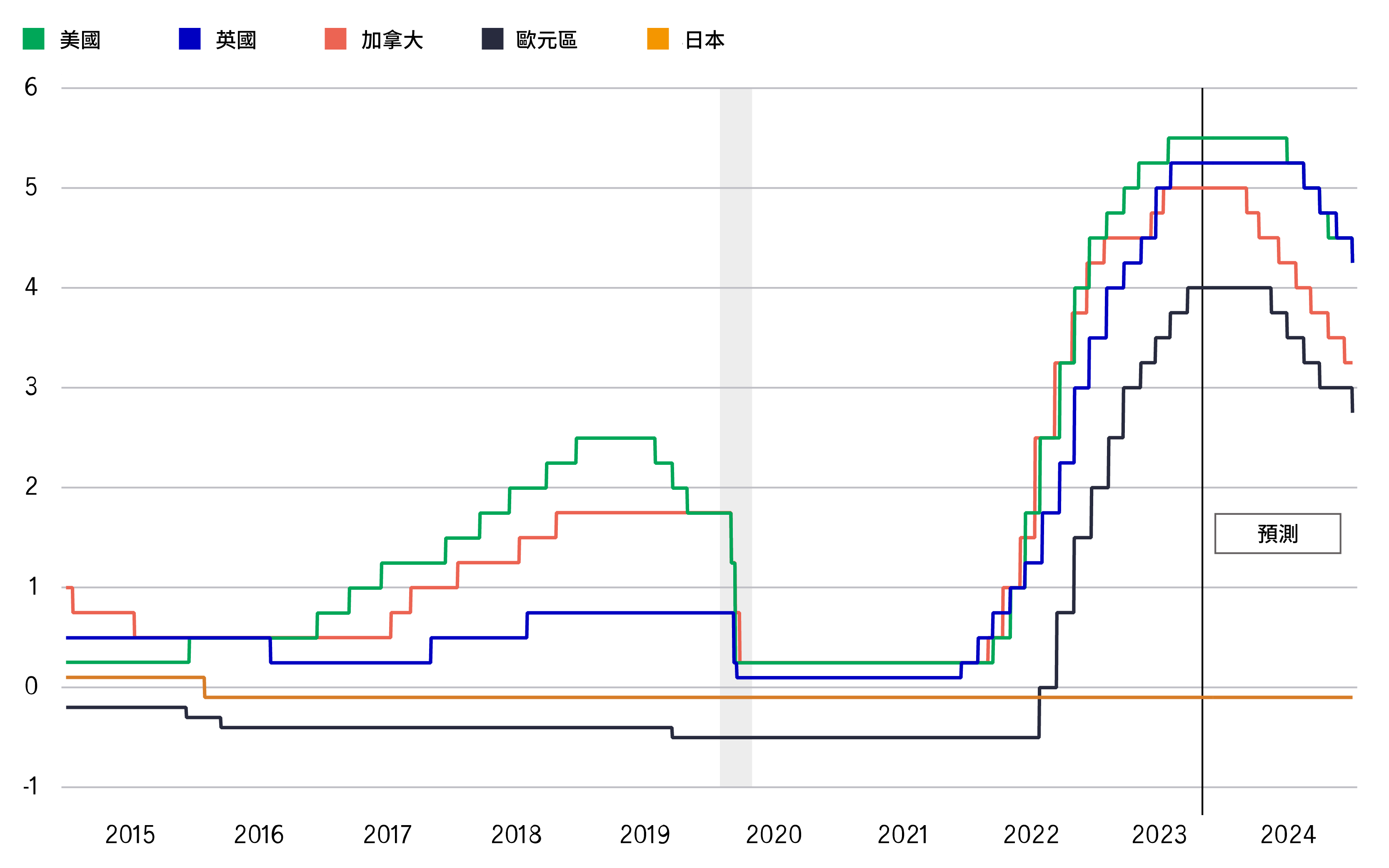

預計全球利率將在2024年下降(%)

資料來源:各國央行、Macrobond、宏利投資管理,截至2023年11月30日。灰色範圍代表衰退。

各國央行正處於尷尬的局面:儘管通脹仍可能大幅高於目標(而且從物價水平來看,遠高於疫情之前),但面對經濟增長不斷惡化,央行會否放寬政策?我們預計央行終究會直接或間接地承認,這些直截了當的工具並非明確解決目前通脹環境的正確選擇。

目前通脹的本質正是官員不得不面對現實的主因:央行工具旨在冷卻由需求主導的通脹壓力,但對供應衝擊的成效較小,不論這些衝擊是源自強化檢疫措施、氣候變化抑或地緣政治緊張局勢。個別央行官員已坦言他們應對外部衝擊的能力有限。

這種情況的後果是,由於通脹壓力的迫切性不大,政策官員可能會因增長疲軟而讓步,選擇減少限制性政策,以抵銷經濟走弱的影響。

對於須兼顧雙重任務的央行(例如聯儲局或紐西蘭央行)或因債務水平偏高而對加息特別敏感的經濟體而言,這個趨勢尤其明顯。以加拿大為例,當地消費者持有債務,而且房屋價格昂貴。

然而,需要注意的是,將政策正常化至更中性的水平(這代表貨幣政策既不具限制性,也不具刺激性)與轉向寬鬆狀態(將營造一個實際上有助刺激經濟的低息環境)是有區別的。在此環境下,我們認為後者不太可能發生,尤其是在通脹仍高於大部份央行目標的情況下。

面對此情此境,央行政策的限制變得顯而易見,我們預期有關新的非傳統央行工具(例如央行數碼貨幣)和採取定向工具(例如在金融體系受壓時可用的工具)的討論將漸趨熾熱。此外,我們預料市場將更關注核心央行假設 — 從各個經濟體的適當中性利率,到不少已發展市場經濟體所採取的2%通脹目標概念。

通脹目標:2%是否正確目標?

鑑於經濟放緩的速度超過通脹正常化的速度,放寬當前貨幣政策立場的壓力將加劇。如果事實證明通脹回落至傳統目標的最後一步難以實現,那麼提高通脹目標來降低減息門檻的呼聲可能會越來越高。

終端利率:疫後經濟截然不同:市場是否已步入持續較高息的環境?

我們認為答案是「肯定」的,但無可否認,現時所謂的高息環境門檻極低,因為各國央行在過去十年大部份時間將政策利率維持在零水平。除非發生重大危機,否則我們預計這種情況在短期內不會再發生。

新工具:量化寬鬆和緊縮政策是否已成過去?

我們對此表示懷疑。多個經濟體(包括美國)仍然實施量化緊縮政策。我們傾向認為這樣的政策就如同為工具箱增添更多工具,以備不時之需。不過,有這些工具不代表需要派上用場。

勞工短缺 — 勞工老齡化可能繼續從兩方面影響就業環境:第一,隨著55歲以上人口接近退休年齡,可用的勞工資源受到影響;第二,資深員工離職可能會導致機構內部出現知識差距。

人工智能 — 人工智能普及可能會為生產力帶來奇蹟,類似互聯網時代早期的情況,即增長似乎高於趨勢而通脹壓力溫和。

氣候 — 氣候事件是造成供應鏈中斷和相應價格衝擊的因素之一,而且日益重要。

戰略商品 — 不可或缺(例如農業資產)或具有戰略重要性的原材料將成為焦點。

固定收益 — 我們的基本假設是,雖然央行放寬政策,但不會將政策利率降至足以刺激經濟的水平。在一定程度上,這至少是因為供應鏈重組帶來漸進而溫和的通脹壓力。因此,在基礎孳息率較高的情況下,相對於其他資產類別,固定收益的回報水平可能與零利率時代截然不同。

供應鏈重組的相對受惠者 — 由於生產及商業運作回流至本土市場、以及生產及商業運作轉移至友好伙伴地的做法,正成為供應鏈中日漸普遍的結構性因素,被視為更安全的國家應可持續受惠於外國投資。同樣,負責協助將生產及商業運作回流至本土市場的企業也可能獲益。

貨品與服務之間的分歧—隨著焦點從貨品轉向服務,製造業已出現放緩。這某程度上是由於可支配收入已從購買貨品轉為購買服務,例如度假和外出用餐。

退出封鎖的時機—花更長時間才擺脫封控政策的國家仍然在不同程度上享受著經濟重啟後的反彈,而較早解封的地區則更接近正常化。舉例說,儘管最終證實僅屬短暫,但中國結束封鎖是刺激承險投資在2022年底和2023年初短期反彈的主因。

滯後時間(較)長及更多變數—市場參與者明白並預期,環球貨幣政策在2022年和2023年收緊將導致增長放緩。現時尚未明確的是,這些舉措的全面影響將有多快浮現。

勞工市場動態—由於僱主近日仍處於勞動力短缺的陰霾,因此即使增長放緩,企業仍可能想盡辦法留住員工,或會反過來支持經濟並延長當前週期。

放寬政策的後果?主導2023年的多個主題都是因高政策利率所致,例如現金作為一種資產類別,以及美國新屋和成屋銷售之間出現分歧。隨著央行放鬆政策,若干決策(抵押貸款再融資、注入貨幣市場基金的資金流)的機會成本將下降,並可能扭轉某些趨勢。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。