6/12/2023

美國核心及核心增益固定收益聯席主管 Howard C. Greene,CFA

美國核心及核心增益固定收益聯席主管 Jeffrey N. Given,CFA

核心及核心增益固定收益組合經理 Connor Minnaar

在利率環境急速改變下 ,債券市場繼續加劇波動,經濟數據好淡紛呈,投資者正在消化有關消息以確定未來經濟增長及央行政策的發展。高級投資組合經理兼美國核心及核心增益固定收益聯席主管Howard Greene及Jeffrey Given、核心及核心增益固定收益組合經理Connor Minnaar認為,無論未來經濟將出現軟著陸抑或陷入衰退,中等存續期固定收益資產也會成為代替股票及短存續期固定收益資產的吸引選擇。

債券市場在2022年表現慘淡,錄得歷來最遜色的表現之一年,投資者可能會尋求一些緩解措施,以免投資組合內本應用作壓倉的債券配置進一步虧損。令人遺憾的是,固定收益市場在2023年繼續面臨壓力,彭博美國綜合債券指數可能第三年錄得負回報。

經濟數據好淡紛呈,持續反映不確定的利率和經濟前景,債券會否進一步下跌仍屬未知數。市場前景黯淡,導致固定收益資產加劇波動,但我們對中等存續期固定收益資產仍然維持高的確信度,認為其具有吸引優勢,足以應對未來市場變化。

美國聯儲局迅速並果斷放棄沿用已久的接近零利率政策,聯邦基金利率現已升至2001年以來的最高水平。利率急速上升,令固定收益市場的所有領域受壓,而由於孳息率與債券價格之間存在反向關係,利率上升是近期債市下跌的主要原因。

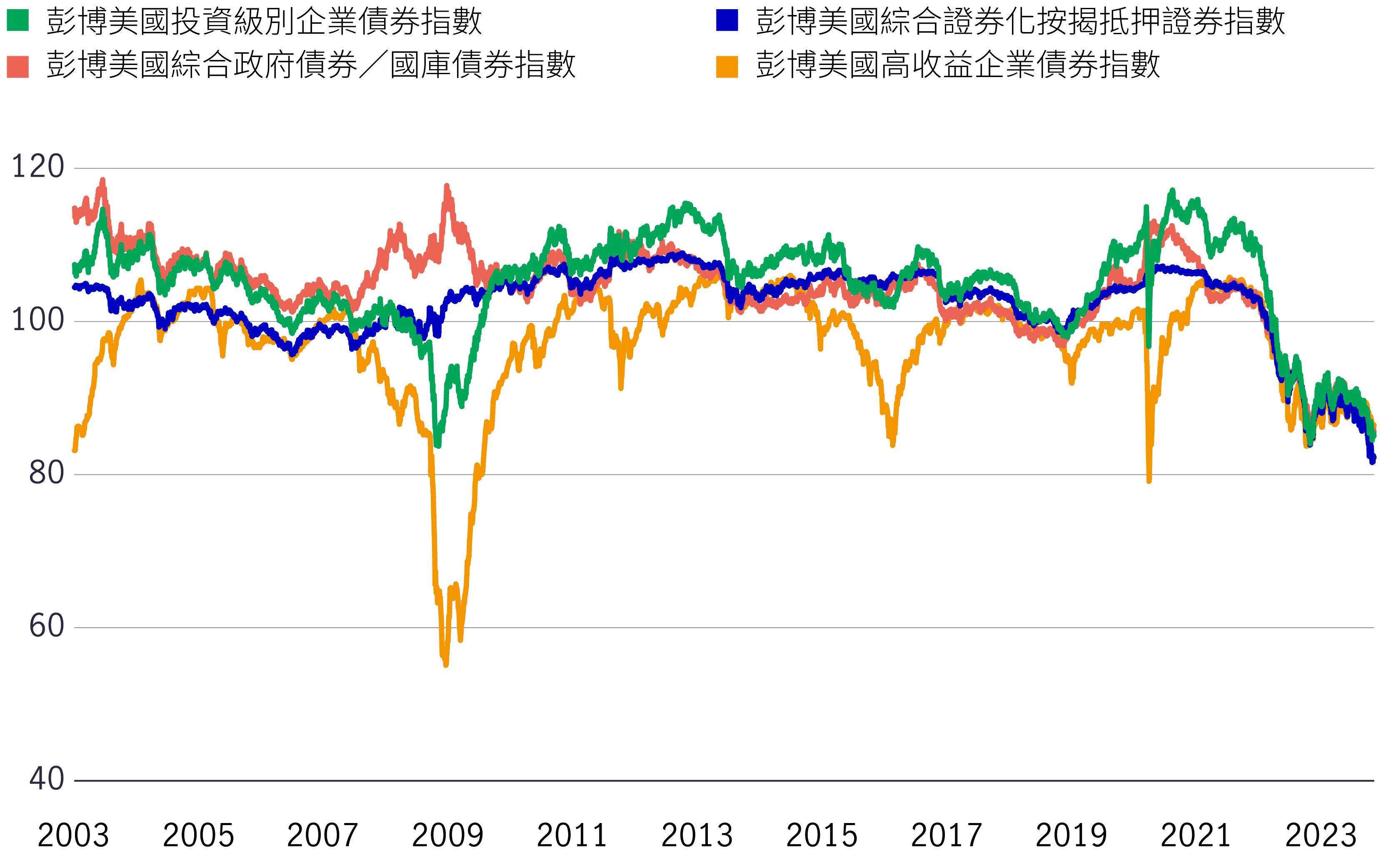

對於債券投資者來說,過去數年並非愉快的經歷,但目前環境卻為他們帶來若干希望。首先,投資者現時可鎖定正處於十多年來最高水平的債券孳息率。除孳息率外,固定收益市場多個領域的價格亦相當吸引,甚至遠低於歷史平均水平(圖1)。

圖1:從歷史角度來看,債券價格顯得吸引

資料來源:FactSet,截至2023年9月30日。 彭博美國投資級別企業債券指數追蹤投資級別定息應課稅企業債券市場的表現。彭博美國綜合證券化按揭抵押證券指數追蹤美國投資級別證券化按揭抵押證券的表現。彭博美國綜合政府債券/國庫債券指數追蹤美國財政部公共債務的表現,包括期限介乎一年至三十年的美國國庫債券及票據。彭博美國高收益企業債券指數追蹤以美元計價的高收益定息企業債券市場的表現。投資者不可直接投資於指數。過往表現並非未來業績的保證。

總括而言,這意味著若經濟前景惡化,孳息率繼續下降,可望為固定收益投資者(包括核心和核心增益策略的投資者)提供難得的投資機會,可同時受惠於收益及價格升值。

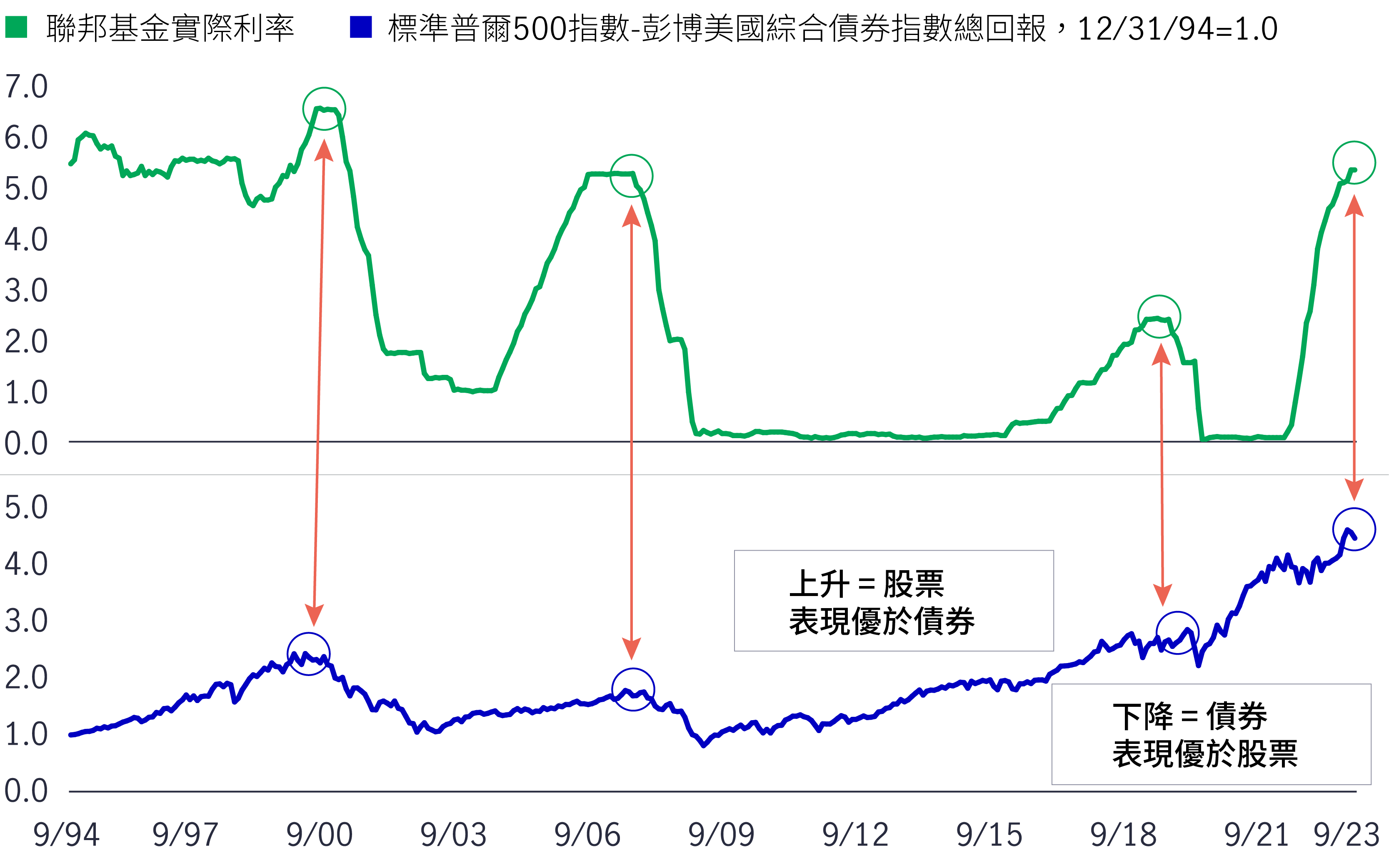

利率急升亦意味著,經過多年極低的孳息率後,現時債券已成為代替股票的吸引選擇。假如經濟衰退的憂慮成真,債券的優勢將尤其明顯,但即使經濟前景保持相對穩定,利率持續在較高位維持較長時間,我們認為債券孳息率將保持在中至高單位數的範圍內窄幅上落,並繼續為投資者提供吸引的收益來源。正如我們早前所討論,初始孳息率是推動遠期總回報的重要因素,換言之,當前孳息率為投資者提供一個不容錯過的吸引投資機會。

圖2:聯儲局加息周期結束,通常有利中等存續期債券多於股票

資料來源:eVestment、聖路易斯聯邦儲備銀行、John Hancock Investment Management。數據截至2023年9月30日。標準普爾500指數追蹤美國500強公司的表現。彭博美國綜合債券指數追蹤美國政府債券、資產抵押債券和企業債券市場內投資級別債券的表現。投資者不可直接投資於指數。過往表現並非未來業績的保證。

雖然投資組合應保持充分多元化,並根據投資者的風險容限及風險承受能力建構,但在現時的政策環境下,將有利在未來數月戰術性增持固定收益配置。

綜觀固定收益,我們對中等存續期固定收益資產仍然充滿信心,並認為其投資機會優於短存續期固定收益資產。這個觀點已維持一段時間。鑑於今年的孳息率經常大幅波動,如能把握機會鎖定未來數年的孳息率,投資者將可顯著受惠,同時避免短存續期和貨幣市場工具所帶來的再投資風險。

圖3:年內國庫債券孳息率波動

10年期美國國庫債券孳息率(%)

資料來源:美國財政部,截至2023年11月13日。

借鑑歷史,固定收益市場往往早於聯儲局發生變化,因投資者一般會預測貨幣政策走向,並搶先在政策轉向之前行動。此外,雖然央行偏向採取緩慢且穩定的貨幣政策步伐,但一旦開始減息,央行行動卻會變得相當迅速。

我們無法確定孳息率將於何時見頂,但我們認為投資者也不應低估持有現金的風險,以免錯失入市時機,因為孳息率往往會在貨幣政策轉向之前或正值轉向之時下跌,帶來價格升值機會。這種現象為中等和長存續期策略提供較大優勢。

鑑於固定收益市場加劇波動,加上經濟前景仍未明朗,我們認為主動管理可帶來重大價值,使投資組合經理能夠靈活應對不斷轉變的市場。

許多跡象顯示經濟可能即將陷入衰退,包括孳息率曲線倒掛,以及領先經濟指標表現負面。儘管勞工市場等部份經濟數據仍然出乎意料強勁,我們認為現時的投資組合配置應保持審慎,轉向固定收益市場內防守性較強的領域。

機構按揭抵押證券是我們看好的投資領域之一,這是由美國政府提供充份信譽保證的優質證券;然而,機構按揭抵押證券仍存有一定程度的信貸風險。與其他對信貸敏感的範疇一樣,我們認為這類證券的息差在過去一年大部份時間持續擴大,創造相對價值機會。此外,投資組合增加機構按揭抵押證券的配置,有助提升投資組合質素,而毋須犧牲孳息率或流動性。

鑑於經濟可能轉弱,我們亦看好美國國庫債券。過去數月,多項技術因素推高孳息率,包括惠譽調低美國債務評級、高度兩極分化的政治環境持續帶來政府停擺風險、美國債務的外國買家減少,以及美國財政部不斷增大債券拍賣規模。這些因素或會導致國庫債券市場在短期內持續波動,但我們認為這不會改變國庫債券的基本因素。

我們認為,若經濟前景持續疲弱,息差進一步擴大,企業債券可能會表現遜色。然而,由於各個範疇之間的估值存在巨大差距,我們認為企業債券市場仍擁有不少投資機會。金融機構和超級地區性銀行是帶來投資價值的領域,因為資本規定及持續收緊的貸款標準應有助支持這些債券未來的發展。公用事業是另一個值得關注的範疇,這類債券的交易價格相對歷史水平便宜。

我們仍然相信,最好的進攻就是良好的防守。儘管質素較低的周期性固定收益投資表現較預期強勁,但我們仍然保持耐性,繼續以質素和流動性為先。隨著孳息率升至多年高位,我們認為在核心及核心增益策略配置中等存續期債券帶來獨特優勢,足以應對未來的各種挑戰。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。