23/1/2024

環球定息產品部副投資總監 彭德信

亞洲(日本除外)定息產品部首席投資總監 Murray Collis

亞洲定息產品投資組合經理 林啟基

定息產品部(泛亞洲債券)投資組合經理 羅孔言,特許財務分析師

回顧2023年,聯儲局進一步收緊貨幣政策,加上中國房地產業持續動盪,令亞洲固定收益再次受壓。但至2023年底,聯儲局政策可能轉向,而且亞洲經濟表現強韌,帶動亞洲固定收益全年計取得正回報和領先表現。正如Endre Pedersen、Murray Collis及泛亞洲固定收益團隊所指,全球利率環境轉變,有利該資產類別在2024年揚升,因其提供吸引的名義孳息率和利差機會。環顧多元化的投資範疇,預料信貸將繼續表現向好,其中信貸基本因素強勁的個別市場和行業具上升潛力。

回顧2023年初,投資市場比前一年可說是較為明朗。通脹威脅已是眾所周知,並繼續主導宏觀經濟環境及貨幣政策。事實上,聯儲局繼2022年史無前例地加息425至450基點後,在2023年再度加息100基點,使聯邦基金利率在2023年8月升至5.25%至5.50%的區間。隨後,聯儲局自9月開始暫停加息。

然而,不確定性依然存在,投資者仍不知道聯儲局何時停止加息,以及美國經濟最終能否實現「軟著陸」。這導致美國國庫債券大幅波動,特別是長存續期債券。10年期國庫債券孳息率由年初的3.88%升至約5%的高位,其後於年底開始回落。量度不同年期美國國庫債券期權波幅的MOVE指數在2023年飆升,創下自2008年以來的最高水平。

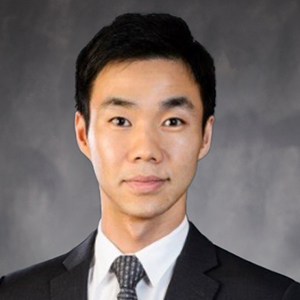

在這環境下,儘管市場反覆波動,但亞洲固定收益表現仍領先環球固定收益及廣泛新興市場領域(見圖1)。

圖1:環球固定收益表現(2019年至2023年)1

從信貸息差的角度來看,亞洲投資級別債券繼續展現韌性,在2023年收窄約32基點2。主要由於這類債券的存續期較短,而且投資範疇集中於區內較具韌性的經濟體的國有企業。憑藉穩健的信貸基本因素,加上美國國庫債券孳息率臨近2023年底下跌,投資級別債券的總回報上升7.4%3。

此外,印度可再生能源和澳門博彩等地區行業表現強勁,抵銷中國房地產業的波動和負面氣氛,帶動亞洲高收益債券錄得正回報,但升幅為4.8%4,相對緩慢。

經歷過去兩年的波動市況後,踏入2024年,利率環境可望靠穩。

我們的基本情況預測是,聯儲局當前的加息周期接近或已經結束。若這個情況得以確認,我們相信多項正面催化因素將會浮現,使宏觀經濟環境趨於穩定,利好亞洲市場。

事實上,儘管國際貨幣基金組織估計今年全球經濟增長將放緩至2.9%,但由於亞洲市場增長多元化,預計在2024年將會成為全球增長最迅速的地區,增長率達4.2%。

在2023年,中國經濟增長落後於市場預期。儘管如此,我們認為近日的市場訊號,包括內地加大財政和貨幣政策力度,以及加推扶持房地產業的定向措施,例如最近公佈合資格獲得融資的發展商名單,均屬有利因素。

同樣重要的是,印度和印尼等經濟體已開闢新的增長來源,可為亞洲市場增添韌性。

在2023年,印度是亞洲大型經濟體中增長最迅速的國家,這歸因於當地政府大量投資基建,並成功推行鼓勵本土製造的計劃,例如生產獎勵計劃。與此同時,印尼正在開發國內供應鏈,以生產電動車電池,使與鋁土礦和鎳等關鍵礦物相關的增值活動保留在本土進行。

在下一部份,我們將會從三個範疇剖析2024年亞洲固定收益的前景:信貸、利率及貨幣。

在2023年,儘管環球市場動盪,亞洲投資級別信貸仍表現強韌,主要受惠於其信貸基本因素強勁及區內經濟增長穩健,這兩項利好因素可望在新一年持續。

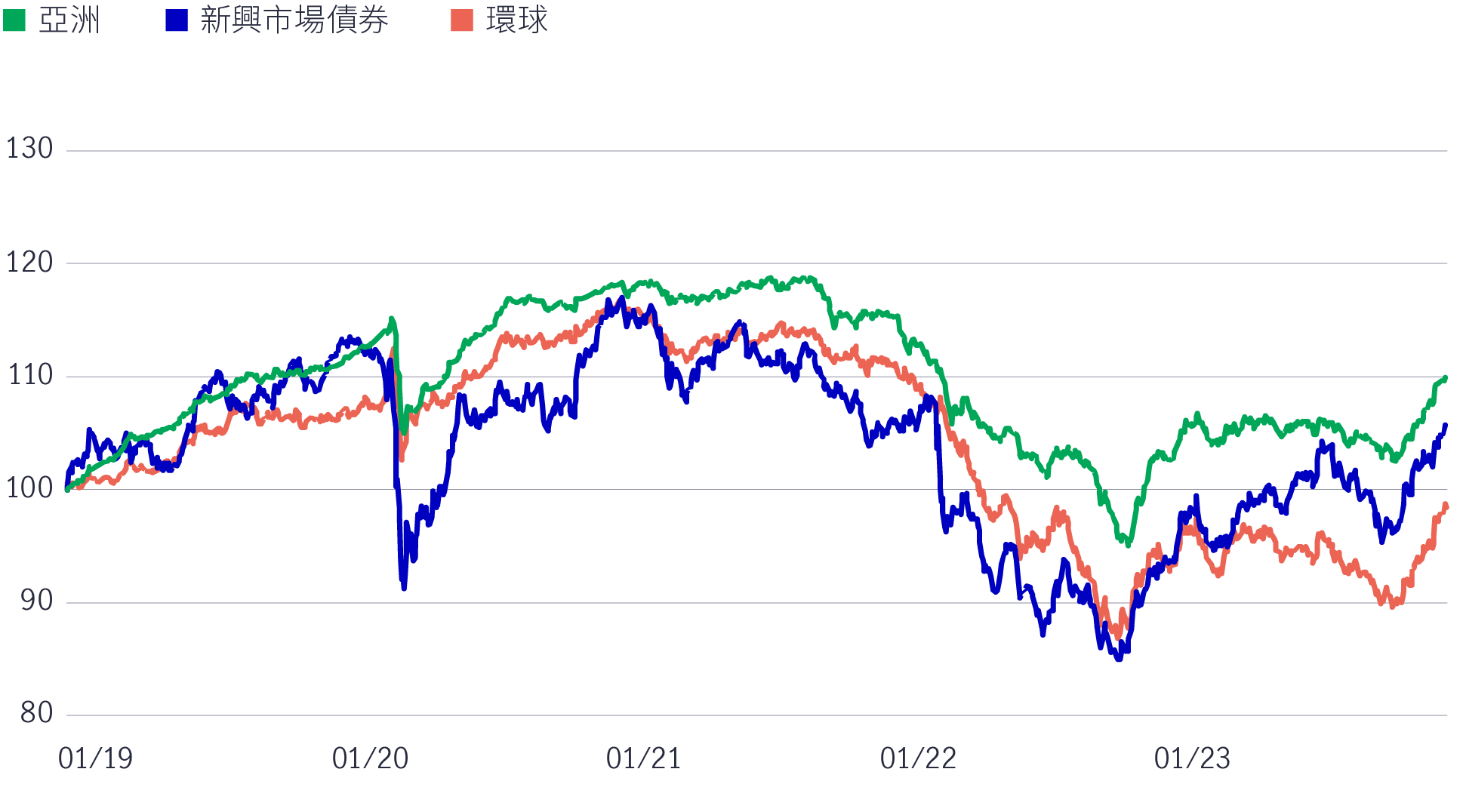

供應面因素也發揮一定作用:亞洲信貸發行量在2023年按年下跌22%(見圖2),因為美元計價債券的孳息率上升,促使許多企業尋求較便宜的當地融資選擇。

踏入2024年,儘管較低的孳息率料將促使投資級別債券的發行逐步增加,但在計及到期債券後,我們預計,除非聯儲局展開進取的減息週期,否則今年債券淨供應不會是正數。

圖2:亞洲信貸發行總額(2019年至2023年,10億美元)5

此外,雖然我們預期若美國國庫債券孳息率繼續走低,投資級別債券的息差可能略為擴闊,但整體市場應可繼續提供正面的總回報,因其名義孳息率下降,將抵銷信貸息差擴闊導致的虧損。

基於上述情況,我們看好個別區內投資級別債券機會。一如概往,「由下而上」的信貸選擇仍然重要:

中國房地產在2023年持續拖累高收益債券的表現和投資氣氛。但正如先前所述,中國房地產對高收益債券投資領域的影響較小,因為大量公司已經違約,部份甚至宣布破產。內房業自2021年開始下滑,至今已錄得115項違約事件,所涉總額達1,440億美元。

我們認為,在政府持續推行支持措施下,內房業長遠將會靠穩,但將無法像以往一樣為國內生產總值帶來約25%至30%的貢獻。

事實上,我們預計中國房地產業將會持續收縮,並出現大規模整合,這個過程將無可避免,而期間可能持續波動,但我們預期違約宗數將會逐漸減少。

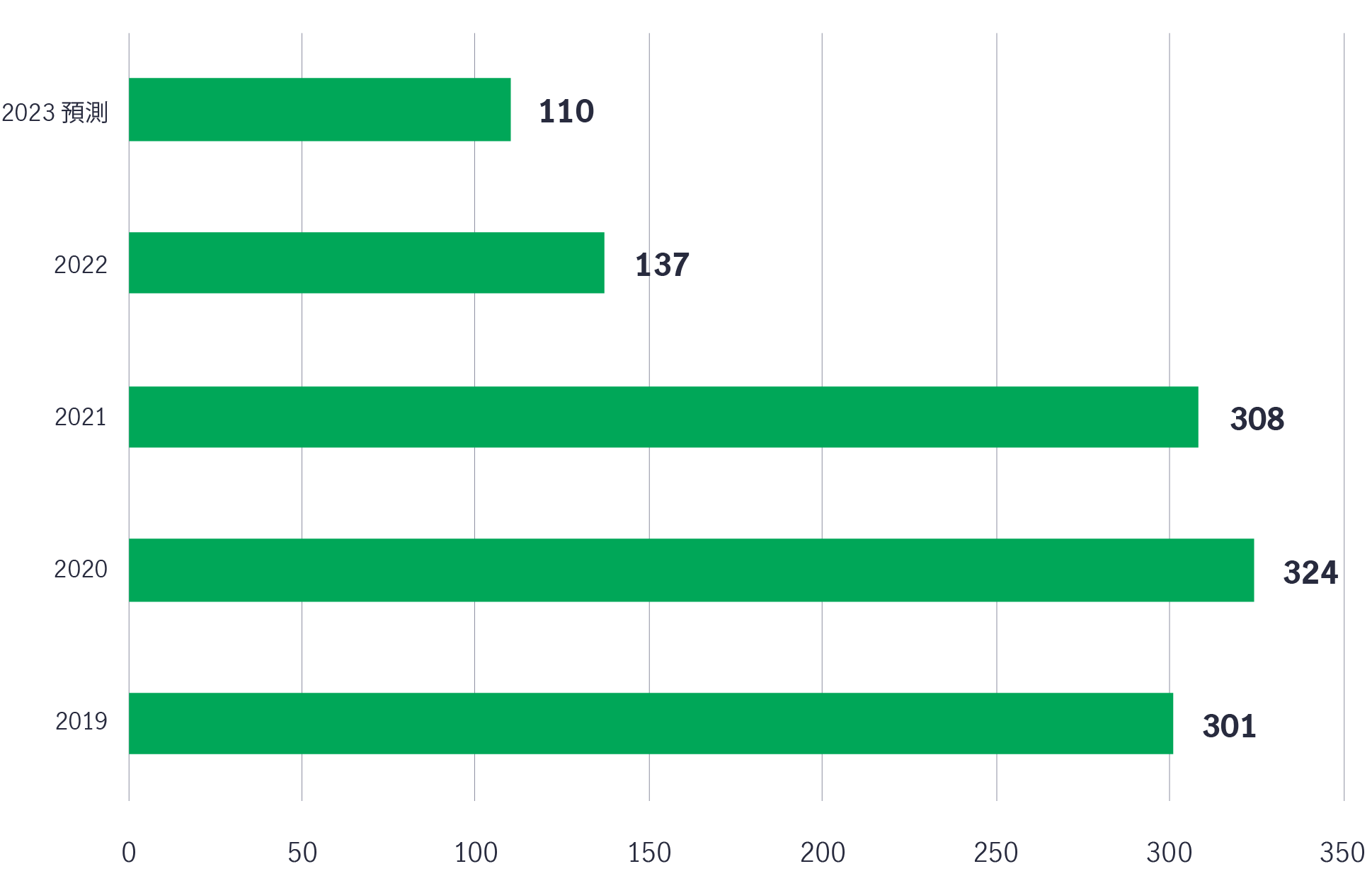

或許對投資者而言更重要的是,中國房地產目前僅佔摩根大通亞洲信貸高收益債券指數約5%(高峰時約佔40%),我們預計信貸領域日趨多元化,將帶來持續演變的機遇。因此,與印度可再生能源業和澳門博彩業等較大規模企業債券類別相比,內房業進一步波動對市場表現的影響應該較小(見圖3)。

圖3:摩根大通亞洲信貸高收益債券指數構成(按債類劃分)6

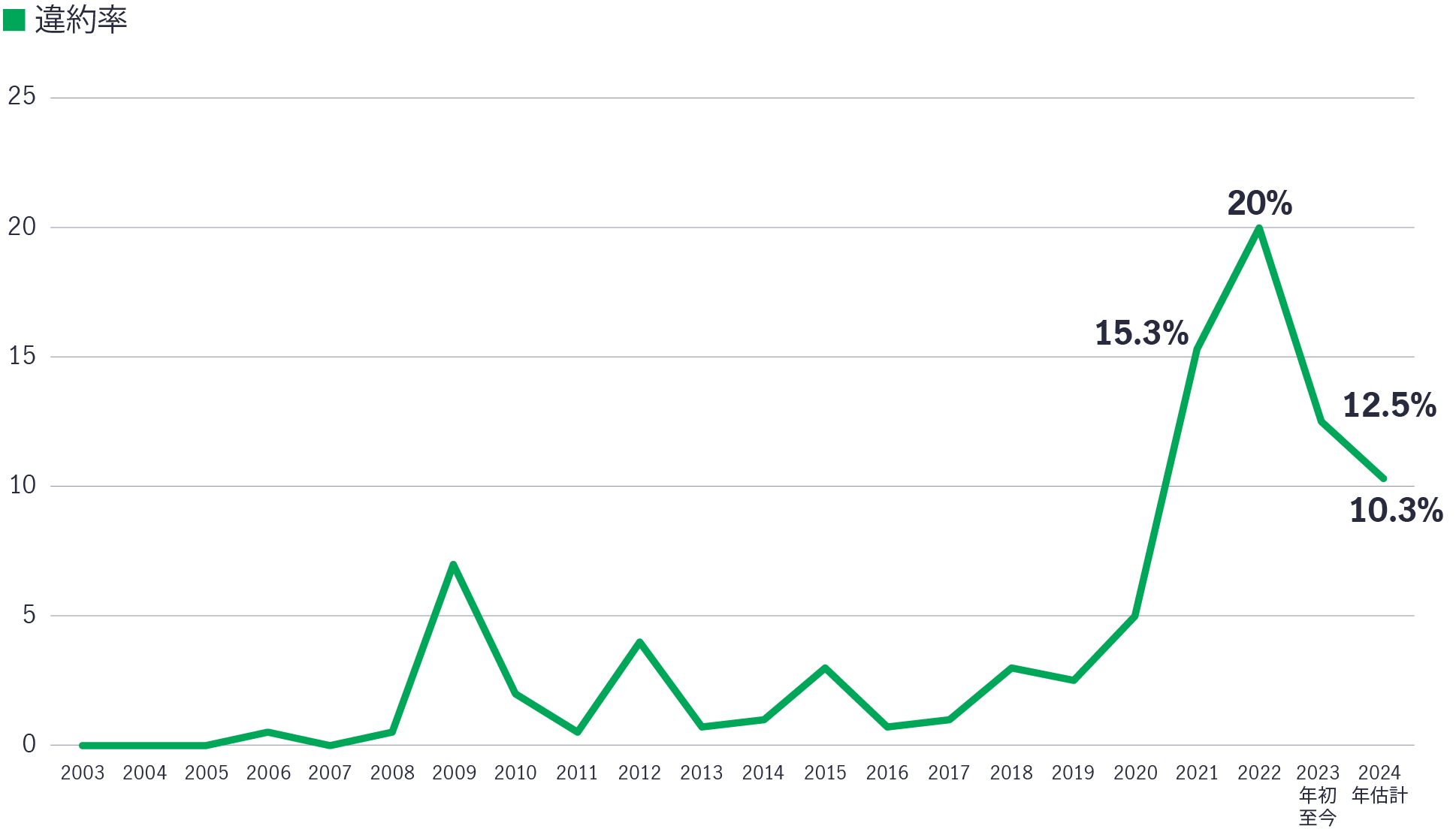

此外,踏入2024年,整體亞洲高收益債券的信貸基本因素料將進一步改善。儘管2023年的違約率維持高企於12.5%(估計),遠高於歷史平均水平,但預計將於2024年顯著下降至10.3%7(見圖4)。

圖4:亞洲高收益債券歷史違約率(2003年至2024年(估計))8

整體而言,我們在2024年看好以下高收益債券領域:

隨著聯儲局接近或處於緊縮周期的尾聲,我們預計2024年亞洲利率將面對有利環境。

整體而言,亞洲各國央行對聯儲局2023年加息的反應各不相同:通脹環境轉趨溫和,部份地區央行(如印度和印尼)並無跟隨聯儲局持續加息的步伐。

2024年聯儲局和其他全球央行可能暫停加息,加上地區通脹壓力消退,因此我們認為部份亞洲央行有潛在減息空間。

鑑於本年亞洲各國對通脹採取較溫和的策略9,亞洲本幣利率市場的表現普遍優於美國國庫債券,因此我們在2024年仍然看好三個高收益債券市場。

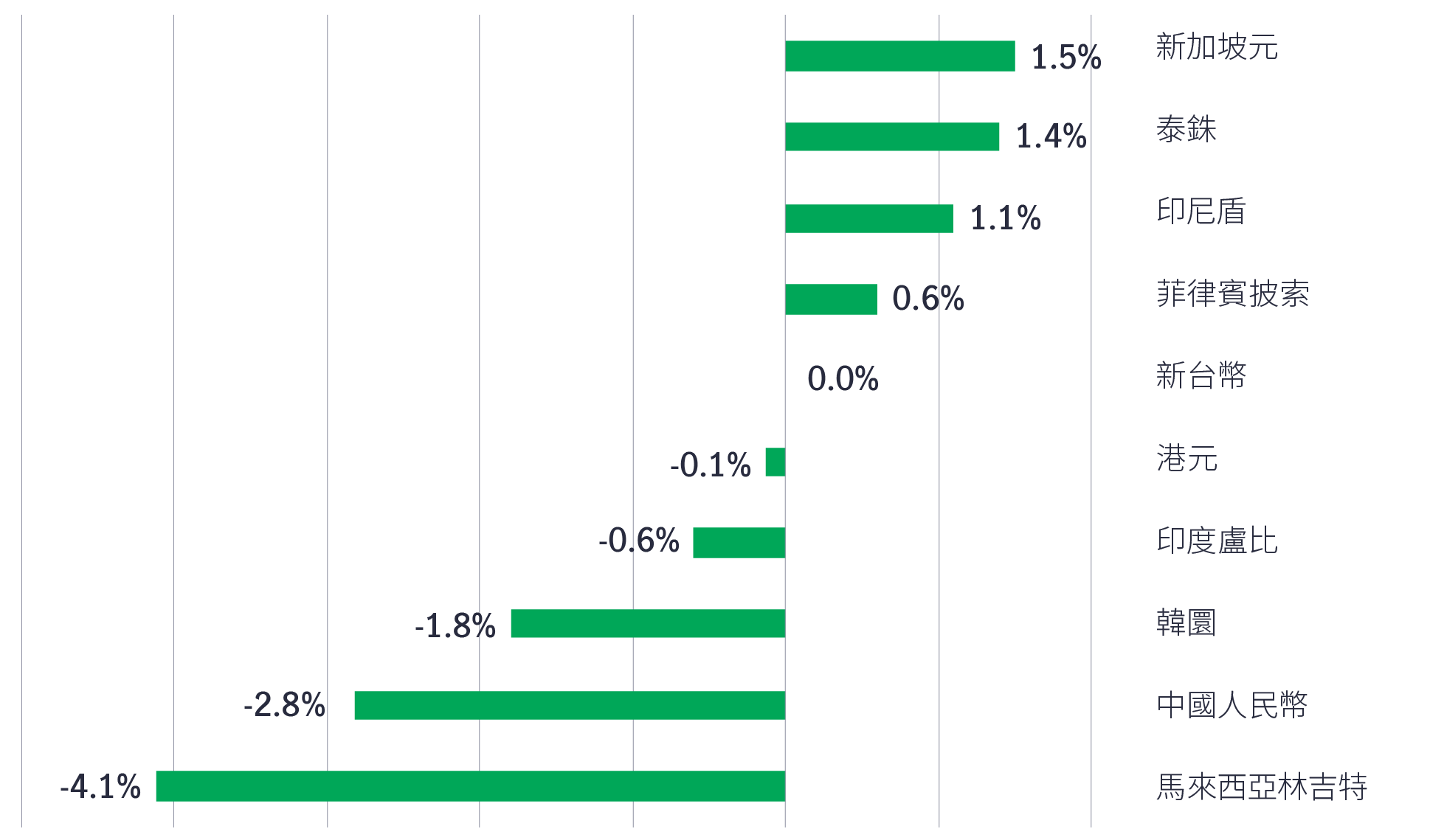

美元在2023年持續波動,美匯指數初期因息差較高而走強,但至年底大致平收。亞洲貨幣在2023年表現好淡紛呈,只有部份市場貨幣兌美元上漲(見圖5)。

圖5:亞洲貨幣兌美元的表現13

我們認為,若聯儲局發出停止加息周期的訊號,將可在2024年為亞洲貨幣帶來廣泛支持。我們對兩種貨幣感到特別樂觀:

聯儲局開始加息18個月和中國房地產業進一步整合後,亞洲固定收益在2023年回升至正區間,並在2024年展現初步復甦跡象。

聯儲局政策立場轉趨寬鬆、地區和企業經濟表現強勁,加上信貸基本因素強韌,亞洲固定收益升勢可望在2024年延續。我們認為,隨著聯儲局越趨接近結束貨幣緊縮周期,而且中國房地產業觸底反彈,亞洲債券市場表現將有望大幅領先全球。

然而,市場暫時很可能仍會繼續波動。除了通脹和貨幣政策轉變的潛在風險外,亞洲區內多地(包括印度、印尼、台灣和南韓)今年均會舉行重要選舉,美國亦將舉行大選。

由於利率上升可能使經濟活動放緩,預期信貸市場仍會面對挑戰,因此「由下而上」的信貸分析仍然重要。此外,鑑於基本因素穩健,個別利率市場和貨幣均可能帶來貢獻。

1 資料來源:彭博資訊,截至2023年12月31日。 亞洲固定收益 = 摩根大通亞洲信貸指數(JACICOTR);新興市場固定收益 = 摩根大通新興市場當地貨幣債券指數(JGENVUUG);環球固定收益 = 彭博環球綜合債券指數(LEGATRUU)。以2019年1月為100。

2 資料來源:彭博資訊,截至2023年12月31日。JACIIGBS。

3 資料來源:彭博資訊,截至2023年12月31日。摩根大通亞洲投資級別企業債券指數(JACIIGTR)。

4 資料來源:彭博資訊,截至2023年12月31日。JACINGTR。

5 資料來源:摩根大通,截至2023年12月29日。

6 資料來源:摩根大通,截至2023年11月15日。

7 資料來源:高盛,2023年11月24日。

8 資料來源:高盛,2023年11月。

9 彭博資訊,截至2023年12月31日。.

10 彭博資訊,截至2023年12月31日。

11 印尼央行網站。

12 彭博資訊,截至2023年12月31日。

13 資料來源:彭博資訊,截至2023年12月31日。

2025年前景展望系列:環球半導體機會

我們相信擁有多元化且遍布全球、集中於目標行業的高確信度和高品質企業的投資組合,風險調整後的長期回報具備吸引力,這項特性獲得堅固的基本因素、明顯的順勢增長效應、結構性的需求增加以及盈利能見度的強力支持。

2025年前景展望系列:亞洲固定收益

隨著利率走勢改變,在環球利率、信貸及貨幣市場加劇波動的預期下,我們剖析為何亞洲固定收益領域的子資產類別(亞洲高收益債券、亞洲投資級別債券及亞洲本幣債券)可發揮避險及提供機遇的作用。

2025年五大宏觀經濟主題:轉型中的環球經濟

2025年將是全球轉型的一年。因此,我們探討相信將在今年推動環球經濟和市場的五大關鍵力量。請定期瀏覽我們團隊的分析,以獲取更多適時見解及資源,助您順利度過2025年。

美國關稅政策調整導致市況波動的應對策略

美國近期改變關稅政策,令全球市場出現全新的發展格局,同時為投資者帶來挑戰與機遇,唯有深入了解事態發展才能作出明智的投資決策。宏利投資管理亞洲區多元資產配置副主管兼高級組合經理Marc Franklin分享他的投資觀點。

關於美國對等關稅的最新觀點

美國總統特朗普於2025年4月2日公布了對等關稅的細節,引起了金融市場的波動。環球首席經濟師 Alex Grassino及多元資產方案團隊分享了他們的最新觀點。

全國人大會議要點及大中華股市後市動力

除了人工智能及人形機械人技術近期發展取得突破外,我們也觀察到其他正面催化劑,進一步支持區內市場造好。