08/2/2022

亞洲宏觀策略主管Sue Trinh

全球湧現不少宏觀阻力,亞洲自然也不能獨善其身。預料亞洲今年的整體增長前景好淡紛呈;但仍有充分理由相信通脹應不會削弱區內經濟前景。

亞洲仍然面對不少重大挑戰,因此斷言區內增長前景一片光明是言過其實。無可否認,2019-新型冠狀病毒疫情導致生產受到干擾,區內經濟體的產量恢復之路仍然相當漫長。目前,出口增長放緩的情況已迫在眉睫,我們認為消費需求疲弱仍然最令人擔憂。

幸而,區內政策制定者在推動貨幣政策正常化方面仍有空間保持耐性。預期物價將進一步上漲,但產量差距(即一個經濟體的實際產量與潛在產量之間的差距)龐大,應有助遏抑物價壓力。因此,即使全球供應持續陷入瓶頸,令通脹壓力加劇,但我們認為亞洲將有望擺脫全球通脹陰霾下最嚴重的衝擊,尤其是對比其他新興市場經濟體。

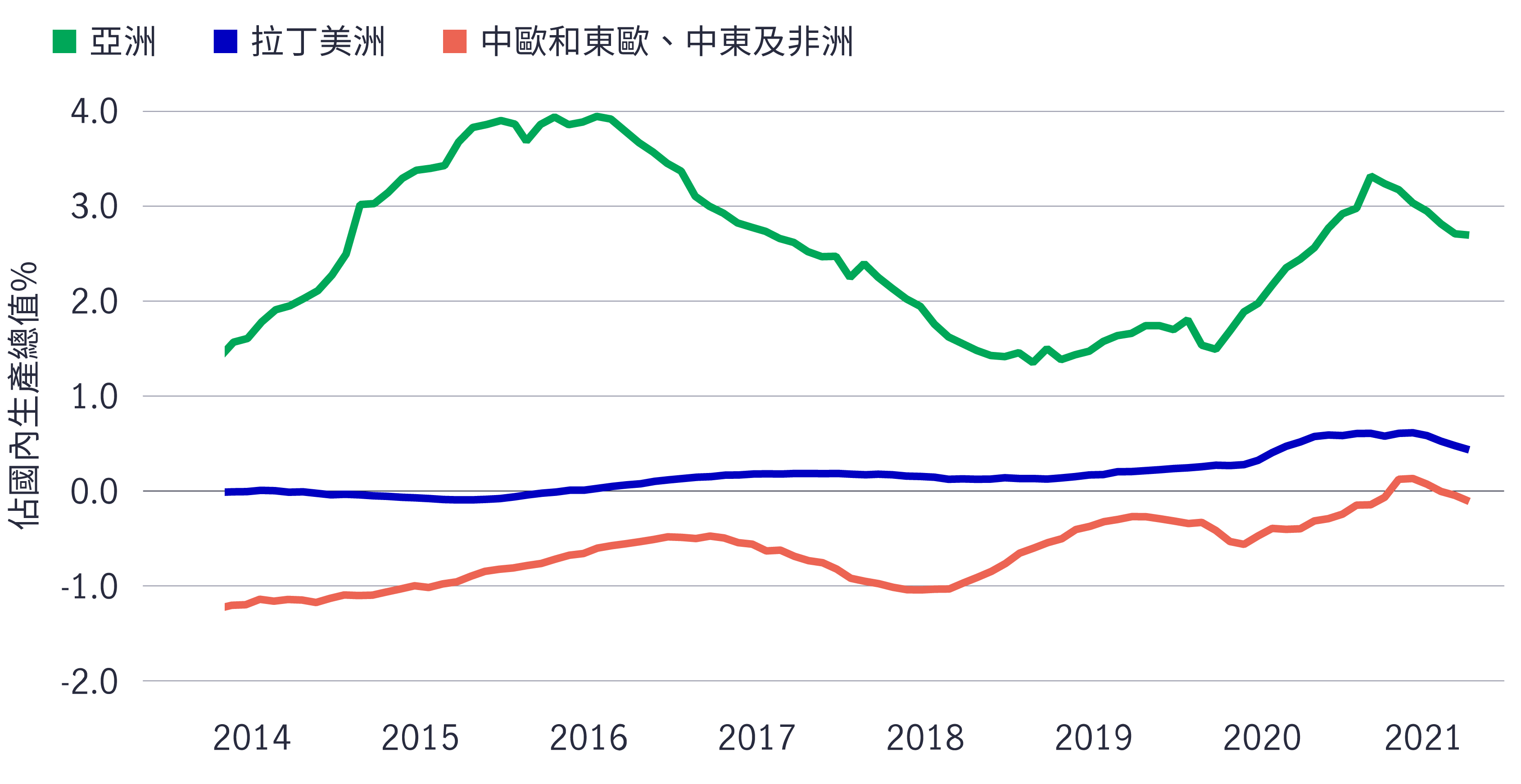

總體來說,亞洲的通脹前景較溫和,原因只有一個:貿易順差。在過去兩年的大部份期間,區內經濟體均致力提升最大出口生產力。與此同時,亞洲在經濟重啟後,積壓需求激增的情況未如其他地區般強勁,尤其是對比其他新興市場經濟體。

圖1:新興市場經濟體:整體貿易差額

(2013–2021)

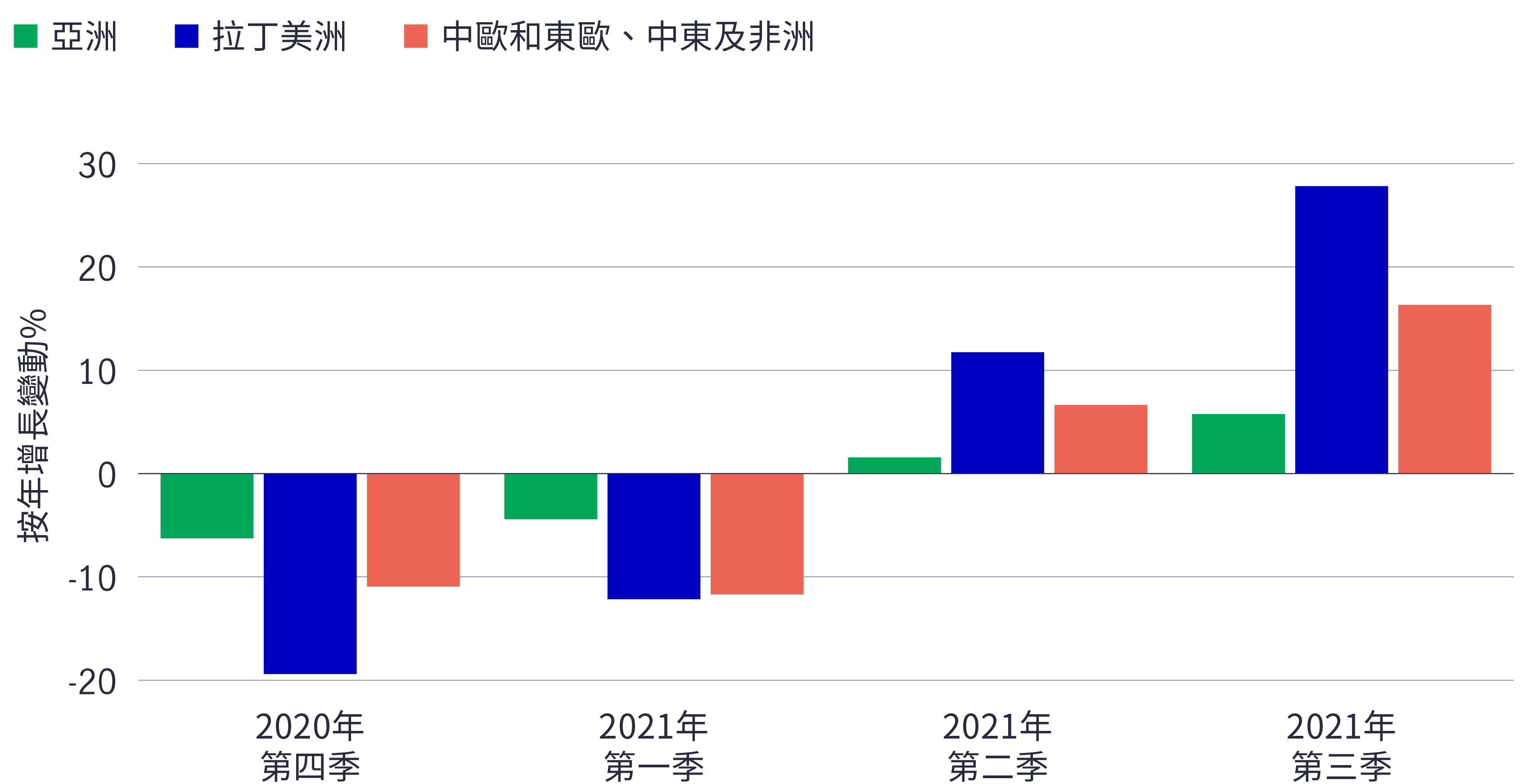

圖2:家庭消費增長

過去一年亞洲對比其他新興市場的增幅顯著較小

資料來源:Macrobond、宏利投資管理,截至2022年1月7日。按年是指與去年同期比較。

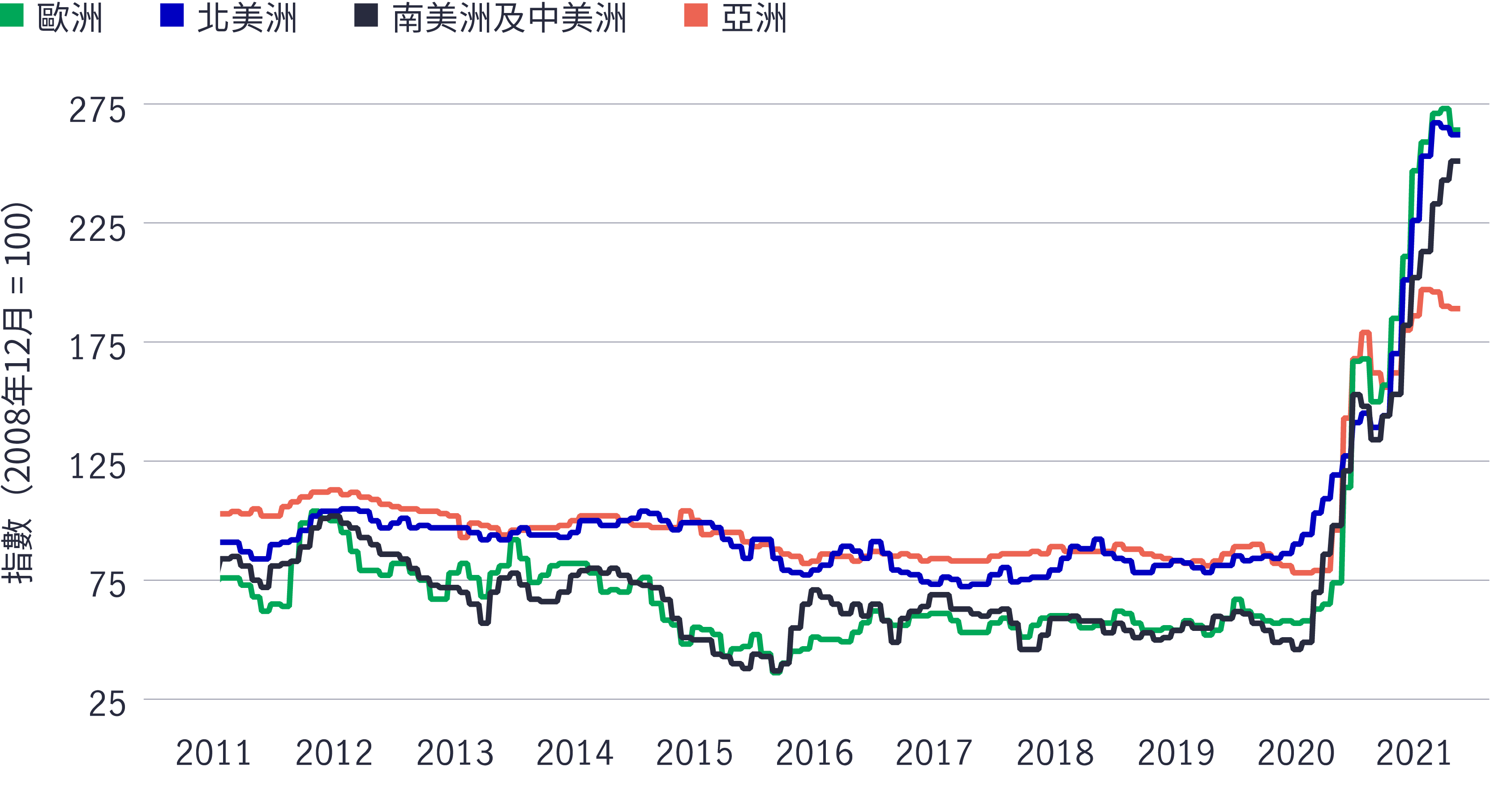

我們認為亞洲通脹壓力似乎較溫和的觀點獲得另一組數據的支持,即長途運費。 由於製造業供應過剩,加上消費開支相對疲弱,亞洲區內航運成本的升幅一直較其他地區要小得多。這對貨幣政策來說有何重要意義?就整個地區而言,對比過往的周期及其他新興市場經濟體,我們預期政策正常化的步伐將顯著放緩,幅度亦較小。

圖3:自疫情以來,亞洲航運成本急劇上升

資料來源:彭博資訊、Macrobond、宏利投資管理,截至2022年1月13日。

台灣及越南

這兩個經濟體的增長已超逾其國內生產總值的長期趨勢水平,市場普遍預測今年有望重現經濟加速增長及通脹放緩的理想經濟環境。

以台灣為例,消費復甦及穩定的投資支持有望提振國內生產總值增長。由於全球半導體供應緊張,即使環球消費模式正常化,全球對半導體的持續需求應有助支持台灣出口。

與此同時,越南工廠繼第三季生產廣泛受阻後,經濟活動的恢復速度遠勝預期。財政支持亦有增無減。越南國會已通過一項總值約佔其國內生產總值5.5%的刺激經濟方案,重點是協助受疫情衝擊的企業和員工。值得注意的是,該方案當中,約一半撥款集中於增加 2022/2023年的基建開支。我們認為,越南的外國直接投資將在一段時間內繼續支持其國內生產總值增長。

新加坡及馬來西亞

雖然這兩個經濟體今年年初的國內生產總值可能低於長期趨勢水平,但我們認為兩國仍有龐大潛力恢復產量。新加坡方面,疫苗/加強劑接種步伐令經濟能夠審慎重啟;隨著勞工市場轉佳,有望帶動經濟廣泛復甦。馬來西亞亦加快疫苗接種,加上政府在臨近大選前增加開支(市場普遍預期大選將於今年下半年舉行),應可為當地需求帶來支持。

日本

自去年9月解除緊急狀態以來,個人消費持續上升 ,尤其是面對面服務。儘管如此,物價升幅應保持溫和,我們認為在撤回市場流動性的政策措施方面,日本央行的行動將落後於其他已發展市場。

總括而言,亞洲的宏觀經濟前景應會好淡紛呈;但經營環境似乎較有利區內的個別經濟體。重要的是,消費需求增長相對溫和,加上現有產能過剩,意味著亞洲面對的通脹壓力應不會如世界其他地區般嚴重,因此當局急於推動貨幣政策正常化的可能性甚低。

中國最新刺激經濟措施評析

大中華區股票團隊分析了最新一輪的刺激措施,並剖析為何應該作出短期戰術策略以外的部署。團隊亦透過個案研究,重點介紹「走向全球」的中國企業,展示中國企業發展的重要關頭。

聯儲局開始放寬政策:優質美國信貸的潛在利好因素

我們的分析顯示,在聯儲局減息後,美國投資級別信貸及優先證券歷來都表現向好。我們繼續看好這些資產類別,因其為尋求潛在吸引回報的固定收益投資者,提供了獨特投資機會。

美國聯儲局減息─基金策略部署

美國聯儲局在9 月會議上將基準利率下調了50 個基點至4.75%-5.0%,這或是寬鬆時代已經開始的訊號。我們基金如何部署應對市況及幫助投資者尋找機遇呢?

中國最新刺激經濟措施評析

大中華區股票團隊分析了最新一輪的刺激措施,並剖析為何應該作出短期戰術策略以外的部署。團隊亦透過個案研究,重點介紹「走向全球」的中國企業,展示中國企業發展的重要關頭。

聯儲局開始放寬政策:優質美國信貸的潛在利好因素

我們的分析顯示,在聯儲局減息後,美國投資級別信貸及優先證券歷來都表現向好。我們繼續看好這些資產類別,因其為尋求潛在吸引回報的固定收益投資者,提供了獨特投資機會。

美國聯儲局減息─基金策略部署

美國聯儲局在9 月會議上將基準利率下調了50 個基點至4.75%-5.0%,這或是寬鬆時代已經開始的訊號。我們基金如何部署應對市況及幫助投資者尋找機遇呢?